「会社で年末調整を受けてるから細かい事は知らないけど、所得税ってそもそもどうやって計算されているの?」

そんな疑問を抱いている方もいるのではないでしょうか。

そこで、ここでは個人の所得税がどの様に計算されているのかについて、税率や所得控除の内容も含めて分かりやすく解説をしていきます。より理解し易くする為に、実際に会社からもらう源泉徴収票を想定して税金の計算を見ていきますね。

個人の所得は内容に応じて10種類ある!

所得税は個人の所得に対して課税されます。そして、所得はどういった形で発生するかによって10種類に分かれるので、それぞれの所得毎に集計し確定申告をしなければなりません。

10種類の所得とそれぞれの簡単な内容は以下の通り(所得税法第23条〜35条)。

| 所得の種類 | 内容 |

|---|---|

| 利子所得 | 預貯金の利子等 |

| 配当所得 | 株式の配当金や出資の剰余金分配等 |

| 不動産所得 | 不動産の貸付によって生じる所得 |

| 事業所得 | 飲食やサービス業、製造業など事業から生じた所得 |

| 給与所得 | 給料・賞与等 |

| 退職所得 | 退職金等 |

| 山林所得 | 5年を超えて所有していた山林を伐採して得た所得・立木のまま売って得た所得 |

| 譲渡所得 | 不動産以外の固定資産を売って得た所得 |

| 一時所得 | クイズの賞金や保険の満期返戻金など |

| 雑所得 | 他の所得のどれにも属しないもの(公的年金、原稿料、印税など) |

普段、サラリーマンが受け取る給料や役員報酬などは「給与所得」ですね。以下では、給与所得者に焦点を当てて所得税の計算方法を見ていきましょう。

【計算例付き】税金計算の流れを一気に解説!

所得には10種類ある事が分かりましたが、実際には所得税の計算はどの様にするのでしょうか?

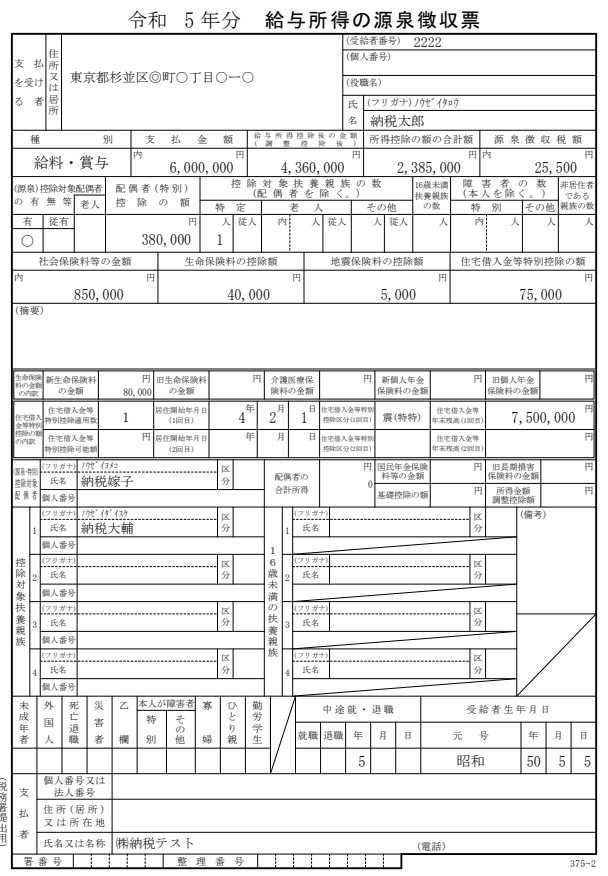

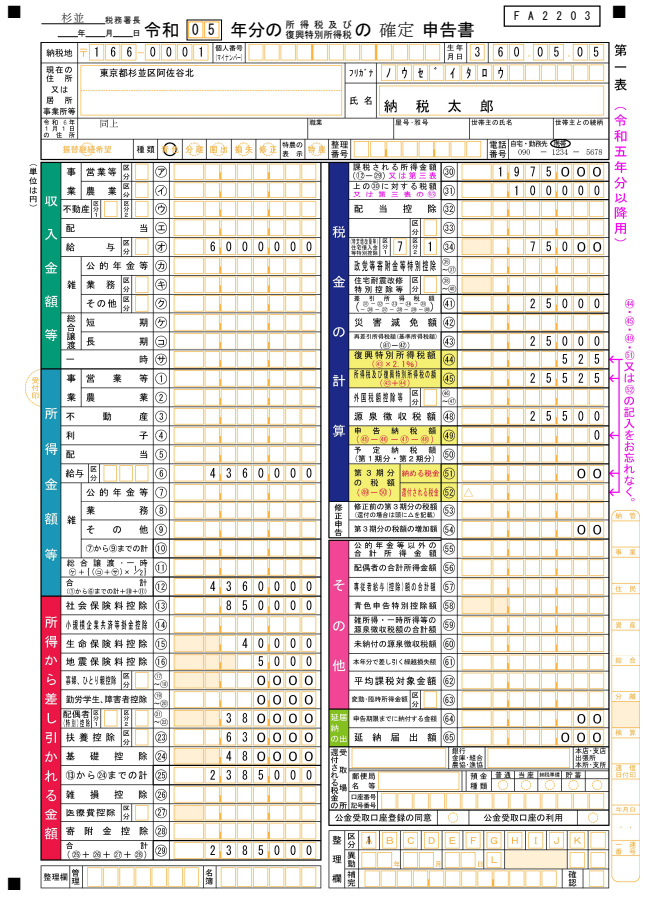

年末調整時に以下の様な源泉徴収票を貰ったサラリーマン(年収600万円、家族は専業主婦の妻と20歳の長男の3人)を例に、所得税の計算の流れを見てみましょう。

所得税の計算の流れは、以下の順序で見ていきます。

- ①合計所得金額の算出

- ②合計所得金額から所得控除を差し引く

- ③課税所得金額から所得税を算出

- ④所得税から税額控除分を控除

- ⑤復興特別所得税を加算

- ⑥源泉徴収税額分を差し引きして納付額・還付額を計算

ステップ①:合計所得金額の算出

このステップでは、10種類の各種所得の合計金額を出します(これを「合計所得金額」と言います)。

所得税は総合課税が原則とされており、各種所得金額を合計した上で税金の計算をしていきます(参照元:No.2220 総合課税制度|国税庁)。株や不動産の譲渡益、FXを含む先物取引の利益など、他の所得とは合算せずに単独で税金計算を行う(分離課税)所得も有りますが、その詳細は下記記事を参照のこと。

今回は給与収入のみのサラリーマンが前提なので、特に他の所得と合計する必要は無いですね。従って、合計所得金額は給与所得金額の436万円です。

なお、「年収600万円なのになぜ給与所得金額が436万円なんだ?」と思った方がいるかもしれないので、その点について簡単に触れておきましょう。

各所得の金額は、基本的に「所得金額=収入金額-必要経費」という計算式で算出されます。給与所得についても同様で、「給与所得=給与収入金額−給与所得控除」という計算式を使います(所得税法第28条)。

ここで、「給与所得者に必要経費なんて認められるの?」と疑問に思いますよね。実はサラリーマンにもスーツ代などの必要経費がかかっているのですが、どこまで必要経費として認めるかの線引きが難しいですし、わざわざ必要経費分を確定申告してもらうとなると、サラリーマンも税務署も大変です。

そこで、便宜的に給与の金額に応じて一定の金額を給与所得控除(いわゆる「みなし経費」)として、給与収入の金額から控除する様にしたのです。

ちなみに給与所得控除の額は、以下の表から算出します。

なみに給与所得控除の額は、以下の表から算出します。

| 給与収入金額 | 給与所得控除額 |

|---|---|

| 162.5万円以下 | 55万円 |

| 162.5万円超180万円以下 | 収入金額×40%-10万円 |

| 180万円超360万円以下 | 収入金額×30%+8万円 |

| 360万円超660万円以下 | 収入金額×20%+44万円 |

| 660万円超850万円以下 | 収入金額×10%+110万 |

| 850万円超 | 195万円(上限) |

今回の例では給与収入が600万円です。従って、給与所得控除の額は164万円(=600万円×20%+44万円)なので、給与所得金額は436万円(=600万円-164万円)という事ですね。

ステップ②:合計所得金額から扶養控除等の所得控除を差し引く

合計所得金額が出たら、次はそこから所得控除を差し引きます。所得控除は、所得税を算出する際に”社会保険料や生命保険料”などの個人的事情による支出等を差し引く制度のこと。

所得控除は全部で15種類で、それぞれの種類と簡単な内容は以下の通り。

| 所得控除の種類 | 主な内容 |

|---|---|

| 雑損控除 | 災害や盗難、横領によって資産に損害を受けた場合に受けられる控除。 |

| 医療費控除 | その年に支払った医療費のうち、10万円を超える金額(総所得金額等が200万未満の人は10万円ではなく、総所得金額等の5%が対象です。) |

| 社会保険料控除 | その年に支払った、自分や同一生計親族の社会保険料の額 |

| 小規模企業共済等掛金控除 | その年に支払った、小規模企業共済等の掛金の額 |

| 生命保険料控除 | その年に支払った生命保険料や医療保険料等のうち、一定の算式によって計算した金額(最大4万円×3種類=12万円) |

| 地震保険料控除 | 地震保険料の額(最大5万円) |

| 寄付金控除 | その年に国や自治体等一定の団体に対して寄付をした額のうち、2千円を差し引いた残額(ふるさと納税も含む) |

| 障害者控除 | 納税者若しくは配偶者や扶養親族が障害者の場合に受けられる控除 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 寡婦(夫)控除 | 納税者が寡婦の場合に受けられる控除。 ・27万円 |

| ひとり親控除 | 納税者がひとり親であるときに受けられる控除。 ・35万円 |

| 勤労学生控除 | 納税者が勤労学生の場合に受けられる控除 ・控除額27万円 |

| 配偶者控除 | 控除対象配偶者がいる場合に38万円控除(老人の場合や納税者本人の所得に応じて変動あり)。 |

| 配偶者特別控除 | 配偶者の所得が48万円超133万円以下の場合に、配偶者控除の代わりに受けられる控除。 |

| 扶養控除 | 扶養親族(16歳以上)1名につき38万円控除 ・特定扶養親族(19歳以上23歳未満)は63万円 ・老人扶養親族(70歳以上)は別居の場合は48万円、同居の場合は58万円 |

| 基礎控除 | 誰でも受けられる控除(48万円) |

今回のケースでは、所得控除は以下の6種類で合計238.5万円ですね。

- 社会保険料控除・・・85万円

- 生命保険料控除・・・4万円

- 地震保険料控除・・・5千円

- 配偶者控除 ・・・38万円

- 扶養控除 ・・・63万円

- 基礎控除 ・・・48万円

従って、合計所得金額436万円から所得控除合計の238.5万円を引いた197.5万円が課税所得金額となります。

注:課税所得金額は千円未満切捨て。

なお、所得控除のより詳しい内容については下記記事を参照してください。

【補足】所得税と住民税とで所得控除の金額が違う!?

住民税は課税所得の10%と決まっているので、「所得税を計算する際の合計所得金額から所得控除を差し引いた金額に10%をかければ住民税の額が出る!」と思っている方がいるかもしれませんが、それは間違いです!

所得税と住民税とでは、所得控除の金額が微妙に違います。従って、所得税の課税所得金額に10%を掛けても住民税の額にはなりません。

具体的にどの様に違うかは以下を参照して下さい。

具体的にどの様に違うかは以下を参照して下さい。

| 項目 | 所得税 | 住民税 |

|---|---|---|

| 生命保険料控除 | 最高12万円 | 最高7万円 |

| 地震保険料 | 最高5万円 | 最高2万5千円 |

| 障害者控除 | (一般)27万円 (特別)40万円 (同居特別)75万円 | (一般)26万円 (特別)30万円 (同居特別)53万円 |

| 寡婦(夫)控除 | (寡婦・寡夫)27万円 | (寡婦・寡夫)26万円 |

| 勤労学生控除 | 27万円 | 26万円 |

| 扶養控除 | (一般)38万円 (特定)63万円 (老人)48万円 (同居老親)58万円 | (一般)33万円 (特定)45万円 (老人)38万円 (同居老親)45万円 |

| 配偶者控除 | (一般)38万円 (老人)48万円 | (一般)33万円 (老人)38万円 |

| 配偶者特別控除 | 最高38万円 | 最高33万円 |

| 基礎控除 | 一律48万円 | 一律43万円 |

どれも住民税の所得控除の方が、若干所得税よりも金額が小さめですね。

住民税は年末調整や確定申告をすると、その内容に応じて市町村が住民税を計算してくれるので自分で計算する事はあまり無いかもしれないですが、念のために知っておくと良いでしょう。

ステップ③:課税所得金額から所得税を算出〜累進課税の仕組みもグラフで解説〜

合計所得金額から所得控除合計を差し引くと課税所得金額が出ます。この金額が所得税の課税対象なので、ここに税率を掛けましょう。なお、総合課税の対象となる所得については所得に応じて税率が変わる超過累進税率が適用されており、所得税は5%〜45%の間で変動します。

但し、所得税は単に課税所得金額に所得税率を掛けるだけでは算出出来ません!所得金額に税率を掛けてから一定の控除額を差し引く必要が有ります。税率や差し引く控除額は以下の通り。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

※ 平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1パーセント)を併せて申告・納付することとなります。

今回のケースでは、課税所得金額は197.5万円なので所得税額は10万円(=197.5万円×10%-9.75万円)となります。

ところで、「税率は10%なのに、意外に所得税が少ないな」と思いませんでしたか?これは上記の控除額の影響ですね。

例えば、課税所得金額が330万円の人と331万円の人とで比べた場合、所得金額に上記税率を掛けるだけだと、前者は33万円・後者は66.2万円と、たった1万円の所得の差なのに税金の差が30万円以上出てしまいます。

所得に応じて税率が変わる超過累進税率とはいっても、さすがにそれはおかしいですよね・・・。

そこで、所得金額に税率を掛けたものから一定の金額を控除する事で、いきなり税金が上がったりしない様にしているのです。つまり、上記の速算表に記載されている税率は表面上の税率に過ぎず、実質税率は控除額を引いた後の税額で決まるのでもっと低くなるという事ですね。

例えば、所得が850万円の方は税率23%で、所得が950万円の方は税率が33%ですよね。しかし、実質税率で見ると所得が850万円の方は15.5%{=(850万円×23%ー63.6万円)/850万円)}で、950万円の方は16.8%{=(950万円×33%ー153.6万円)/950万円)}です。

所得が100万円増えて実質税率が1.3%増えているので、妥当な数字ですね。

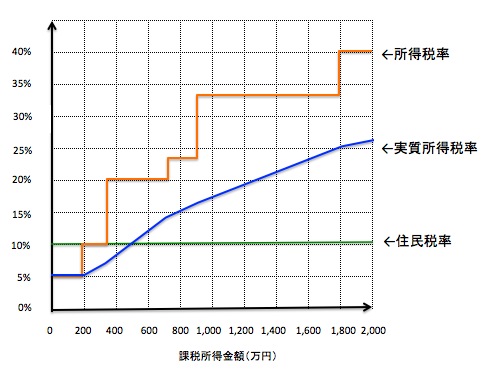

言葉だけで見てもあまりイメージが沸かないでしょうから、グラフで実質税率のイメージを見てみましょう。なお、課税所得が2,000万円以内の方がほとんどなので、グラフも2,000万円までにしてあります。

表面上の所得税率はすごい勢いで上がっていくけど、実際には緩やかな右肩上がりの税率だと言う事が分かりますね。ちなみに、住民税は所得金額に関係無く10%です。

ステップ④:所得税から税額控除分を控除

所得税額の算出が出来たら、次に所得税額から税額控除の額を差し引きしましょう。

税額控除は、合計所得金額から差し引きする所得控除と違って所得税額から直接控除するもので、住宅ローン控除(住宅借入金等特別控除)や配当控除などが有ります。

今回のケースでは住宅ローン控除が75,000円有るので、税額控除を引いた後の差引所得税額は25,000円(=100,000円-75,000円)ですね。

ステップ⑤:復興特別所得税を加算

平成25年分から令和19年分までの所得税については、東日本大震災の復興財源に充てるために復興特別所得税として所得税に別途2.1%が課税されます(参照元:個人の方に係る復興特別所得税のあらまし|国税庁)。

計算式は以下の通り。

復興特別所得税額=基準所得税額×2.1%(・・・端数調整はここではしない。)

参考:基準所得税額は、所得税額から税額控除等の所得税から差し引かれる金額を差し引いた後の税額。上述した差引所得税額の別名です。

今回の例では、復興特別所得税の額は525円(=25,000円×2.1%)ですね。

従って、最終的な所得税額は25,525円(=25,000円+525円)ですが、税額は100円未満切捨てなので25,500円となります。

ステップ⑥:源泉徴収税額分を差し引きして納付額・還付額を計算

確定申告をする場合、上記で算出した税額から給与等から源泉徴収されている金額を控除してもなお税額が残るのであれば、当該残額を納付する事になります。

一方で、控除した金額がマイナスとなる場合は、その金額が還付されます。なお、還付の場合は100円未満の端数切捨てはせずに1円単位まで還付してもらう事が可能です。

今回の例では、給与所得のみなので年末調整をして所得税額が確定されています。従って、源泉徴収票の所得税額と最終の所得税額は一致するため、納付額も還付額もゼロですね。

最終的な税額25,500円が、源泉徴収票に記載されている「源泉徴収税額」と一致している事から、計算が合っている事が確認出来ます。

まとめ

所得税の計算方法を、給与所得者を例に順序立てて見て来ました。

特にサラリーマンの方は、普段自分の税金がどの様に計算されているのかについてあまり知る機会は無いでしょうから、これを機会に所得税の仕組みを学んでみるのも良いかもしれないですね。

最後に、今回の計算例を確定申告書で見るとどうなるかというのを、実際の確定申告書で紹介しておきましょう。

計算例に使用した源泉徴収票と記載されている金額が同じである事が分かります。会社は年末調整という手続きによって、確定申告と同じ作業をしてくれているという事ですね。