「FXの所得は他の所得と損益通算出来ないから、損失を出した場合は確定申告しなくて良い」

これは半分合っていて、半分間違っています。

確かにFXの所得は雑所得に分類されるので、他の所得との損益通算は出来ません(先物取引内では可能)。

しかし、FXで赤字が出た場合でも確定申告はした方が良いのです!なぜならFXによる損失を3年間繰り越す事が出来るからです。

ここでは、FXによる損失の繰越控除について詳しく見ていきましょう。

FXの損失は3年間の繰越控除が可能!

青色申告をしている個人事業主(不動産所得等を含む)の場合、事業をする上で生じた損失は3年間繰越する事が出来るというのは個人事業主の間では有名な話です。(所得税法第70条「純損失の繰越控除」)。

とはいっても、給与所得者に副業収入が有る場合は基本的に白色申告ですよね。また副業による収入は雑所得として扱われます。原則として、雑所得で生じた損失は損益通算の対象外ですし繰越控除も出来ません。

しかし安心して下さい!FXによる損失は例外的に繰越をする事が出来ます!

FXを含む先物取引による雑所得に関してマイナスが発生した場合は、損失の金額を翌年以降3年間にわたって繰り越し、先物取引等で利益が出た年に過去の損失の金額を差し引く事が出来るのです。(租税特別措置法第41条の15)。

イメージ的には以下の表の様な感じですね(単位は万円)。

| 年 | FXによる損益 | 繰越する損失額 | 課税所得 (申告分離) |

|---|---|---|---|

| 令和3年 | -100 | 100 | 0 |

| 令和4年 | 20 | 80 | 0 |

| 令和5年 | 50 | 30 | 0 |

| 令和6年 | 50 | 0 | 20 |

なお、FXによる損失は給与所得等と損益通算する事は出来ません。将来にわたって損失を繰り越したとしても、その損失と相殺出来るのは先物取引による雑所得のみという点は忘れずに。

FXの損失を繰越する方法や必要書類(添付書類)

FXで生じた損失は放っておくと無かったものとして扱われてしまいます。従って、将来にわたって繰り越しをしていくには確定申告をしなければなりません。

具体的には、損失が発生した年分の確定申告の際に以下の必要書類を添付して提出し、その後も連続して必要書類と共に確定申告をする必要が有ります(参照元:No.1523 先物取引の差金等決済に係る損失の繰越控除|国税庁)。

※1:○○には損失を申告する年を、△△には「確定」や「修正」等確定申告の種類を記載します。

※2:FXで利益が出た場合でも必要です。

また、実際にFXの利益を過去から繰り越した損失と相殺する年にも、同様の書類を提出しなければなりません。要は、「損失が発生したらその損失を繰り越している期間中は、毎年必要書類を添付して確定申告をしましょう」、という事ですね。

必要書類の書き方については、以下で見ていきましょう。

損失の繰越控除をする際の確定申告書の書き方/記入例

ここでは、FXによる損失を繰越控除する際の、確定申告書の書き方を見ていきましょう。給与所得者がFXの損失を自分で申告する場合、e-Taxを利用するケースが多いでしょうから、以下ではe-Taxでの申告書作成方法について紹介します。

確定申告作成の前提条件は以下の通りとします。

【損失が発生した年】

給与収入:500万円(源泉徴収税額163,870円)

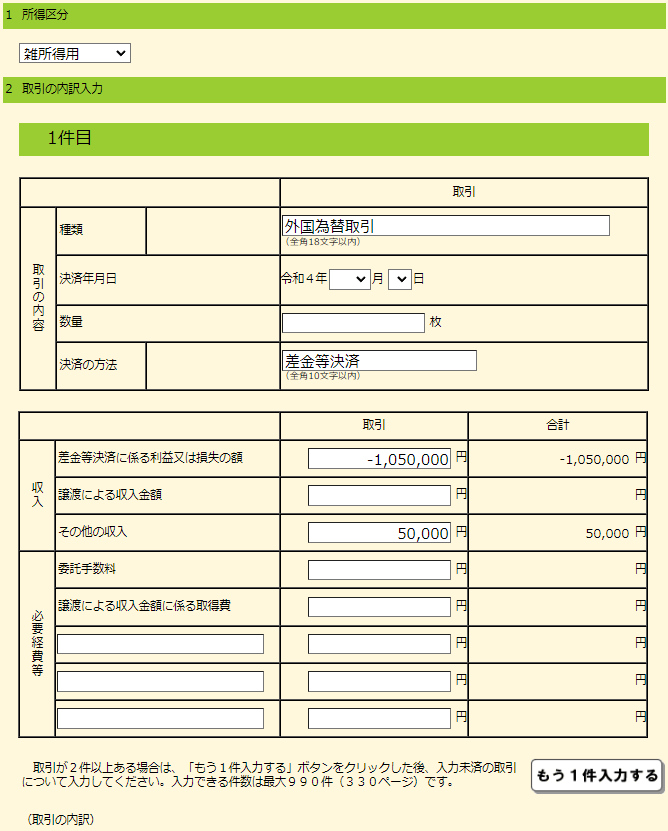

FXによる損失:100万円(差金決済損105万円、スワップ利益5万円)

所得控除:社会保険料控除50万円、基礎控除48万円

【損失が発生した翌年】

給与収入:500万円(源泉徴収税額163,870円)

FXによる利益:50万円(差金決済益45万円、スワップ利益5万円)

所得控除:社会保険料控除50万円、基礎控除48万円

必要経費は便宜上無視しています。

FXの損失が発生した年の確定申告書の書き方

まずは、損失が発生した年の確定申告方法について見ていきましょう。

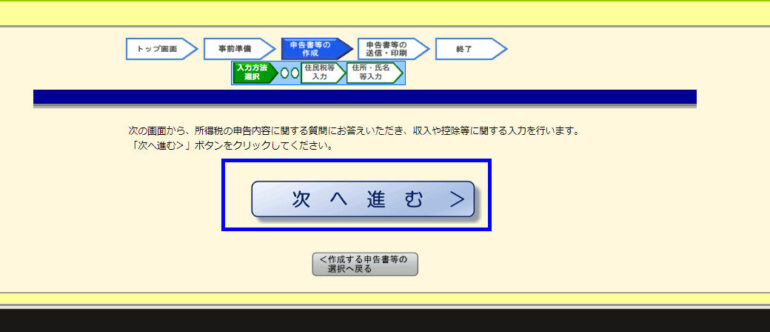

確定申告書作成コーナーのページにいき、「作成開始」をクリックします。

すると提出方法の画面が表示されます。今回は書面で提出するので「印刷して提出」を選択しましょう。

続いて利用環境の事前確認があります。基本的にWindows仕様です。

ブラウザはMicrosoft EdgeかGoogle Chromeが無難ですね。問題なければ「利用規約に同意して次へ」をクリックしましょう。

続いて作成する申告書の選択です。作成するのは所得税の確定申告書&今回は不動産所得や事業所得は無いという前提なので、一番左の「所得税」を選びます。

次へ進むをクリック

次に、生年月日等を入力する画面になります。申告する方の生年月日を選びます。

「給与以外に申告する収入はありますか?」に関しては、FX所得(雑所得)がありますので「はい」を選択。青色申告の承認と予定納税額の通知のところは「いいえ」を便宜的に選択します。

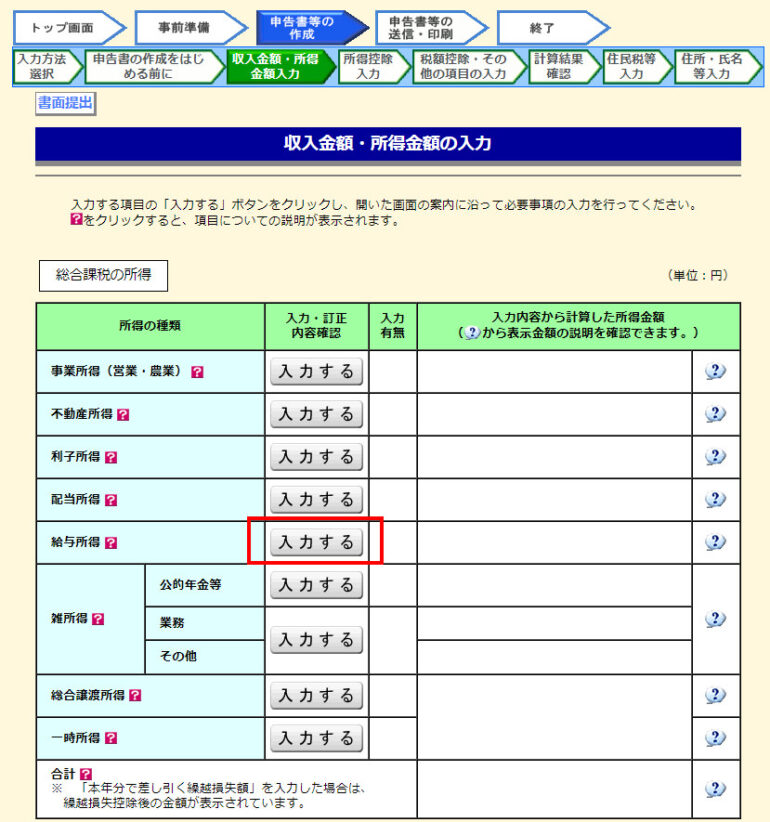

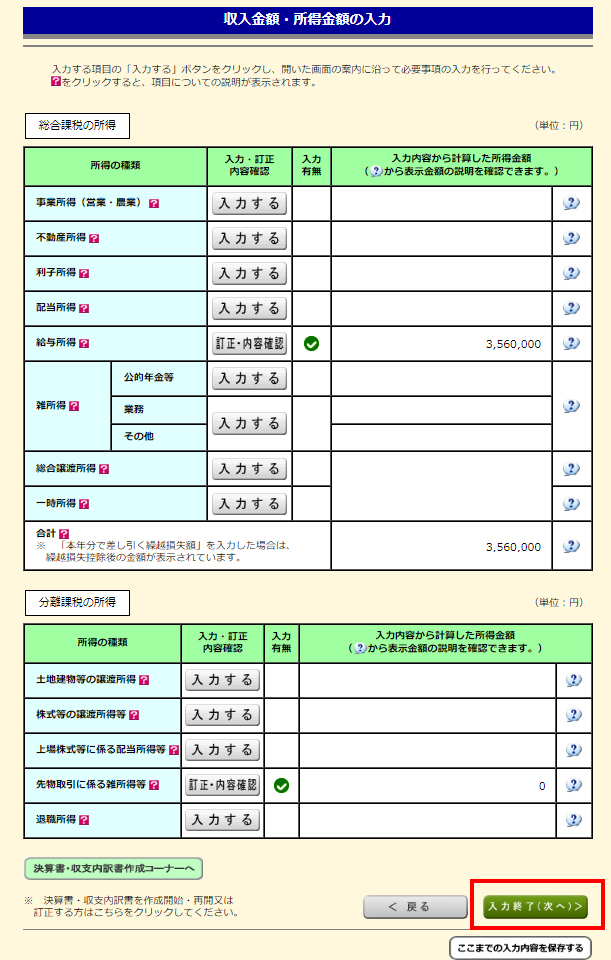

収入・所得を入力する画面になるので、給与所得やFX所得の内容を入力しましょう。

まず、給与所得は「総合課税の所得」のところからですね。

前提条件を元に入力していきます。今回は「書面で交付された年超済の源泉徴収票の入力」のところの「入力する」をクリックしますよ。

源泉徴収票の入力画面は下の画像のような感じで、実際の源泉徴収票を交えた解説付きなのでかなり入力しやすくなっています。なので、⑤より後の入力画面は割愛!

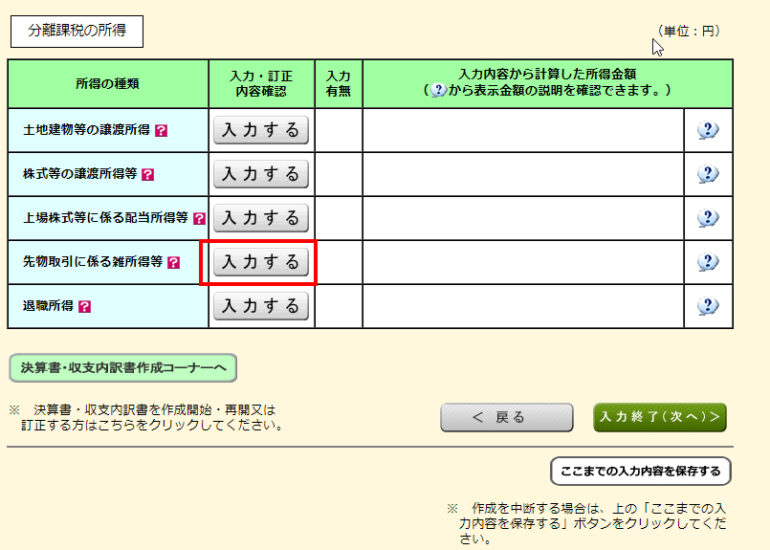

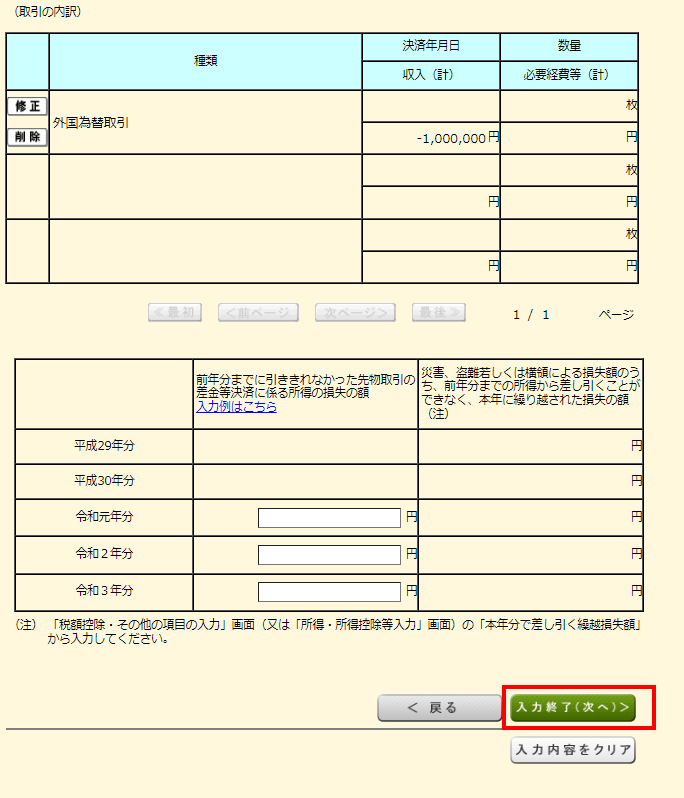

給与所得の入力が終わり、さきほどの画面に戻ったら「総合課税の所得」の下に「分離課税の所得」がありますので、そこまでページスクロールしてください。その中で「先物取引に係る雑所得等」を探しましょう。

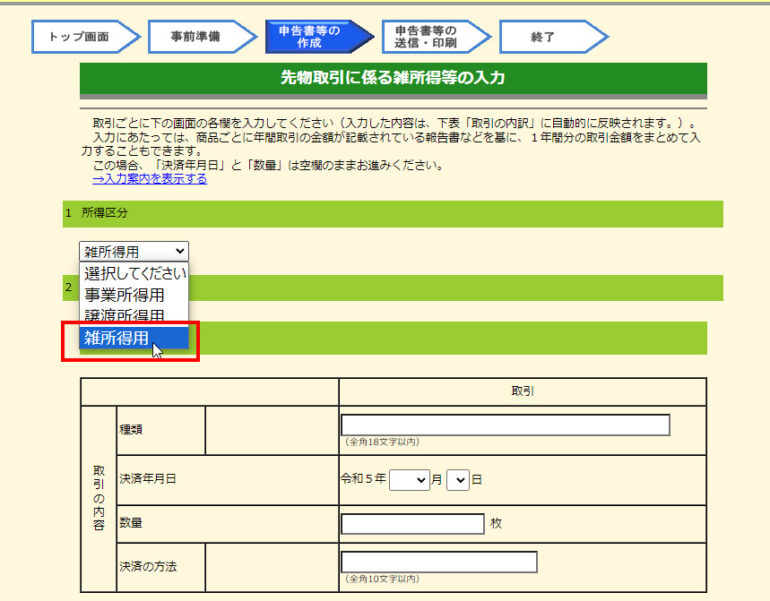

クリックすると、先物取引に係る雑所得等のページになります。所得区分は「事業所得用・譲渡所得用・雑所得用」から選ぶ事になっているので、雑所得用を選択しましょう。

後は、FX業者からの年間取引報告書を基に以下の様に入力すれば、FXに関する事項はOKです。

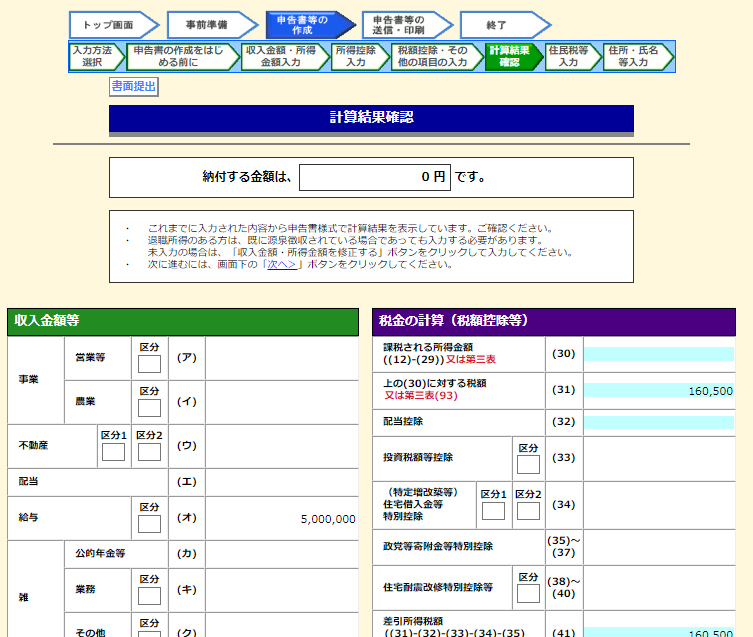

ここまでをおさらいするとこんな感じになりますので「次へ」をクリックしましょう。

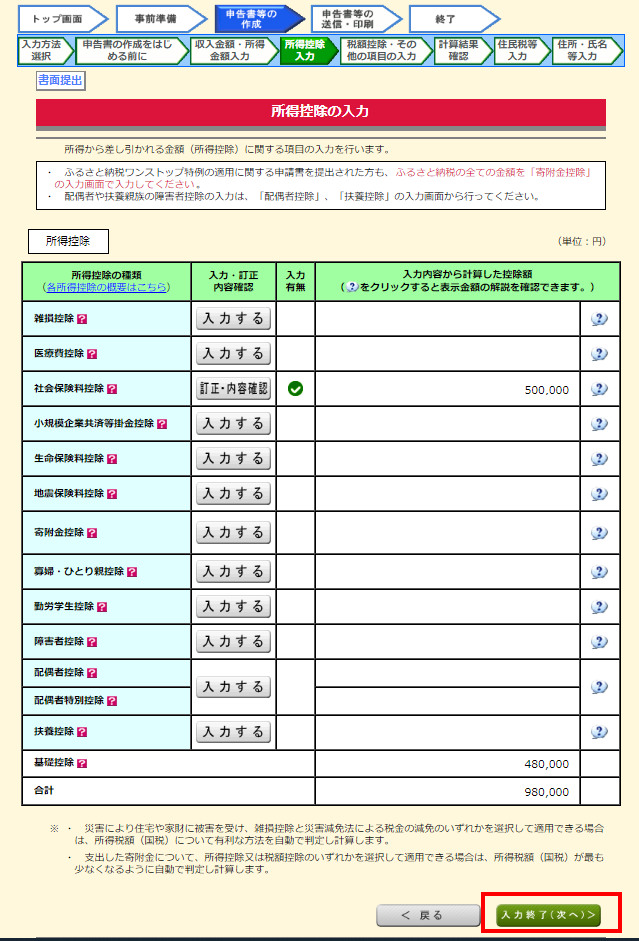

次は所得控除の入力画面になります。該当の所得控除を入力して「次へ」をクリック。

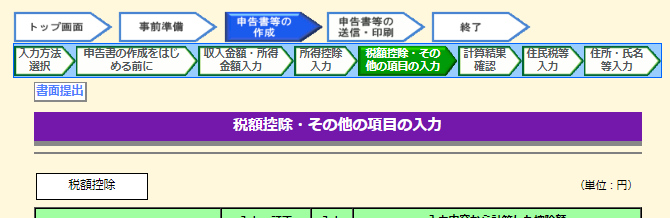

続いて「税額控除」の画面になりますが、こちらも入力することはないので「次へ」ボタンをクリックして進んでいきましょう。

続いて計算結果の確認画面です。

この画面の一番下のところ「分離課税の収入金額・所得金額」に「翌年以後に繰り越される損失の金額」が表示されます。

入力に問題無ければ、右下の入力終了を押すと住民税や事業税に関する事項のページに移ります。副業収入が勤務先にバレたくない場合や、16歳未満の扶養親族がいる場合などに入力する事になります。

それ以外の方は無視して次へ進みましょう。

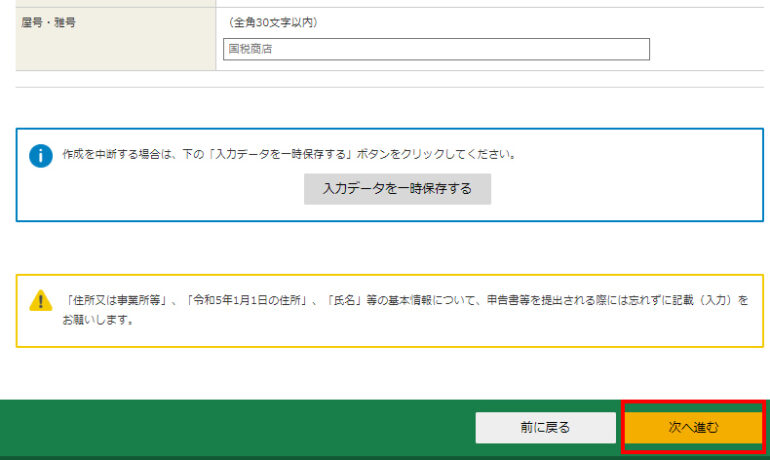

次は住所・氏名等の入力ページですね。画面に従って必要事項を入力していきましょう。なお、給与所得者がFXでの副収入を申告する場合は、「職業」「屋号・雅号」については空欄で構いません。

画面に従って記入するだけなので、特に悩む事は無いでしょう。

続いて、マイナンバーの入力です(書面で確定申告書を提出する場合は、マイナンバーカードや通知カードの写しが必要となるので、忘れずに!)

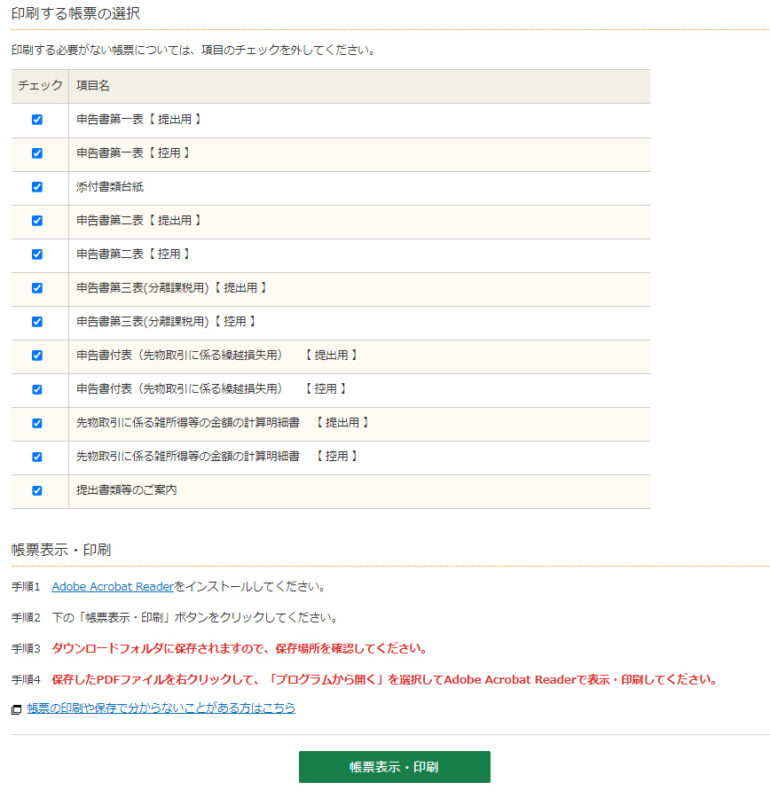

マイナンバーの入力が終わると印刷ページになるので、印刷をすれば終了です。

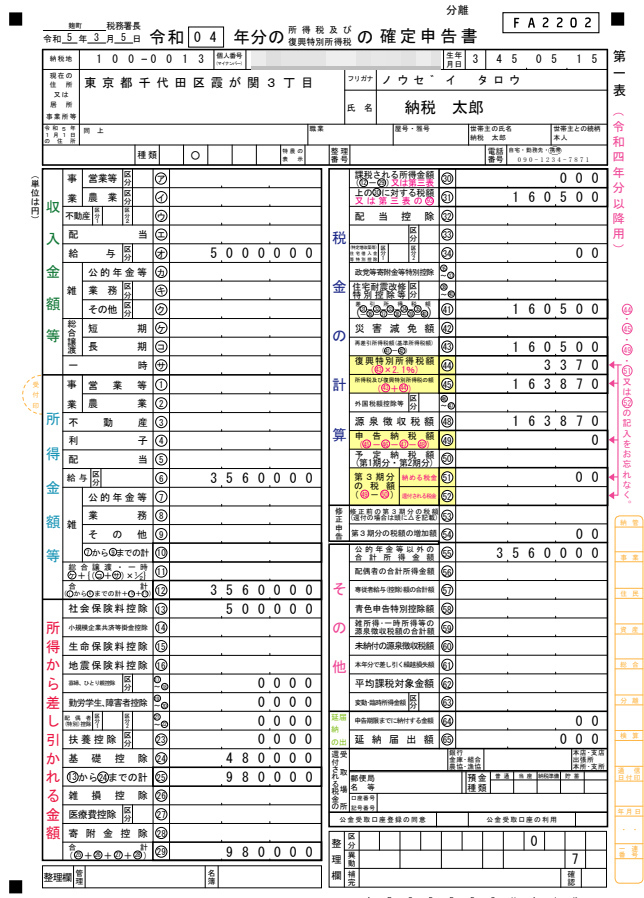

今回の事例では、以下の様な確定申告書がプリントアウトされればOKですね。5枚になるので少し多いですが、参考の為に載せておきましょう。

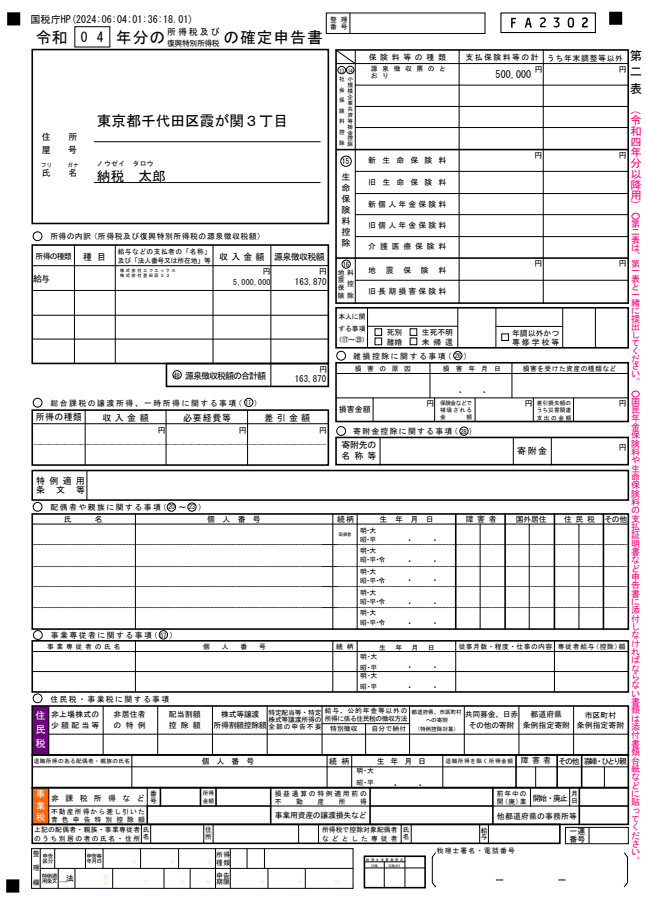

まずは申告書第1表。

次に第2表。

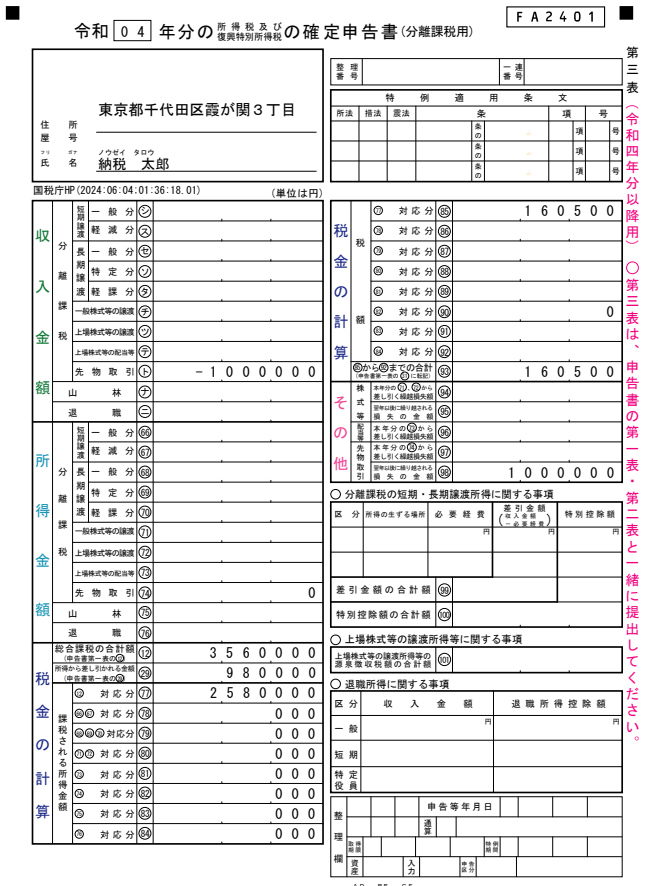

続いて第3表。

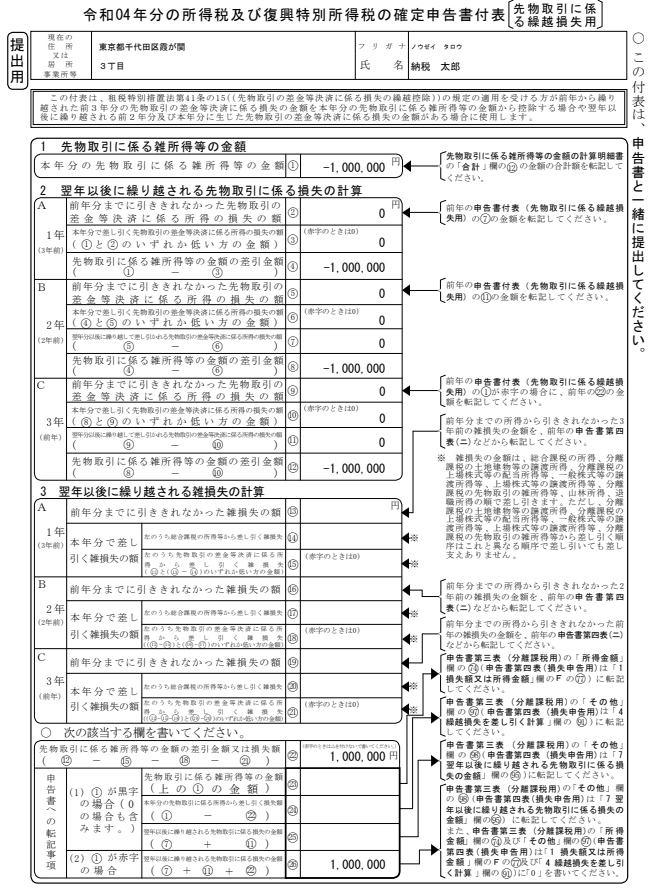

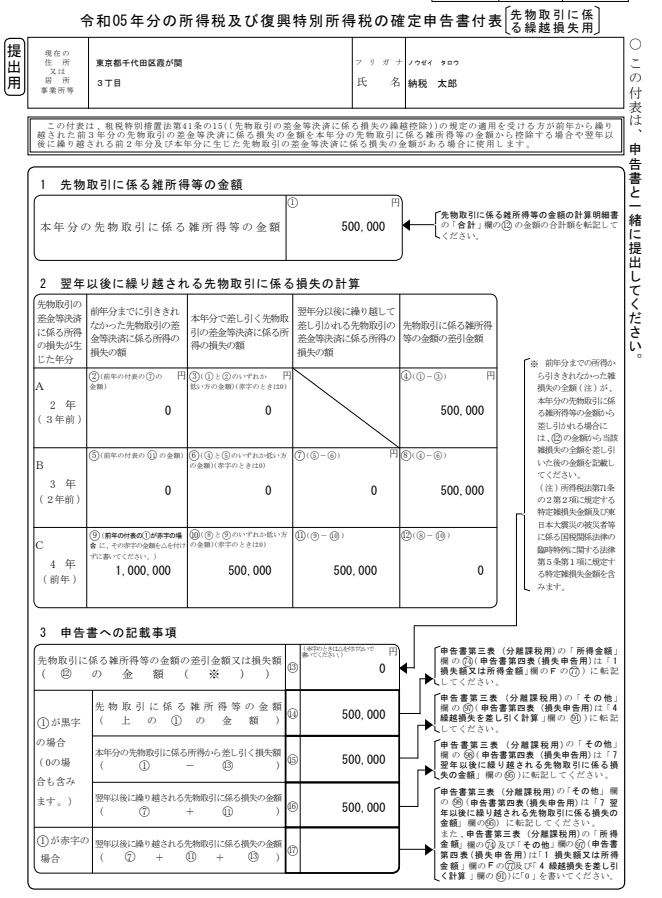

付表(繰越する為の明細表)。

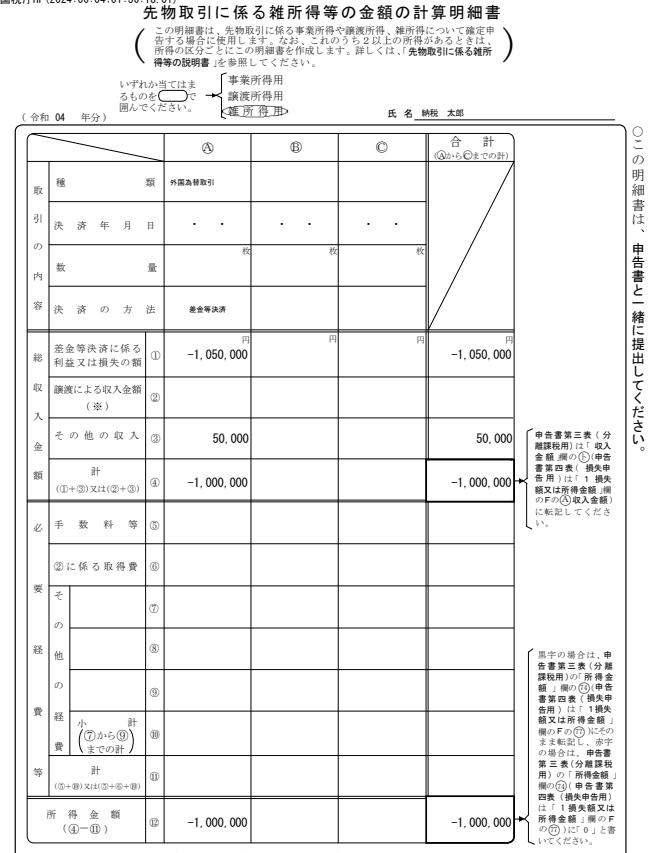

そして、最後に先物取引に係る雑所得等の金額の計算明細。

いかがですか?損失の申告といっても、特段難しい事はなe-Taxサイトの表示に従って入力していけば自分でも何とかできそうですよね。

なお、プリントアウトした確定申告書は会社からもらった源泉徴収票とマイナンバーカード(or通知カード+免許証等)の写しをセットにして所轄の税務署に持って行けばOK。税務署に入るとすぐに総合受付窓口が有るので、そこで受理してくれます。

FXの損失が出た翌年の確定申告書の書き方

では、次に損失を出した翌年に利益が出た場合の確定申告方法について見てみましょう。上述した様に、繰越控除を使う為には連続して確定申告をする必要が有ります。

前年に損失で確定申告をして、今年の利益が損失の範囲内に収まったから確定申告は不要・・・という事にはならないのできちんと確定申告をしましょう。

確定申告の方法は基本的に同じなので、損失の繰越控除の部分だけを紹介しますね。

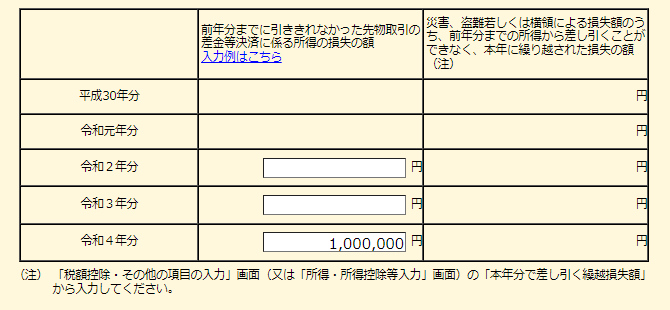

去年と比べて追加で入力が必要なのは、「先物取引に係る雑所得等」の入力ページ一番下の「前年分までに引ききれなかった先物取引の差金等決済に係る所得の損失の額」欄です。ここに、前年からの繰越損失額100万円を記入します。

給与や今年のFX所得は前提条件の通り入力。

最終計算結果の画面を見ると以下のようになっています。

「翌年以降に繰り越される損失の金額」が50万円に減っている事が分かりますね(=繰越額100万円—今年の所得50万円)。結局は、今年の利益が前年の損失と相殺されて税額はゼロとなります。

参考までに、確定申告書の付表は以下の様な感じになります。

特に難しい点はなく、一度説明を見れば簡単に翌年以降の申告も出来そうですね。

繰越控除するのを忘れた場合、期限後でも対応可能!

FXで生じた損失が繰り越し出来る事を知らないと、損失が出てもそのままスルーしてしまいかねないですよね。

損失の繰越控除は確定申告をして初めて受ける事が出来るものなので、確定申告をしなかった場合は、翌年以降利益が出た時に余分に税金を払わなければなりません。

しかし、心配は不要です。確定申告時に繰り越し控除を忘れた場合でも、遡って繰越控除をする事が出来ます!

根拠条文は租税特別措置法第41条の15第3項です。

第一項の規定は、同項に規定する居住者又は恒久的施設を有する非居住者が前項に規定する先物取引の差金等決済に係る損失の金額が生じた年分の所得税につき当該先物取引の差金等決済に係る損失の金額の計算に関する明細書その他の財務省令で定める書類の添付がある確定申告書を提出し、かつ、その後において連続して確定申告書を提出している場合であつて、第一項の確定申告書に同項の規定による控除を受ける金額の計算に関する明細書その他の財務省令で定める書類の添付がある場合に限り、適用する。

そして、ここでいう確定申告書には期限後申告書も含まれる事になっています(租税特別措置法第2条1項10号・所得税法第2条1項37号)。

何も知らずに、税務署へ相談に行くと「期限後は繰越控除出来ません!」と言われる事があるかもしれないですが、条文に上記の様に書いている旨を伝えればきっと問題無く受理されるでしょう。

まとめ

FXで損失が出た年でも確定申告をする意義や、確定申告の方法について見て来ました。

雑所得は損益通算の対象外ですが、FXを含む先物取引等については確定申告により翌年以降3年にわたって損失を繰り越す事が出来ます。損失の繰越をしないと損をする事が有りますが、繰越をして損をする事は有りません。

手間もそれほどかからないので、FXで年間の損益がマイナスとなった方は確定申告をする様にしましょう!