金融商品への投資と言うと、FXや株式投資、先物取引、バイナリーオプションなど様々な種類が有りますよね。一度に色々な取引をしている方も多いでしょう。

その様な方にとって「年間を通じてFXでは利益が出たけど先物取引では損失となった」という様な話は日常茶飯事ですよね。しかし、取引によって利益が出たものだけ確定申告をすればいい、と思っていませんか?

利益が出たものだけを申告していると、税金を無駄に払っている可能性が有りますよ。

損失を出した場合、他の投資から発生した利益と相殺出来る損益通算という制度が有るので、是非活用したいですね。

ここでは、損益通算の簡単な説明と、FX所得と損益通算出来るもの・出来ないものについて見ていきましょう。損益通算をする場合の申告書の書き方も併せて紹介していきます。

損益通算とは?

FXの所得と損益通算出来るかどうかを考える前に、そもそも損益通算が何なのかについて簡単に見ていきましょう。

損益通算とは、各所得の計算上発生した損失のうち、以下のものについて、総所得金額等を計算する際に他の所得金額から一定の順序で控除出来る制度の事です(所得税法第69条第1項)。

- 不動産所得

- 事業所得

- 譲渡所得

- 山林所得

参考:「利子・退職所得」は、損失が生じる事は無いので対象外です。また、「配当・給与・一時・雑所得」は損失が生じる事は有りますが、損失の金額を他の所得から控除する事は出来ません。

要は、所得のうち損失が出たものを利益が出たものと相殺出来る、という事ですね。

例えば、給与所得が300万円で事業所得がー200万円だった場合、損益通算により合計所得金額は100万円(=300万円—200万円)となります。

FXから生じた所得と損益通算出来るが範囲が限られている!

上で、損益通算出来ない所得として「雑所得」が出て来ましたね。という事は、FXによる所得は申告分離課税の雑所得なので、他の所得と損益通算する事は出来ないのでしょうか?

この点、FXによる所得は損益通算する事が可能です。但し、損益通算の出来る所得が限られています。

以下で、FXから生じた所得と損益通算出来る所得・出来ない所得にどの様なものが有るのか見ていきましょう。

FX所得と損益通算出来るもの

FX所得と損益通算出来るもの、それはFX所得と同様の所得に分類される「申告分離課税の先物取引に係る雑所得等」です。

申告分離課税となる先物取引は、租税特別措置法第41条の14第1項で以下のものとされています。

- 商品先物取引の決済

- 金融商品先物取引等の決済

- カバードワラントの差金等決済

これだけだと少し分かりづらいですよね。具体的な取引としては、以下の様なデリバティブ取引等が該当します。

- CFD

- バイナリーオプション

- 商品先物(金・プラチナ・とうもろこし・原油等)

- 日経225先物

- TOPIX先物

なお、複数のFX業者を利用して取引をしている場合は、それぞれの業者での損益を合算出来ますし、取引所FX(くりっく365)と店頭FX間での損益通算も可能です。

FXで損失が発生すると、過去の事を忘れたいからかそのまま放ったらかしにされる事が多いです。しかし、FXで損失を出していてTOPIX先物で利益が出ている様な場合、FXの損失も含めて確定申告をした方がトータルの税金が安くなります。

損失も合わせて申告する事で初めて利用出来る制度なので、忘れずに申告したいですね。

例:

・店頭FXによる所得100万円

・くりっく365による所得 ー30万円

・商品先物取引による所得 ー20万円

この場合、申告分離課税の雑所得合計は50万円(100万円ー30万円ー20万円)となります。

FX所得と損益通算出来ないもの〜株式取引は通算不可能!〜

上述した様に、FX取引は同じ分類となる「申告分離課税の先物取引に係る雑所得等」との損益通算が可能です。

一方で、「申告分離課税の先物取引に係る雑所得等」に該当しない所得とは損益通算をする事が出来ません。つまり、FXで赤字となったとしても給与所得や事業所得等と損益通算は出来ない、という事です。

以下で、損益通算が出来るのかどうか気になる方が特に多い「年金等の雑所得」と「株式取引等による所得」について見てみましょう。

まず、年金による所得はFXによる所得と同様の雑所得に分類されますが、FXによる所得との損益通算は出来ません。これは、年金による所得は総合課税の対象ですし、先物取引ではないので「申告分離課税の先物取引に係る雑所得等」に該当しないからですね。

また、FX所得と株式取引による所得(申告分離課税の譲渡所得)も損益通算をする事は出来ません。

どちらも申告分離課税ですが、FX所得は「雑所得」で株式取引による所得は「譲渡所得」なので、損益通算の対象外となるからですね。

ちなみに、法人を設立して法人の口座で取引をすれば、全ての損益を合算して所得計算をするので、損益通算が可能ですよ(厳密には、この場合「損益通算」とは言わないですけどね。)

例えば、FXで150万円利益が出て、株式投資で100万円の損失が発生した場合でも、FXによる所得は150万円として確定申告しなければなりません。

なお、あまりメジャーではないですが、CFDやオプション取引、カバードワラントを使って株式取引をする事も可能です。この場合は、発生した損益をFXの損益と通算する事が出来ますよ。

とはいっても、FXによる所得も株式による所得も、損失が発生した場合は確定申告をする事で将来3年間にわたって繰り越す事が出来るので、敢えてCFDで株式取引をするほどではないかな・・・、という感じですね。

FXの利益を損益通算する場合の申告書への書き方・必要書類

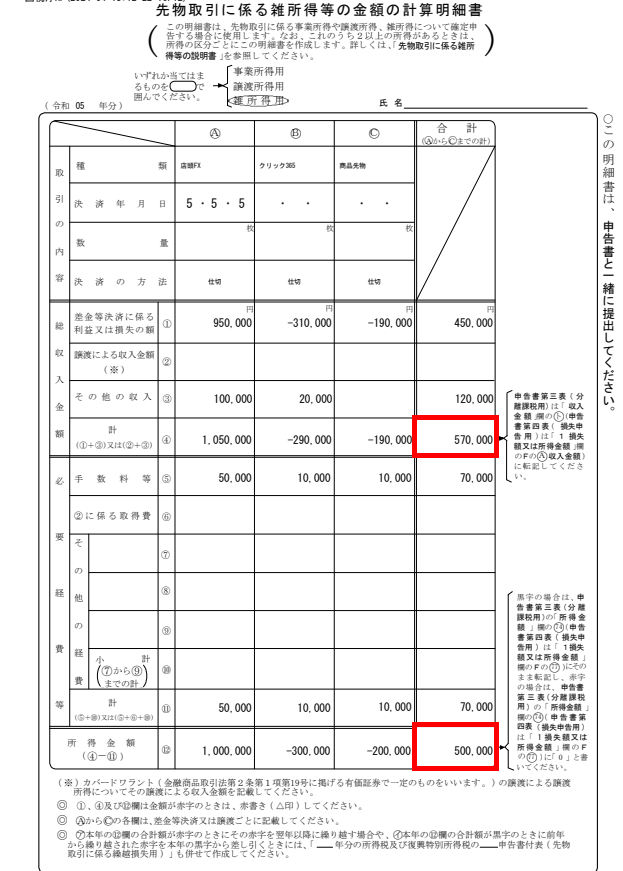

FXの利益について確定申告をする場合、「先物取引に係る雑所得等の金額の計算明細書」を記入し確定申告書に添付して提出しなければなりません。

そして、FXの利益を他の先物取引等と損益通算する場合も、この書類を使うことになります。

そこで、以下では年間給与収入500万円の方が、FXや先物取引等(店頭FX・くりっく365・商品先物)をしている場合の確定申告書を見てみましょう。

なお、所得控除としては「社会保険料控除50万円・基礎控除48万円」が有るものとします。

まず、「先物取引に係る雑所得等の金額の計算明細書」です(分かりやすくする為に必要経費は手数料のみとしています。)

店頭FXだけであれば、100万円の利益が出ておしまいですが、くりっく365で30万円、商品先物で20万円の損失が出ているので、それらも記載する事で損益通算した50万円(100万円ー30万円ー20万円)が先物取引等に係る雑所得です。

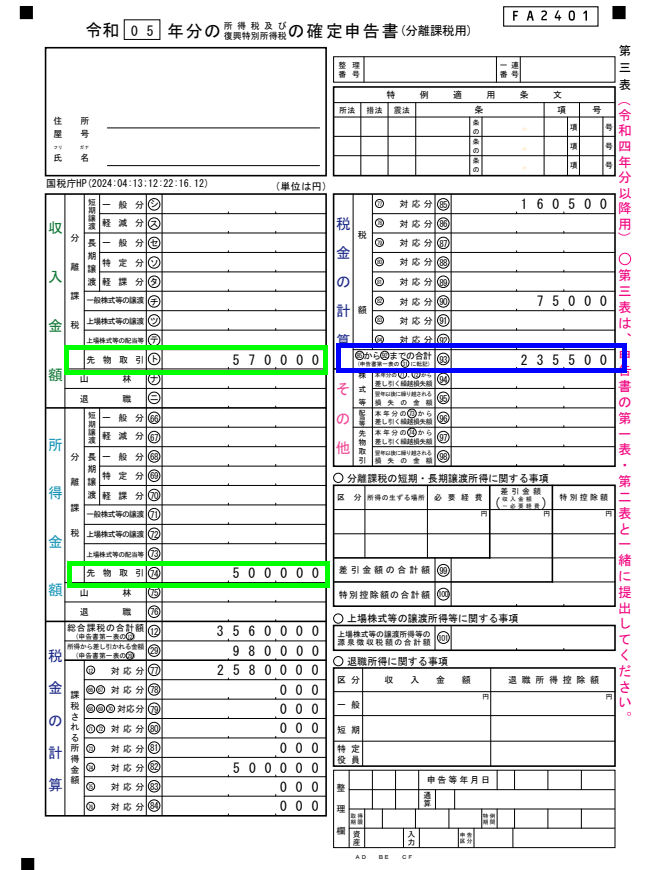

次に、申告書の第3表を見てみましょう。

第3表では、申告分離課税が有る場合の所得税の計算を行います。先物取引による収入金額は上の計算明細書上の赤で囲んだ57万円で、所得金額は50万円です。

これらの金額が第3表に転記される事になります。上の画像でいうと緑の枠で囲んだ箇所ですね。

そして、給与所得と先物取引による所得に所得控除を加味して税額計算をしたものが、青枠で囲んだ235,500円です。

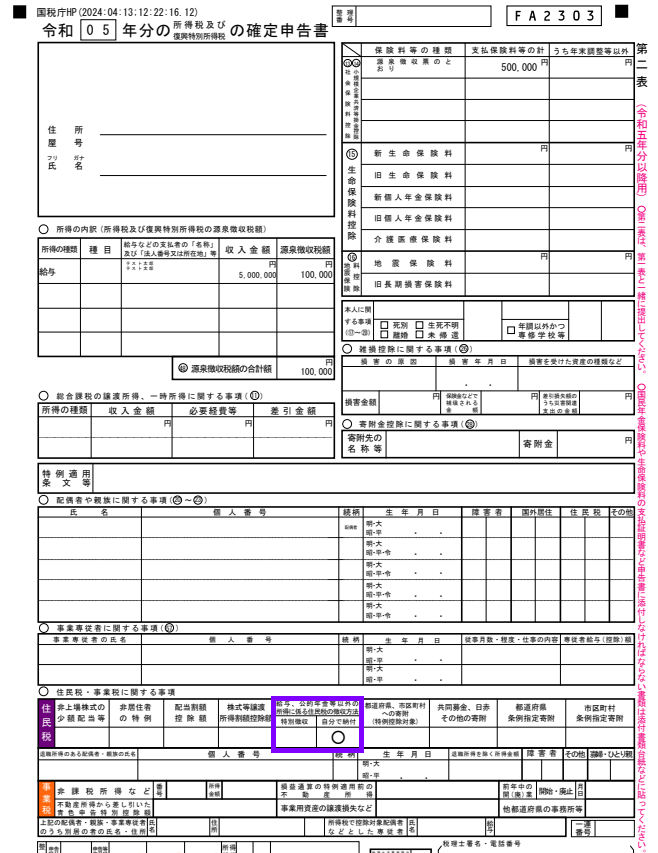

続いて、第2表です

ここは、主に所得控除の内容が記載されるページですね。今回のメイン論点である損益通算とは特に関係無いのでさらっと流します。

なお、副業でFX等をしていて勤務先にバレたくない方は、第2表の右下(紫で囲んだ箇所)にある「自分で納付」に○をしておくと良いでしょう。

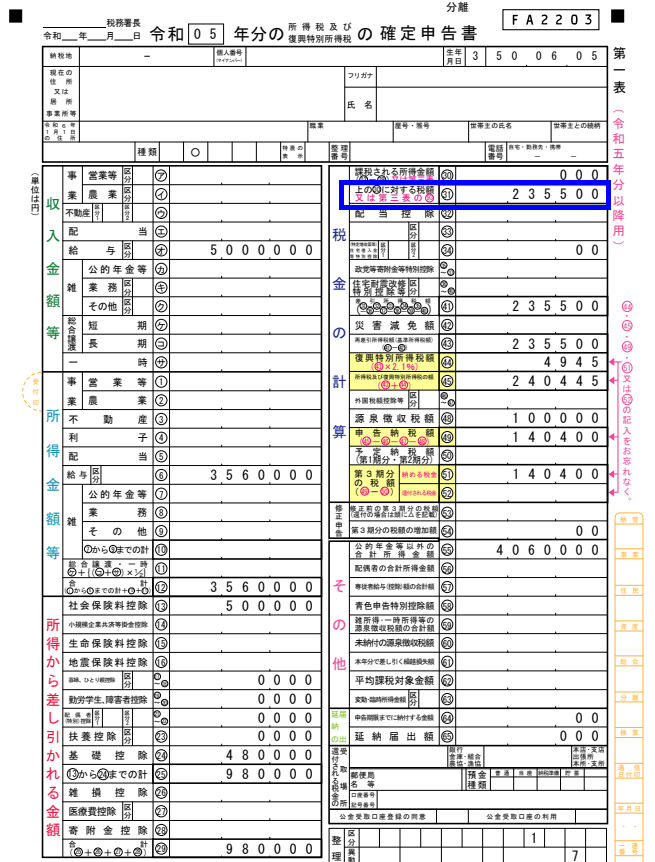

最後に第1表です。

左半分は給与所得と所得控除について書きます。これは通常の確定申告時と同じです。FXの様な申告分離課税の所得が有る場合は、税額計算を第3表でしているので、青枠で囲んだ所には第3表の青枠で囲んだ235,500円が転記されてきます。

以上が、損益通算をする場合の明細や申告書の記載方法です。一度理解してしまえばそれほど難しくはなさそうですね。

過去のFXによる損失を遡って損益通算出来る!?

過去にFXで損失を出していたけど、損益通算出来るを事を知らずに損失分の申告をしていなかったという場合、他の先物取引等で所得が出ていたのであれば、無駄に税金を払っていた事になります。

取引を始めたばかりの頃は損益通算の制度を知らない方が結構多く、後になってから知るケースもよく有る様ですね。

損益通算するのを忘れていた場合、過去に遡って損益通算する事は出来るのでしょうか?

この点、過去に確定申告した際に損失分を取り込むのを忘れた場合は、「更正の請求」をする事で損益通算が可能です!

更正の請求は、確定申告書を提出した後で、申告した税額等に間違いが有って税金を払い過ぎになっている場合に、正しい税額に直す為の手続です(国税通則法第23条)。

従来、更正の請求は法定申告期限後1年しか出来なかったのですが、平成23年の税制改正により平成23年12月2日以降に法定申告期限が到来する国税については、法定申告期限から5年以内に延長されています(参照元:更正の請求期間の延長等について|国税庁)。

更正の請求をする場合は、更正の請求書に必要事項を記載した上で、管轄の税務署に提出しましょう。

なお、提出の際には更正の請求書だけを出すのではなく、正しい税額の根拠となる資料が必要となるので、損失分を反映させた「先物取引に係る雑所得等の金額の計算明細書」も添付しておくといいでしょう。

まとめ

いかがでしたか?FX取引で損失が出た場合や、FXでは利益が出ているけど他の先物取引で赤字となった様な場合は、損益通算により税金を節約する事が出来ます。

損失が出たからといって放っておくのではなく、確定申告書にしっかりと記載して損益通算をする様にしましょうね。また、過去に赤字が出ていたけど損益通算せずに確定申告してしまった、という方は更正の請求をする様にしましょう。