「住民税の通知は毎年勤務先の会社に送られるので、副業での収入(所得)を確定申告すると会社にバレる」という噂を聞いた事が無いですか?

本業に集中する為に副業を禁止している会社が多いですが、そうはいってもFXで資産運用もしたいですよね。

ここでは、FXの所得が会社にバレるかも・・・と不安に思っている方の為に、そもそもFXの所得は会社にバレるのか、バレない様にするにはどうすればいいのかなどを解説していきます。

まずは副業が禁止されているかどうかを確認!

多くの会社は社内の規則で副業を禁止していますが、中には副業OKという会社も有ります。

そこで、まずは自分の勤めている会社で副業がOKなのかをチェックしましょう。副業の可否に関しては雇用契約書や就業規則に記載されています。

なお、東京労働局が公表している就業規則の作成例を見ると、以下のように記載されています。

(副業・兼業)

第68条 労働者は、勤務時間外において、他の会社等の業務に従事することができる。

2 労働者は、前項の業務に従事するにあたっては、事前に、会社に所定の届出を行うものとする。

3 第1項の業務に従事することにより、次の各号のいずれかに該当する場合には、会社は、これを禁止又は制限することができる。

① 労務提供上の支障がある場合

② 企業秘密が漏洩する場合

③ 会社の名誉や信用を損なう行為や、信頼関係を破壊する行為がある場合

④ 競業により、企業の利益を害する場合

これは平成31年3月版のモデル就業規則です。その前は遵守事項に「許可なく他の会社等の業務に従事しないこと。」という記載がなされていました。政府が副業解禁を打ち出したこともあって変わったのかもしれませんね。

また、FXをする事は他社での業務に従事する(労働)という訳ではなく、あくまでも「投資」なのでOKな気もしますね。

実際のところ、FXを副業とみなすのかどうかは勤めている会社次第です。気になる方は一度会社に確認してみると良いでしょう。

「FXは駄目!」と言われたけど何とかFXをしたい、若しくは、「OKだけど会社にどれくらい利益が出ているのか知られたくない!」という様な場合はどうすればいいでしょうか?以下で順を追って見ていきましょう。

住民税は特別徴収が原則!

個人の住民税は、会社(事業主)が従業員の給与から天引きして代わりに毎月(※)自治体へ納める「特別徴収」が原則です。

※:従業員が常時10名未満の場合は、自治体に申請し承認を得れば、毎月ではなく12月と6月の年2回納付にする事が出来ます。

特別徴収は義務(地方税法321条の4・5及び各自治体の条例)なので、従業員が以下の様な条件に合致しない限り会社は天引きする必要が有ります。

- 総従業員数が2人以下

- 他の事業所で特別徴収している

- 給与が少ないので税額を引く事が出来ない

- 給与の支払が不定期

- 事業専従者(個人事業主のみ)

- 退職者又は5月末までに退職予定の者

しかし、現状はと言うと、税理士が入っていない会社だと会社都合で”特別徴収か普通徴収(※)か”を決めてしまっているケースが多いのです。

※:従業員の自宅に納付書が届き、自分で納付する方法

そこで、会社が確実に特別徴収をする様に、平成の終わり頃から「特別徴収を徹底していく!」と公言している自治体が増えています。

例えば、東京都では以下の様なリーフレットが配布されています。

(画像参照元:東京都主税局)

また、近畿地方(大阪府・滋賀県・京都府・兵庫県・奈良県・和歌山県)では「個人住民税の特別徴収推進に関する近畿府県共同アピール」により、平成30年から事業主を特別徴収義務者に一斉指定する事が決まりました。

この様に、基本的に住民税に関しては会社で特別徴収をするという流れになっているのです。

従って、何も考えずにFXの所得を申告してしまうと、会社からの給与所得とFXの所得を合算して計算した住民税の通知が会社に届き、副業がばれる事になります。

FX所得の存在が会社にバレたくないからといって、確定申告をしないのは駄目です(給与以外の所得が20万円以下であれば確定申告は不要です。)

所得が有るのに申告をしないのは脱税ですし、税務署はFXによる所得を把握しているのですぐにバレ、加算税や延滞税といった追加の税金をはらわなければならなくなります。

会社にバレない為の対策:FXの所得を確定申告する際に「普通徴収」を選ぶ!

上述した様に、給与所得については特別徴収が原則です。しかし、給与(年金を含む)以外の所得に係る住民税については、納税者が特別徴収によって納付するか、普通徴収によって納付するかを決める事が出来ます。

具体的にその方法を見てみましょう。

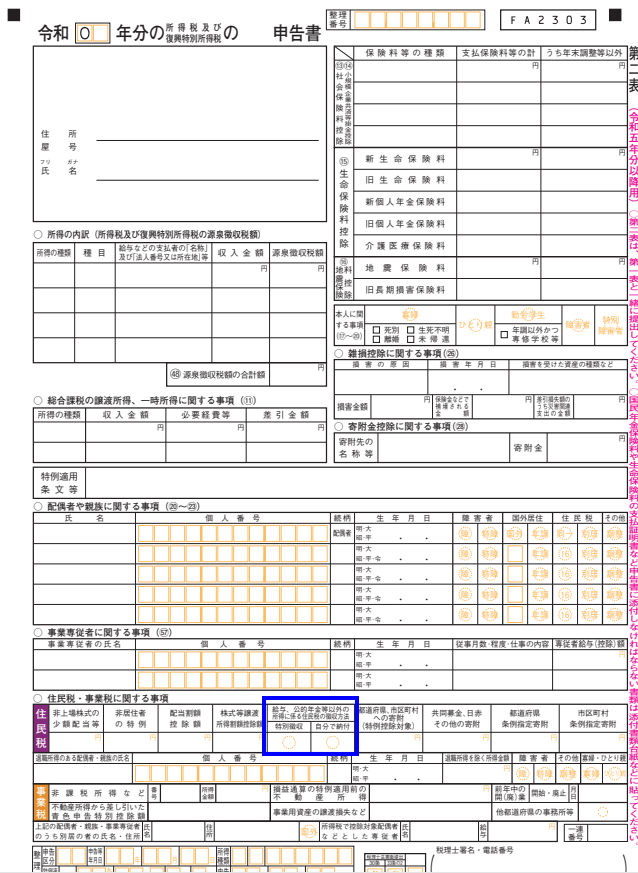

下の画像は確定申告書Bの第Ⅱ表(要は2枚目)ですが、青で囲んだ箇所を見て下さい。

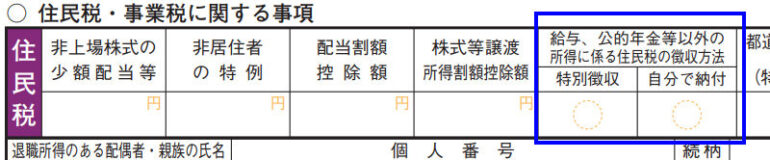

字が小さくて見えにくいかもしれないので、拡大した画像も載せますね。

給与、公的年金等以外の所得に係る住民税の徴収方法

と書いてあります。つまり、「給与以外の所得(FX)に係る住民税はどうやって納付しますか?」という事ですね。ここを「自分で納付」に○をすると、給与分の住民税は会社から天引きされ、FX分の住民税は自分で納付する事が出来るのです。

納付書は自宅に届くので、会社にFXの収入がバレる事も有りません。これで一件落着ですね。

但し、自治体によっては「自分で納付」に○をしているのに半ば強制的に特別徴収にしてしまうケースも有る様です。不安な方は、自治体に電話をして普通徴収になっている事を確認しておいた方が良いでしょうね。

なお、サラリーマンの中には法人化して副業をしている方もいるでしょう。副業の為に設立した会社から報酬を貰う場合、その給料が年間20万円以上であれば確定申告をしなければなりません。(参照元:国税庁「タックスアンサー 給与所得者で確定申告が必要な人」)

注:20万円未満だったとしても乙欄として源泉徴収をする必要があります。

但し、確定申告をすると2ヶ所からの給与所得を合算して勤務先の会社に住民税の通知が行くので、FX法人から給料を貰うと副業がバレる事になるでしょうね・・・。

マイナンバーで副業がバレる!?

2015年の10月にマイナンバー(個人番号)が交付・通知され、2016年1月から各分野(社会保険・税・災害対策)での運営が始まっています。今後も、様々な情報がマイナンバーに組み込まれ、きっと便利な時代が来るでしょう。

しかし、副業でFXをしている方からすると不安な点も有りますよね。それは、「マイナンバーで副業がバレるのか」という点です。

この点については、基本的にマイナンバーが始まったからといって副業が会社にバレるという事にはなりません。そもそも、マイナンバーは副業をバラすための制度ではないですからね。

マイナンバーが始まったとしても、上述したようにFXの所得にかかる住民税を普通徴収にしていれば、基本的に副業のFXが会社にバレる事はないでしょう。

FXで損失を申告をすると会社にバレる?

FXで毎年利益が出ている方は気にしなくて良いのですが、投資に赤字は付き物ですよね。

「FXで出た損失を申告すると、給与所得等と相殺されて住民税が安くなり会社にバレるのでは?」と不安に思う方がいるかもしれません。

しかし、これは2011年までの話です。2011年までは店頭取引のFXが総合課税の対象だったので、FXを事業所得として赤字で申告すれば給与所得と損益通算して税金を減る、という事も有り得ました。

ところが、2012年以降に発生したFXによる所得は基本的に分離課税の雑所得となります。仮に赤字になったとしても、先物取引(FX)による雑所得同士でしか損益通算が出来ません。(参照元:国税庁「タックスアンサー 先物取引に係る雑所得等の課税の特例」)

従って、FXの損失を申告したとしても会社に送付される住民税の通知書に影響が出る事は無いでしょう。

むしろ、通年で赤字となった場合は3年間繰越する事が出来るので、必ず申告した方が良いでしょうね。(参照元:国税庁「タックスアンサー 先物取引の差金等決済に係る損失の繰越控除」)

注:海外FXで金融庁に登録していない業者の場合は総合課税の雑所得になります。従って、年間合計で赤字になったたとしても翌年に繰り越す事は出来ません(参照元:No.2250 損益通算|国税庁)。

FXによる所得を事業所得として損失申告するという考えが無い訳ではないですが、本職がサラリーマンの方はFXを事業所得として申告するのは無理でしょうね。仮に出来たとしても、給与所得と損益通算されると住民税の通知書上に反映されるので会社にバレる事になります。

参考:家族の名義を借りてFX取引をしてもいい?

会社に副業のFXがバレない様にする為に、家族の名義を借りてFX取引をしている方がいるかもしれません。

確かに、自分以外の名義で取引をすれば確定申告もその方の名前でするので、勤務先に副業がバレる事は無いでしょう。

しかし、自分以外の名義で取引をする事は「借名取引」として投資の世界では禁止されているのです。

例えば、SBI証券では以下の様なケースで「仮名・借名取引」と判断される、と記載されています。

【1】 架空の名義で口座を開設し、取引を行っている場合

【2】 他人の名義を利用して口座を開設し、取引を行っている場合

【3】 家族や友人・知人などから取引の全てを一任されているような場合(口座の名義人の方が投資判断を行っていない、あるいは名義人の資金ではない場合)

【4】 複数人が一つの口座を利用して取引を行っているような場合

家族名義の口座を使うけど元手と投資判断は自分、というのは借名取引に当てはまりますね。

その上で、SBI証券のホームページには以下の様に記載されています。

口座名義人ご本人様以外の方(ご家族の方を含む)がお取引を行っている疑いがある場合には、犯罪収益移転防止法に基づき、本人確認の上、お取引を制限させていただく場合がございます。

つまり、「家族の名前を借りて取引をしている場合は、取引制限をされる場合が有る」という事です。

これは、他人名義を使用して行うインサイダー取引やマネーロンダリング、脱税等の違法行為を防ぐ事が目的です。しかし、例えその様な悪気が無かったとしても、自分以外の名義を作って取引をする事は許されません。

違反すると罰則が科される事も有る様なので、絶対にしない様にして下さいね。

また、所得税法12条では以下の様に実質所得者課税の原則を採用しています。

(実質所得者課税の原則)

第十二条 資産又は事業から生ずる収益の法律上帰属するとみられる者が単なる名義人であつて、その収益を享受せず、その者以外の者がその収益を享受する場合には、その収益は、これを享受する者に帰属するものとして、この法律の規定を適用する。

名義を借りて取引をしても、実質的に収益を得る方に課税されると言う事ですね。

さらに、その名義人に収入が無い場合は扶養に入っているケースが多いですよね。FXの場合、株式投資等の様に「特定口座(源泉徴収有り)」が無いので、名義人にFXの所得が38万円以上有ると配偶者控除や扶養控除が受けられなくなりますし(参照元:No.1191 配偶者控除-国税庁)、社会保険の扶養から外れる(※)事も考えられます。

※:詳細な取扱は加入している年金事務所等に問合せする様にして下さい。

結局のところ、自分以外の口座を使っての投資はやってはいけないし、「やっても勤務先にバレない」という点以外のメリットは無いという事ですね。

まとめ

勤務先で副業が禁止されている事が多いですが、FXは労働ではなく投資なので認められる可能性は高いでしょう。

また、仮に駄目だったとしてもFXに係る住民税を自分で納付する様にしておけば、基本的に会社にバレる事も有りません。

なお、自分で住民税を納付する場合は、クレジットカードを使ってお得に納付する方法も有るので、要チェックです!