「FXで得た利益は確定申告しなくてもバレないのでは?」と思っている人いませんか?そう思っているとしたら、それは大きな間違いです。過去には、FXの脱税で逮捕されたり多額の追徴課税を受けた方もいます!

ここでは、過去に起きたFXに関する巨額の脱税事件や、なぜFXでの脱税がバレるのかなどについて見ていきましょう。

ド派手な脱税事件を紹介!

まずは、過去に世間を賑わせたド派手な脱税事件をいくつか紹介していきましょう。

なお、下で紹介する例を見れば分かりますが、FXで多額の脱税をした方は、2006年(※)の前後2~3年程度の間に起訴されたケースが多いです。

この頃は、全体の9割を占めていたFX業者との店頭取引に関して、支払調書(後述します)の提出義務が無かった為、脱税の温床となっていたと考えられます。

※:国税庁は、2006年7月〜2007年6月にFXでの脱税が疑われる納税者に対する調査を強化。当該期間中に1,030件調査した結果、申告漏れの所得金額は224億円(1件当たりの申告漏れ所得金額は2,176万円)でした。(参照元:国税庁レポート2009)

4億5千万円の所得を申告せず、ヒルズ族から転落した「磯貝清明さん」

FXに関する脱税で注目を浴びた人といえば、まずは磯貝清明さんでしょう。

彼は2007年頃にポンドをメインとしたFX取引をしており、「日本で一番ポンドを持つ男」という異名を持っていました。最盛期には証拠金が10億円にまで膨らんでいた様です。毎日貰えるスワップだけで200万円も有ったというのだから、凄いですよね。

六本木ヒルズでの生活を謳歌していたのですが、2年間で獲得した利益約4億5千万円について確定申告をしていなかった為、2009年12月にあえなく起訴されました。そして、税金と罰金を合わせて約2億8千万円を支払う事に・・・。

当然の様に、磯貝さんは六本木ヒルズからは退場となりました。なお、磯貝さんはFX専業トレーダーではなく、本業は金属加工業「磯貝商店」の社長です。最近は、FXはせずに本業のみで頑張って税金を納付している様ですね。

2012年3月時点で残り2億円程度になり、20年かけて納付をしていく計画だそうです。気が遠くなりそうな話ですね・・・。

4億円の所得隠し(脱税)で起訴された主婦「池辺雪子さん」

FXで脱税した主婦といえば、池辺雪子さんが有名ですね。彼女はFX界のカリスマや女王とまで言われたトレーダーです。3年間で約4億円の利益をFXで獲得したものの、確定申告をしなかったため2008年4月に脱税容疑で起訴されました。

執行猶予が付いた(2010年9月に満了)ので刑務所に入る事はなかったですが、所得税や住民税、重加算税、延滞税等で合計5億円程度を納税するハメに。さらに彼女の凄いところは、それだけの税金を即金で支払った事ですね。現在までのトータル利益は実に8億円を超えている様です。

最近では、「逮捕された事を糧に」かどうかは分からないですが、「池辺雪子の公式サイト」を立ち上げて、セミナーをしたり書籍を執筆したりと多忙な毎日を送っている様ですよ。(2024年4月時点ではサイトが閉鎖されてしまったいました・・・)

元小学校校長による脱税事件

2008年には、元小学校校長(当時72歳)によるFXの脱税も話題になりました。FXで3億円以上の利益を獲得し、申告漏れの額は1億7千万円程度だったそうです。

この方は、220万円程度の元手でこれだけの利益を短期間に獲得した事もあって注目を浴びました。

ちなみに、初年度(2004年)で220万円の元手が3,400万円くらいまで増えたそうです。元本の増加率は実に1,445%!「100%を超える利益を1年で獲得するのは投資の世界では難しい」と言われているのに凄いですね。

しかも、彼は初年度だけでなく3年間連続で100%以上の運用成績をたたき出しました。

初年度が「ただの博打ではなかった」という感じがしますね、きっとただ者ではないのでしょう。但し、脱税として逮捕されてしまってはそれもただの過去の栄光(?)ですけどね。

⇒為替王「小学校の校長先生がFXで3億1千万円儲けました!」

自動売買で多額の利益を獲得し脱税した「溝田耕治さん」

上で紹介した脱税事件と溝田さんのケースでは、少しタイプが異なります。

溝田さんは、2009年〜2010年の間に3億6,800万円の利益を獲得したものの確定申告をしなかった為、2012年に逮捕・起訴されました。

彼は、逮捕当時はシンガポール在住の会社役員でしたが、日本に住んでいたときにFXで利益を得て申告しないままシンガポールに移住した様です。

所得税法では、国内に住所がない若しくは1年以上日本に住んでいない方は、「非居住者」として扱われます。

非居住者は、国内源泉所得にしか課税さない事になっているのですが、溝田さんのケースでは日本在住時に所得を得ているので、その後で海外移住したとしても課税を逃れる事は出来ません。(参照元:No.2873 非居住者等に対する課税のしくみ(平成29年分以降)|国税庁」)

彼が「日本国内に移住すれば税金を逃れる事が出来るのでは」と考えていたかは分からないですが、そう甘くはないという事ですね。

特徴的なのは、自分以外に10数人の名義で取引口座を開設して取引をしていた点です。この時点で脱税の意思は明らかですね・・・。しかも、得た利益は海外に有る口座に送金するなどしていたそうです。また、溝田さんはFXの自動売買が出来るソフトを使って取引をしていた点も特徴的ですね。

彼は、逮捕後も「FX裏技攻略塾TPS」という商材を販売しています。ちょっと怪しい感じがしますけどね・・・・。

⇒FXの巨額脱税で逮捕された溝田耕治氏とTPSという裏技系ツール

FXの脱税はばれる?ばれない?

過去に話題となったFXでの脱税事件をいくつか紹介しましたが、これらは金額が非常に大きいのでニュースになっています。

しかし、FXで利益を得たといってもその金額は人によってバラバラですよね。金額に関わらずFXでの脱税はばれるのでしょうか?

結論からいうと、FXでの脱税は極めて高い確率でばれます。以下で詳しく見ていきましょう。なお、国内のFX業者と海外のFX業者とで扱いが異なるので分けて見ていきます。

国内FX業者での取引税務署に筒抜け!

1年間を通じて得たFXの利益は確定申告をする必要が有りますが、自分が申告をしなければ税務署は分からないと思っていませんか?

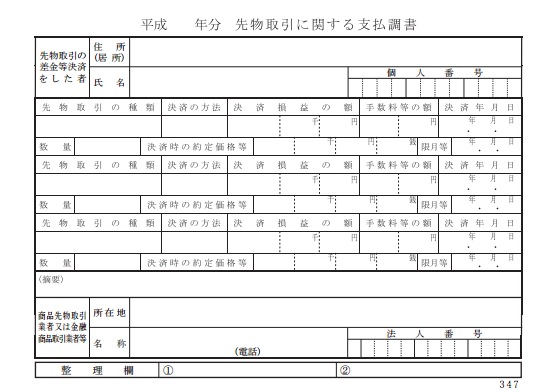

FX取引はFXを扱っている業者を通じて行いますが、そのFX業者は2009年1月1日以降に客が行った取引に関して、下の様な「支払調書」を毎年税務署に提出しています。(根拠条文:所得税法第225条第1項第13号)

(参照元:F1-41 先物取引に関する支払調書(同合計表)|国税庁)

支払調書を見てみると、「決済損益や手数料の額、数量、決済年月日など」が記載される事になっていますね。

従って、「誰がどれくらいの利益をFXで得ているのか」という情報を税務署は全て把握している、という訳です。確定申告をしなかったら、後々税務署から問合せが来るのは時間の問題ですね。

投稿が見つかりません。海外FX業者を使った脱税もバレる!?

海外FX業者の場合、国内FX業者と異なった扱いをするケースが有ります。つまり、「支払調書が税務署に提出されない事が有る」のです。

これは、国内のFX業者は金融商品取引法や商品先物取引法の規制を受けるのに対し、海外FX業者は日本の業者ではないので法律の規制が及ばない為ですね。

とはいっても、税務署は海外FX業者での取引をスルーしている訳では有りません。

海外FX業者を使ってFX取引をするという事は、銀行から海外送金をしたりクレジットカードや国際決済サービス等を利用して入出金をしますよね。この「入出金」に着目して、税務署は取引を把握しようとしているのです。

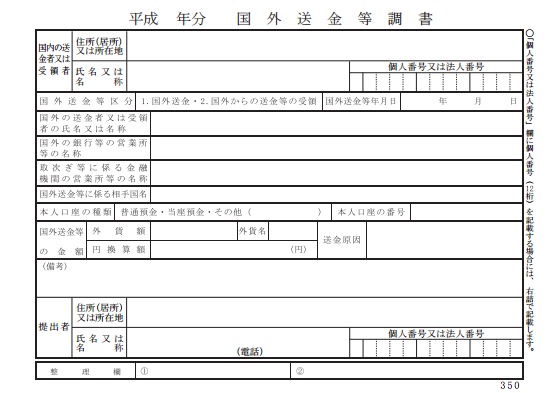

具体的には、銀行等の金融機関は、顧客が100万円を超える金額を海外に送金する場合、税務署にその目的や金額・送金先の口座等の情報を「国外送金等調書」として提出する義務が有ります。(根拠法令:内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律)

(参照元:[手続名]国外送金等調書(同合計表)|国税庁)

この調書に記載される内容は、以下の通り。

- 送金の区分(国外に送金したのか・国外から送金されたのか)

- 国外送金等をした年月日

- 国外送金等をした方の氏名

- 国外の銀行等の名称

- 取り次ぎをする金融機関の名称

- 国外送金等の相手国

- 国外送金等に使用した口座情報

- 国外送金等の金額

- 海外送金等をした理由

かなり細かい情報まで記載されていますね。つまり、FXをする為に海外送金をしたり、FXの利益を海外FX業者から引出そうとすると、その送金記録は税務署に資料として提出されるという事です。

従って、海外FX業者を利用して利益を得た場合も、税務署に把握されていると思った方が良いでしょう。

参考に、過去に税務署に提出された国外送金等調書の枚数を見てみましょう。

| 事務年度 ※ | 提出枚数 |

|---|---|

| 平成19年度 | 391万枚 |

| 平成20年度 | 341万枚 |

| 平成21年度 | 473万枚 |

| 平成22年度 | 515万枚 |

| 平成23年度 | 517万枚 |

| 平成24年度 | 564万枚 |

| 平成25年度 | 631万枚 |

| 平成26年度 | 643万枚 |

| 平成27年度 | 642万枚 |

| 平成28年度 | 635万枚 |

| 平成29年度 | 722万枚 |

| 平成30年度 | 692万枚 |

| 令和元年度 | 655万枚 |

| 令和2年度 | 659万枚 |

| 令和3年度 | 726万枚 |

(参照元:国税庁レポート2018-P43 及び 国税庁レポート2023-P43)

膨大な数の調書が提出されていますね。特に平成21年4月からは、提出基準が200万円超から100万円超に引き下げられた為、一気に提出枚数が増えています。

例えば、平成26年は643万枚提出されていますが、これは1年間に最低でも6兆4,300億円の海外送金等が行われている、という意味です。

FXでの脱税の時効は何年?

FXで脱税をした場合、時効は何年なのでしょうか。

この点、日本では税金の時効が内容によって「3年・5年・7年」に分かれています。以下でそれぞれの内容を見ていきましょう。

時効が3年のケース

税金には申告期限(例:所得税は毎年3月15日)が設けられており、申告期限までに確定申告を済まさなければなりません。申告期限までに確定申告する事を期限内申告というのですが、期限内申告をした場合、時効は申告期限の翌日から3年となっています。(国税通則法第70条)

なお、確定申告をした方が3年の時効を迎えるという方は基本的に有りません。なぜなら、時効は途中で督促状が送られて来たり、差押えをされればリセット(時効の中断)されるからです。

確定申告をしておきながら納税をしなかった場合は税務署から連絡が有りますし、放っておくと差押えをされるので現実的には時効を迎える事はないでしょうね。

時効が5年のケース

一方で、申告期限までに確定申告をしなかった場合の時効は、申告期限の翌日から5年となります。

時効が7年のケース

時効が3年・5年のケースについては上で紹介しましたが、脱税の場合(偽りその他不正の行為によって税金を逃れた場合)は時効が7年に延長されます。

つまり、FXで脱税をした場合の時効は7年という事ですね。

但し、上述の様にFX業者から税務署に取引の資料などが提出されているので脱税は発覚しますし、その後の納税もしっかりと管理され続けるので、時効を迎えられる方は基本的にいないでしょうね。

まとめ

この記事では、ニュースになる様なFX脱税事件を紹介しましたが、事件にならない様な小額の脱税(若しくは申告漏れ)はもっと多いはずです。

FX取引の内容は税務署が把握しているので、「少しならバレないだろう」という甘い考えは抱かずに、しっかりと申告・納税をする様にしましょうね。