「FXで利益が出たけど、必要経費ってどういうものが認められるの?何が認められて何が認められないのか全然わからない!」

確定申告時期になると、こういう皆さんの心の叫びが聞こえてくる様に感じます。

FX取引を始めてから利益を得るまでの間には、パソコンを購入したりネットを繋げたり、セミナーに参加したりと様々な支出をする事でしょう。

これらの支出は確定申告をする上で、必要経費として認められるのでしょうか?認められるのであれば、ぜひ必要経費として計上したいですよね。

そこで、ここではFXの必要経費として認められるもの・認められないものについて分かりやすく解説していきます!

そもそも必要経費とは?経費として認められるとどうなる?

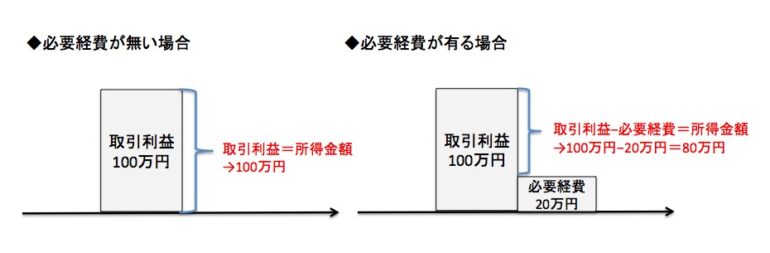

FXによる所得は「先物取引等に係る雑所得」に該当するのですが、所得金額を算出する場合、「総収入金額−必要経費」という計算をします。

総収入金額はFX業者から送られてくる年間損益報告書を見ればすぐにわかるので特に悩む必要は有りません。

しかし、総収入金額から差し引く「必要経費」ってそもそも何なのでしょうか?

この点については、所得税法第37条第1項に規定が有ります。

・総収入金額に対応する売上原価その他その総収入金額を得るために直接要した費用の額

所得税法第37条第1項

・その年に生じた販売費、一般管理費その他業務上の費用の額

つまり、「FXで利益を得るために必要だった費用が必要経費として認められる」という事ですね。

必要経費として認められれば、FXの利益から必要経費分を差し引く事が出来るので、その分所得を圧縮する事が出来ます。

図解すると以下の様な感じ。

FXによる所得には20%(所得税15%+住民税5%)が課されるので、上の例の場合だと、必要経費が無い場合の税金は20万円(=100万円×20%)、必要経費が有る場合の税金は16万円(=80万円×20%)となり、4万円もの税金の差が生じます。

注:便宜上所得税を15%としていますが、平成25年分〜平成49年分までは復興特別所得税として所得税の額2.1%上乗せされます。その結果トータルの税率は20.315%(所得税15%、復興特別所得税0.315%、住民税5%)です。

税金が減るのであれば、必要経費を計上しない手は無いですね!

ただ・・・そうはいっても、個別の判断はなかなか難しいものです。そこで、以下で項目毎にFXの必要経費として認められるもの・認められないものを見ていきましょう。

給与所得者の場合、年間のFXによる所得が20万円以下であれば確定申告の必要は有りません。従って、取引による利益が22万円で必要経費が3万円といった様なケースでは所得が20万円を下回るので、確定申告をしなくてもOKです。

但し、税務署はFX業者からの支払調書により利益が出ている事を把握しているので、申告をしなかった場合は後日連絡の有る可能性が高いです。必要経費によって確定申告が不要になった場合は、しっかりと必要経費の説明が出来る様にしておきましょう。

FXの必要経費として認められる?具体的な経費を一気に紹介!

ここからは、個々の支出内容毎にFXの必要経費として認められるのかどうかについて見ていきましょう。

なお、下でも書いていますが必要経費として認められるのはFX取引に必要だった部分のみです。生活上必要となる部分が混在している場合は、生活部分とFX取引部分を分けてFX取引に必要な部分だけを必要経費として処理する必要があります。

この点については、「FXの経費を計上する時の按分の考え方」で解説しているので参考にしてください。

パソコンやマウスなどの購入費用(減価償却も含む)

FXをするのにまず必要なのがパソコンですね。これがないとFXトレーダーとは言えないです!(スマホでも出来ますけどね)。

従って、パソコン(マウスなどの付属品も含む)の購入費用についてはFXで利益を得るために直接必要な費用と言えるので、必要経費として認められるでしょう。

但し、そのパソコンがFX取引専用でない場合は注意が必要です。

一般的に、パソコンは自宅で家族と共有で使う事が多いですよね、それに自分だけで使っていたとしてもFXのみに使っていると自信を持って言える方はそれほど多くないのではないでしょうか。

FX取引以外に使用していないのであれば、全額必要経費にしても問題はないですが、他の用途にも使っている場合はその使用割合に応じて必要経費に算入する割合を決めていかなければなりません。

なお、トレーディング専用のパソコンと娯楽などその他の用途のパソコンを分けている場合は、全額認められるケースが多い様ですよ。

ちなみに、パソコンはものによっては10万円を越えるケースがありますよね。10万円を越える資産については減価償却の対象となり、一括で経費にすることが出来ず減価償却によって数年にわたって経費計上をする事になります。

例えば、6月に25万円の新品のパソコンをFXトレード専用に購入した場合、4年で減価償却(月割)をしていくので、必要経費にできる金額は以下の通りとなります。

もし、FXトレードに利用している割合が3割だったのであれば、必要経費になる金額は以下の通りですね。

注:250,000円のうち3割しか使っていないからといって、250,000円×30%≒83,000円で10万円未満だから一括で必要経費計上!といったことは出来ません。

タブレットやスマートフォンの購入費用(ipadやiphoneなど)

パソコンはFXに必須な道具だと上で書きましたが、最近はタブレットやスマートフォン(携帯)でもFX取引が出来ます(ipadやiphoneなど)。

特に、これらは移動しながらでも手軽に取引がチャートを見たり注文をしたり出来るので、とても便利ですよね。

しかし、タブレットやスマートフォンの購入費用は、パソコンと比べると必要経費としては認められにくいと言えるでしょう。

理由は、タブレットやスマートフォンはFX取引以外の事に使うケースが大いに考えられるからです。

電話やゲームなど、FXとは関係ない便利な機能がてんこ盛りですからね。どうしても税務署側からすると、「FX専用ではないでしょう」と言いたくなってしまうのです。

注文画面などをスクリーンショットとして残しておくと、説明資料として説得力は多少増すでしょうが、「一部だけでも認められたらいいかな」というレベルでしょうね・・・。

パソコンやスマートフォン等のインターネット通信費用(プロバイダ・回線等の料金)

FXをするには、ネット環境が必要なのでプロバイダ料金や回線使用料などが必要です。

しかし、これらの費用についてもスマートフォンなどと同様に、全額必要経費として認められることはまずないでしょう。理由は同じく生活で使用する部分が混在しているからです。従って、必要経費として認められたとしてもほんの一部分でしょう。

トレーディング専用ルームを作って、そこでの利用量に応じた金額を算出できるのであれば、その分については認められるでしょうけどね・・・。

パソコンのモニターや机代

FXを専業でしている人の部屋などを見てみると、下の写真の様にモニターを複数使っている事がありますよね。チャートやニュースなどをいくつも表示する事が出来るので、とても便利です。

こういった追加のモニターについては単独で生活に使用することは考えにくく、トレード専用と言えるでしょうから、必要経費としても問題ないでしょう。

なお、PCにモニターを固定するための機材等についても同様に必要経費と言えます。パソコンを置く机についても、上の画像の様なFX用のパソコンを置くと取引にしか使えなくなりそうな机であれば、必要経費になると考えらえますね。

自動売買用のソフトウェア(EA)の購入費用やVPSの料金

FX取引は基本的には、自分の目で見て自分で注文を出すものですが、中には自動売買(システムトレード)といって、システムに取引を任せて利益を得る方法もあります。

自動売買をする際にはEA(エキスパートアドバイザー)というソフトが必要になるのですが、このソフトの購入費については、FX取引をするために必要なものなので基本的に必要経費として認められるでしょう。

また、自動売買をする際にはVPS(バーチャルプライベートサーバー ※)の利用も欠かせません。従って、FX専用のVPSに必要な料金についても必要経費として問題有りません。

※:簡単にいうと、レンタルサーバーのこと。

セミナー参加費用や会場までの旅

「FXといえばセミナーが必須!」といっても過言ではないくらい、トレーダーにとってセミナーは重要なものです。

FXを何年もしてきて、一度もセミナーに参加せずに安定した利益を確保出来ている方はほとんどいないのではないでしょうか(セミナーに参加したから利益が出るという訳ではないですけどね)。

FXに関連するセミナーであれば基本的に必要経費として認められると考えておいて良いでしょう。もちろん、セミナー会場に行くまでの交通費(バス・電車・タクシーなど)についても必要経費です。

中には無料で開催されるセミナーもありますが、その場合はチケットや案内状を残しておき、そこまでの交通費のみを必要経費にする感じですね。

なお、セミナーに行くのに車が必要だからといって、車を購入してもさすがに車の購入代金は必要経費にする事は出来ないでしょう。また、セミナーにスーツを着て行くからといって、スーツ代を必要経費にする事は出来ません。

新聞代・メルマガ・情報商材の費用

新聞もFXをする上では必要な情報源です。しかし、新聞は家庭でも普通に読みますからね、一般紙となるとなかなか必要経費としては認められないでしょう。

一方で、日経新聞など経済専門の新聞であれば必要経費に認められる可能性はアップすると考えれますが、それでも相場などに関係ない記事もたくさんあるので、全額が認められるとは思わない方が良いですね。

また、有料のメルマガや情報商材などですが、FX取引をする上で役に立つ情報なのであれば必要経費として認められるでしょう。但し、FXに関連した内容である事がわかるものを、印刷して残しておくなどの対策が必要ですね。

FX関連の書籍代

FXを基礎から勉強するには、関連の書籍を読み漁るのが一番です。書籍は情報収集の手段の1つなので、書籍代は必要経費として認められます。

但し、領収書に本のタイトルを書いておく事を忘れずに!タイトルが書いていないと、後になってどの本の領収書なのかわからなくなってしまいますからね。

飲食代などの交際費

「FX取引歴の長い知り合いがいて、その人にテクニックなどを教えてもらう為に一杯飲みに行った。」こういう事はよくありますが、その飲食代金を必要経費にするのは難しいでしょう。

その食事代がFXに直接必要な費用かと聞かれると、答えはNoですからね。

但し、セミナーと同時に開催される懇親会などの費用であれば、特に問題なく必要経費に出来るでしょう。

家賃や電気代などの光熱費、エアコンなど

賃貸の部屋に住んでいる方の場合、家賃や光熱費の一部を必要経費に出来ないものかと考えますよね。

この点、家賃や光熱費についてはFXトレーダーが認めてもらうのはちょっと難しいでしょう。

マンションの一室を完全にFX専用の部屋として区分しているのであれば、その部屋の面積分について必要経費になる余地はあるでしょうが、通常はFX専用の部屋というのは考えにくいですからね・・・。

但し、FXをするためだけに新たに専用の事務所を借りたというのであれば、必要経費として認められる可能性はアップすると考えられます。

エアコンについても、リビングなどに取り付けたものを必要経費にするのは無理がありますね。一方で、トレード専用の部屋に取り付けたエアコンであれば必要経費にする余地はあるでしょう。それでも全額を必要経費にするのはちょっと厳しいでしょうけどね。

自宅の固定資産税

自宅が賃貸ではなく持ち家だった場合、家賃の代わりに固定資産税が発生しますが、固定資産税についても家賃と同様に、必要経費にするのは厳しいでしょう。

但し、トレード専用の部屋を作るのであれば、その面積部分については必要経費にする余地は有ると考えられます。

FXの取引手数料(委託手数料やスプレッドなど)

FXでは取引をする度に委託手数料が発生します(店頭取引では基本無料です)。この手数料については、取引をするのに欠かせないものなので問題なく必要経費です。

一方で、買値(Ask)と売値(Bid)の差額であるスプレッドについては、必要経費として計上することは出来ません。なぜなら、確かにスプレッドはFX業者の儲けの源泉となっており、取引コストとも考えられるのですが、損益にはすでにスプレッドが反映されているからですね。

借入の利息

FX取引の証拠金に充てる為に金融機関から借入をした場合、その利息については必要経費として認められるでしょう。

とはいっても、FX取引では、レバレッジを効かせて実際に持っているお金よりも多額の取引をする事ができる為、お金を金融機関等から借りてまで取引をしようという人はそんなにいないでしょうけどね。

それに、投資資金を金融機関から借り入れるのはきっと無理です(返済の保証が難しいから)。

テレビの購入費用

テレビでもFXに関する情報は満載です。CNBCやbloombergなど、トレードをしている人であれば常識の様な番組もいくつかあります。

これらを見るためにテレビを買った場合、テレビの購入費用は必要経費になるのでしょうか?この点についてはかなり難しいでしょう。テレビは他の番組もみる事が出来ますからね。

FXトレード専用ルームを作り、そこにニュース専用のテレビを置くのであれば認められる可能性はあるでしょうが、それでもちょっと難しいでしょうね・・・。

プリンターや事務用品、文具の購入費用

FX取引をする上で、計算や記録をするのに文具などの事務用品は必須です。取引履歴をプリントアウトするためのプリンターやインクなども必要でしょう。

従って、基本的にFX取引のために購入した事務用品は必要経費として問題ないでしょうね。

但し、プリンターを他の用途(家族の写真をプリントアウトするetc)に使ったりするのであれば、全額を必要経費にする事は出来ません。

海外旅行の費用

「FXは海外の事がわかっていないと出来ないので、海外旅行の費用も必要経費だ!」と思うかもしれませんが、さすがにそれは厳しいでしょう・・・。

自分の取引してる通貨の流通国を視察する、と言えば聞こえはいいかもしれないですが、個人の旅行の域を出ないですね。

それに、個人事業主などが商品の仕入れの為に海外に行くのとは訳が違いますからね(この場合でも、全額必要経費にするのは難しいと言われています)。

FXでかかった経費は翌年以降に繰越し出来るの?

FXの年間取引結果が赤字だった場合、その年にかかった必要経費を計上しなくてもFXにかかる税金はゼロです。

しかし、せっかく必要経費の領収書を集めておいたのに使う必要が無いと言われると、なんだか勿体無いですよね。翌年以降にこの領収書を使う事は出来ないのでしょうか?

この点、所得税の計算は1月1日〜12月31日で区切って行うため、前年に支出した必要経費を今年の必要経費として処理する事は出来ません!

但し、FXによる損失は確定申告をする事で翌年以降3年間繰り越し可能です。

そこで、赤字になったからといって確定申告をしなかったり、必要経費をスルーして確定申告するのではなく、しっかりと必要経費も計上した上で合計の損失額を計算して確定申告する様にしましょう。

そうすれば、実質的にその必要経費分を無駄なく活用した事になりますよ。

必要経費を計上する際の消費税の取扱い

セミナー代や書籍代を必要経費として計上する際に、明細に記入する金額が「税込なのか税抜きなのか」で悩む方がいる様です。

この点、答えは「税込」です。

消費税の納税義務者である個人事業主や法人であれば、必要経費を計上する際に税抜きの金額で処理する方法もありますが、一個人には消費税の納税義務は有りません(参照元:No.6121 納税義務者|国税庁)。

従って、セミナー代などに含まれる消費税の金額もセミナー代の一部とみなして必要経費の計上をする事になります。

FXで経費計上出来るのは上限いくらまで?相場はあるの?

FXで必要経費を計上する場合、どれくらいまでなら認められるのでしょう。上限や相場はあるのでしょうか?

まず、必要経費に上限という概念はありません。実際にFXの利益を得るために必要な経費なのであれば、いくらでも経費として認められます。但し、「必要」であればです。

また、必要経費の相場についてですが、明確な相場というものはわかりません。それを知っているのは国税庁の使用しているKSK(国税総合管理)というシステムのみです。

KSKの中には全国のFX所得者の申告データが入ってるので、それを見ればFX所得者が平均でどれくらい必要経費を計上しているのかという事はわかります。ただ、一般の方は当然見れないですし、税務署職員も教えてくれないので知る事は出来ません。

従って、必要経費を計上して確定申告し、その後数年経っても税務署からなんら連絡がなかった場合は、とりあえずは問題なかったと考えるしか無いですね。

「FXの利益を得るために必要だった」ときちんと説明の出来るものであれば、相場に関係なくいくら計上しても問題は有りません。相場を気にして控え目に申告をするよりは、実際にかかった必要経費を自信を持って確定申告した方が良いでしょう。

万が一、税務署から連絡が有った場合は、FXで利益を得るために必要だった理由を粛々と説明すれば良いのです(それで認められなかったら、加算税や延滞税が発生しますけどね)。

日本は申告納税制度(納税者がまずは自分で申告をする)を採用しているので、税務署が「これは必要経費だ!」「これは違う!」「パソコンの購入費用の○割までならOK!」などと申告前に言う事は基本的に有りません。

FXで必要経費を計上する場合は領収書の保存を忘れずに!

確定申告をする際に、領収書の提示や提出は必要ありません。しかし、後日税務署から連絡が有った場合に手元に領収書が無いと、必要経費の説明・説得をする事はかなり困難となります。

確定申告書で必要経費を計上するのであれば、必ず領収書を保管する様にしましょうね。

なお、領収書の保管方法についての決まりは特に無いのですが、後で見たときに分かりやすくするために、日付順や内容毎に分類してノートに貼るなどしておくと良いでしょう。

また、1年以上前の領収書を見ても内容が思い浮かばない事も有るので、領収書に簡単なコメントなどを残しておくことをオススメします。

最後に

FXの必要経費として認められるもの・認められないものについて見てきました。

基本的に、FXをするのに直接必要だった費用については必要経費として認められ、それ以外のものは認められる可能性はゼロではないにしても、なかなか厳しいかなという感じですね。

何でもかんでも必要経費として計上する、というスタンスは好ましくないですが、FXで利益を得る為に必要な経費だったと自信を持って言えるのであれば、必要経費として処理するのもいいでしょう。