個人事業主が青色申告のさまざまな特典を受けるためには、事前に「青色申告承認申請書」に必要事項を記入して税務署に届出なければなりません。

今回の記事では項目別に「青色申告承認申請書」の書き方・記入例を徹底的に解説していきます。また、承認申請書の提出期限やその他注意しておきたい点もまとめています。

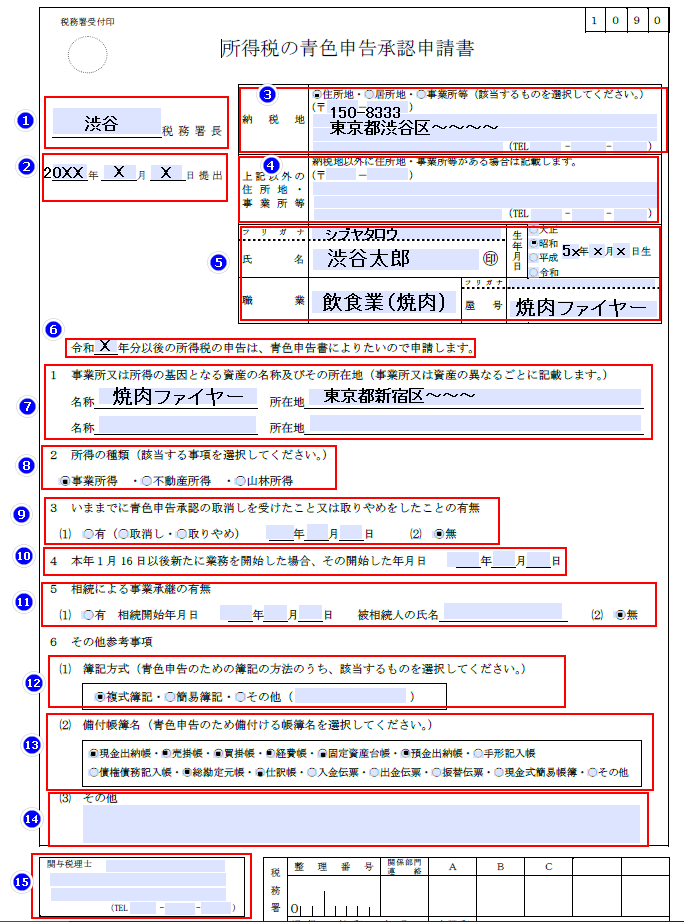

青色申告承認申請書の書き方・記入例

所得税の青色申告承認申請書は国税庁の下記ページよりダウンロードして下さい。

以下、承認申請書にふった下記の番号ごとに項目ごとに書き方を解説していきますね。

①【税務署長欄-提出先のこと】

納税地の所轄税務署名を記載します。原則として「住所地」を管轄する税務署名を記入します。(所得税法15条、16条)。

税務署の所在場所は⇒「税務署の所在地などを知りたい方」を参考に記入して下さい。

②【提出年月日】

税務署へ直接持っていくなら持っていく日、郵送なら郵送日を記入して下さい。

青色申告の提出期限は「税務署に書類が届いた日」を基準に判断することになるので、提出期限と齟齬が発生しないように注意しましょう。

なお、「年」は和暦でも西暦でもどっちでも構わないですよ。

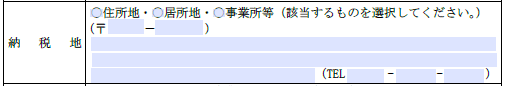

③【納税地】

考え方は「① 税務署長欄」と同じです。「①税務署長欄」と「③の納税地」は連動しますよ。

原則として「住所地」にマルをつけて、自宅住所及び電話番号(携帯可)を書きましょう。

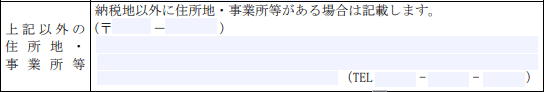

④【上記以外の住所地・事業所等】

自宅の他に事務所がある方は事務所の所在地を記入します。

自宅兼事業所の場合は記載不要です。

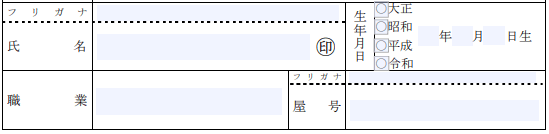

⑤【氏名(押印)・生年月日・職業・屋号】

氏名と生年月日は問題ありませんね。認印やシャチハタで構わないのでハンコも忘れずに。

職業欄には開業した職種を記載しますよ。たとえば飲食店なら「飲食業」、不動産貸付なら「不動産貸付」などと記入して下さい。

屋号はあってもなくても構いません。開業届に屋号を記入しているなら、開業届に記載した屋号を記入します。

⑥【○○年分から青色申告書を提出するか?】

![]()

何年度分の確定申告から青色申告をしたいのか記入します。

たとえば令和2年分の確定申告(申告期限が令和3年3月15日の分)から青色申告にしたいのであれば、令和2年と書きます。

ただし、青色申告書承認申請書は青色申告を受けようとする年の3月15日(1月16日以後に開業した場合は、開業日から2ヶ月以内)までに提出する必要があります。

先ほどの例であれば、令和2年3月15日までに青色申告承認申請書を提出していないと、令和2年分の確定申告(申告期限が令和3年3月15日の分)で青色申告をすることは出来ませんので、期限に注意して下さい。

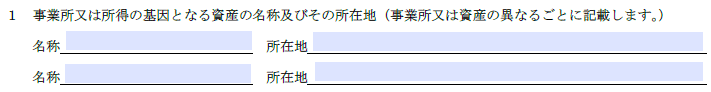

⑦【1 事業所又は所得の基因となる資産の名称及びその所在地】

自宅兼事務所であれば「名称:自宅兼事務所、所在地:自宅の住所を書く」という形で記載。

自宅とは別に事務所があるなら「名称:事務所名(又は屋号)、所在地:事務所の住所を書く」という形で記載。

不動産貸付業なら「名称:○○区駐車場、所在地:駐車場の住所を書く」といった形で記載すればOKです。

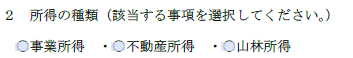

⑧【2 所得の種類】

事業所得・不動産所得・山林所得のうち該当するものにチェック(参考記事:所得分類【記事未了】)

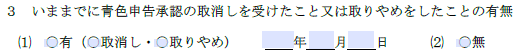

⑨【3 いままでに青色申告承認の取消しを受けたこと又は取りやめをしたことの有無】

初めて青色申告承認申請書を書くことは「(2) 無」をチェックすればOK。

過去に税務署から取消を受けたり、自分から取りやめをしたことがある人は「(1) 有」にマルを付けて取消された日・取りやめの届出をした日を記載します。

⑩【4 本年1月16日以後新たに業務を開始した場合、その開始した年月日】

![]()

青色申告承認申請書を提出する年の1月16日以降に開業した人は、承認申請書の提出期限が開業日より2ヶ月以内となります。開業届に記載した開業日を記入しましょう。

前年以前から開業している人は記載不要です。

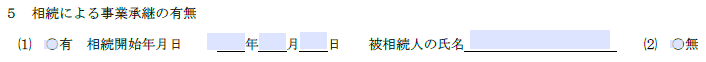

⑪【5 相続による事業承継の有無】

相続による事業承継があって開業することとなった場合は、承認申請書の提出期限が相続日によって異なります。(相続の際の承認申請書の提出期限は後述)。

もし、相続によって開業したのであれば、相続開始年月日(通常は被相続人の死亡日)と被相続人氏名を記載します。

相続が関係ないときは「(2) 無」にマルをつければOKです。

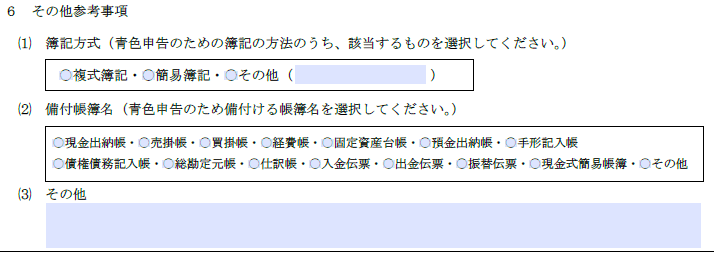

⑫【6 その他参考事項 (1) 簿記方式】

・65万円の青色申告特別控除を受けたいなら「複式簿記」にチェック

・10万円の青色申告特別控除を受けたいなら「簡易簿記」にチェック

簿記の種類が分からない方は下記記事をご参照下さいね。

⑬【6 その他参考事項 (2) 備付帳簿名】

備付帳簿名は凄い悩むところですが、以下のようにチェックしておけばとりあえずOKです。

| 種類 | チェックする帳簿名 |

|---|---|

| 複式簿記(65万円控除) | 仕訳帳・総勘定元帳・現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳・預金出納帳 |

| 簡易簿記(10万円控除) | 現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳・預金出納帳 |

なお、上表のようにチェックしたとしても、

「うちは掛取引はしないけどなぁ」

「うちは固定資産無いけどなぁ」

といったケースでは、そもそも売掛帳とか買掛帳、固定資産台帳は作成・保存しなくてOKですよ。

なので、「この帳簿(ex売掛帳)が必要になる取引は絶対しない!」という場合はチェックを外してもらっても構いませんが、チェックしたからと言って必ず作成義務が発生するわけではないので(*)、悩むなら上表のとおりにチェックしておきましょう。

なお、必要帳簿のことに関しては下記記事でまとめているので、こちらもご参照下さい。

参考:青色申告で必要な帳簿の種類まとめ!10万円控除・65万円控除の両方に対応!【記事未了】

⑭【6 その他参考事項 (3) その他】

税務署に事前に連絡しておきたいことがあれば記入します。通常は空白でOKです。

⑮【関与税理士】

通常は「空白」で大丈夫です。

仮に税理士の関与があるのであれば、税理士が青色申告承認申請書を提出するでしょうから、ほとんどの人は「空白」でOKです。

青色申告承認申請書の提出期限

青色申告承認申請書を期限内に提出しないと、青色申告の種々の特典は受けられません。

下記の区分に従って、必ず提出期限までに提出するようにしましょう。

提出が遅れると、青色申告の特典が受けられるのが1年遅れてしまいますよ!

【青色申告書の提出期限まとめ】

| 区分 | 青色申告承認申請書の提出期限 |

|---|---|

| 原則 | 青色申告の承認を受けようとする年の3月15日 |

| 新規開業した場合(その年の1月16日以後に新規に業務を開始した場合) | 業務を開始した日から2か月以内 |

| 【相続】被相続人が白色申告者の場合(その年の1月16日以後に業務を承継した場合) | 業務を承継した日から2か月以内 |

| 【相続】被相続人が青色申告者の場合(死亡の日がその年の1月1日から8月31日) | 死亡の日から4か月以内 |

| 【相続】被相続人が青色申告者の場合(死亡の日がその年の9月1日から10月31日) | その年の12月31日 |

| 【相続】被相続人が青色申告者の場合(死亡の日がその年の11月1日から12月31日) | 翌年2月15日 |

提出期限日が「土・日・祝」の場合は、次の平日が提出期限となる点も知っておきましょう。

青色申告承認申請書の提出時・提出後の注意点

その他、注意しておきたいことをまとめておきます。

控えは必ずもらおう!

郵送するにせよ、持ち込むにせよ青色申告承認申請書の控えは必ず貰っておきましょう。

税務署は原本だけを提出しても控えはくれません。

必ず「提出用」「控用」の2通を作成して、受付印が押印された控えを貰うようにしましょう。

郵送で提出する方は「切手を貼った返信用の封筒」も入れてから郵送してくださいね。

青色申告承認申請書はe-taxでも提出できるが紙で提出するほうが簡単

青色申告承認申請書はe-tax(ソフト版)でも提出可能です。

しかし、既にソフト版のe-taxを使って確定申告をしている開業済の方は別として、特段理由が無ければ紙で提出するようにしましょう。そちらの方が圧倒的にスピーディーかつ簡単です。

WEB版にしろ、ソフト版にしろ、e-taxは使えるようになるまでの事前準備が非常に面倒です。

紙なら10分で終わるところが、ドツボにはまると数時間かかってしまうこともありますので、とりあえず承認申請書は紙で出すほうが良いですよ。

承認通知は届かない!【通知が無ければ承認されたものとみなされます)

「承認申請書」という名前になっていることからも分かるように、青色申告は承認制です。つまり、一応審査が行われます。

しかし、「審査が終わって承認!」となっても承認通知は来ません。というのも、いちいち承認通知を出してたらキリが無いからです。

従って、税務署から何の連絡もなければ承認されたものと考えて下さい。

厳密に言うと承認申請書の提出年の12月31日(その年の11月1日以降新たに業務を開始した場合には、その年の翌年の2月15日)までに何の連絡もなければ承認されたものと考えましょう。

【参考】新規開業の人は開業届と一緒に出しておくのが吉!

新規に開業しようとする人は開業届を提出すると思います。

その時、必ず「青色申告承認申請書」も一緒に提出しておきましょう。なぜなら、青色申告はあくまでも「できる」規定だからです(参考:所得税法第143条)。

青色申告承認申請書を提出したら、必ず青色申告しなければならない!という訳ではありません。面倒なら白色申告すれば良いだけです。つまり、承認申請書は出しておいて損をしない書類なのです。

その他、新規開業時に提出しておきたい書類を下記記事でまとめていますので、そちらも参考にして下さい。

参考:新規開業時に提出が必要な書類まとめ【記事未了】

まとめ~分からなければ税務署に相談を!

特に新規開業の方の場合、税務署関連の書類は「キッチリ書かないとダメなんだ!」という思い込みが強い傾向にあります。

もちろん、キッチリバッチリ書いて提出した方が良いのは間違いないのですが、そこまで気にする必要もありませんよ。最低限のことが書けていれば基本的には承認されます。

あまり悩まずにサクサク書いて提出までしてしまうのが吉です。

もし本当に分からないことがあれば、税務署で質問すれば教えてくれますので、悩むなら税務署に聞きましょうね。