「事業主貸と事業主借ってなにが違うの!?」

「仕訳の切り方がいまいち分からないんだけど・・・」

「事業主勘定をもっと簡単に処理する方法はないの?」

これ、初めて確定申告をする個人事業主の方が直面しがちな問題です。

「事業主貸し借り」ってなんとなくイメージ付くけど、いやいやそれがどうしたって感じですよね・・・。

分かります。

そこで今回の記事では「事業主貸借(いわゆる事業主勘定)」の定義を分かりやすく解説するとともに、仕訳例を具体的に例示して、確定申告時の処理方法まで解説します。

なお、めんどくさがりの方に向けて、ちょっと楽できる事業主勘定の方法も紹介しますので是非最後まで御覧くださいね。

事業主勘定とは?事業主借・事業主貸の違いをチェック

事業主勘定とは、簡単に言うと、事業主のプライベートのお金と事業用のお金の出し入れを管理する勘定科目です。

ある程度の規模の法人であれば社長の財布と会社の財布は切り分けられていると思いますが、正直個人事業主がプライベート口座と事業用口座を完全に切り分けるのは難しいですよね・・・。

というか、個人事業主は法人のように別人格があるわけではないので、そもそも切り分ける事が出来ないと言った方が良いでしょう。

そもそも、「個人事業主は自分に給料を支払う」という概念がありません。個人事業主は事業で得た利益から個人の生活費を賄い、事業資金が足りなくなればプライベートなお金を事業資金として利用することになります。

そのため、プライベート資金と事業用資金の調整を行うために「事業主勘定」が存在しています。

で、分かりにくいのが「事業主貸」「事業主借」と2つに分かれていることです。

ここで混乱する方は多いのですが、なんのことはありません。

以下のように考えてみてください。

- 事業主貸⇒事業用の資金をプライベート用の資金として使った場合に使う⇒要は事業主にお金を貸した場合に使う

- 事業主借⇒プライベート用の資金を事業用の資金として使った場合に使う⇒要は事業主からお金を借りた場合に使う

どうでしょうか?

字面の通り、事業主に貸したお金であれば「事業主貸」を使って、事業主から借りたお金であれば「事業主借」を使う、という感じで進めていけば良いですよ。

イメージは掴めるけど、具体的な事例が無いと分からない・・・という人も多いでしょう。

そこで、「事業主貸」「事業主借」に分けて良く出てくる仕訳例を紹介していきたいと思います。

なお、当サイトでは仕訳を”複式簿記”で紹介していきますので、複式簿記が分からない方は下記記事を先に読んでからまたこちらの記事に戻ってきてくださいね!

事業主貸の仕訳例・具体的事例

事業主貸を使う具体的な事例は以下のようなものがありますよ。

- 事業用口座からお金を引き出して生活費の支払いに使った

- 事業主口座のお金で税金や国民健康保険料を払った

- 事業用のクレジットカードで私用の支払いを行った など。

では仕訳例を見ていきましょう。

事例①:事業用口座のお金を引き出して家用のテレビ10万円を購入した

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 事業主貸 200,000 | 現金(又は預金) 200,000 | 家用のテレビ |

事例②:事業用口座から国民健康保険料2万円が引き落とされた

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 事業主貸 20,000 | 現金(又は預金)20,000 | 国民健康保険料○○月分 |

なお、国民健康保険料以外にも

- 国民年金保険料

- iDeCoの掛金

- 小規模企業共済

などのように、事業の経費にならないものを事業用の口座から支払った場合には「事業主貸」で処理します。

そして、支払った保険料は確定申告で所得控除項目(社会保険料控除や小規模企業共済等掛金控除)として処理します。

事例③:事業用口座から住民税3万円が引き落とされた

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 事業主貸 30,000 | 普通預金 30,000 | 住民税○○月分 |

所得税や住民税なども経費にはなりませんので、事業用口座から支払いを行ったら事業主貸で処理します。

なお、経費になる税金・経費にならない税金をまとめると以下のようになりますよ。

- 事業税

- 事業所税

- 印紙税

- 事業用資産に対する固定資産税・不動産取得税・登録免許税

- 事業用車両の自動車税・自動車取得税・自動車重量税

- 所得税

- 住民税

- 相続税や贈与税

- 罰金や延滞金・加算税

- プライベート用資産にかかる不動産取得税・固定資産税・登録免許税など

【参考】事業主貸は経費勘定ではないので注意!

「事業主貸」勘定って、複式簿記の借方側に来てるから費用だと思っていた!

とおっしゃる方がたまにいますが、事業主貸は費用勘定ではありません。

あくまでも事業用資金とプライベート資金の貸し借りの調整項目です。

勘違いしないようにしましょう!

事業主借の仕訳例

事業主借を使う具体的な事例には以下のようなものがありますよ。

- 事業用の資金が足りなくなったのプライベートのお金を事業用口座に入金した

- プライベートのお金で事業用の経費になる項目の支払いを行った

- 事業用の預金口座に利息がついた場合 など

こちらも具体的な仕訳例とともに見ていきましょう。

事例①:事業用口座にプライベート口座から10万円入金した

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 普通預金 100,000 | 事業主借 100,000 | 資金振替 |

どうしても事業用口座だけだとお金が足りない!という場合もありますね。

そんな時は、事業主借勘定を使って入金します。

事例②:プライベートなお金で事業用の消耗品1万円分を購入した

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 消耗品費 10,000 | 事業主借 10,000 | ○○店で○○を購入 |

プライベート用のお金で経費項目を購入したので、貸方に「事業主借」勘定を持ってきます。

事例③:事業用の車(残存価額30万円)を50万円で売却し、代金は事業用口座に振り込んでもらった

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 普通預金 500,000 | 車両運搬具 200,000 | 事業用車両の売却 |

| 事業主借 300,000 | 事業用車両の売却益 |

事業用車両の売却なんだから、利益は車両売却益とかで事業所得に算入されるのでは?

と思うかもしれませんが、個人事業主の方が事業用の固定資産を売却した場合、その売却損益は事業所得ではなく「譲渡所得」に含まれます。

事業所得に含めてしまわないように注意しましょう。

なお、譲渡所得には特別控除額の50万円が設けられておりますので、今回の事例だと他に譲渡所得に該当するようなものが無ければ非課税になりますよ。

事例④:自宅のテレビを3万円で売却。事業用口座に入金した。

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 普通預金 30,000 | 事業主借 30,000 | テレビを売却代金を事業用口座に。 |

この事例は完全なるプライベート資産(いわゆる生活用動産と言います)を譲渡した場合の仕訳です。

生活用動産の譲渡をした場合の注意点として、生活用動産の譲渡は基本的に非課税となるという点です。そのため、今回の事例の場合は売却金額3万円がそのまま事業主借の金額となります。

事例⑤:事業用口座に預金利息200円が入金された

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 普通預金 200 | 事業主借 200 | 受取利息 |

個人事業主の銀行口座に預金利息が振り込まれた場合も「事業主借」を使いますよ。

所得税では利子所得・配当所得・事業所得・不動産所得・譲渡所得のように個人の所得を10種の所得に分けて課税していくのですが、銀行預金の残高に付く利息は、「利子所得」に該当します。

従って事業所得としては計算しないのですね。

なので、入金された金額をそのまま「事業主借」で仕訳を切ればOKです。

なお、預金利息は所得税・住民税合わせて20.315%の税金が入金時に天引きされています。

コレを源泉分離課税と呼ぶのですが、源泉分離課税の場合は源泉徴収で税金の納付は完了しているので、わざわざ利子所得に関して確定申告する必要はありません。

一方で、友人へお金を貸してその見返りとして利息を受け取った場合には、雑所得として計上する必要があります。

個人事業主の受取利息の処理方法に関しては下記記事でまとめていますので、そちらもご参照ください。

家賃や水道光熱費の家事按分にも事業主勘定を使う!

賃貸マンションを自宅件事務所として使っている個人事業主の方も多いでしょう。

作業場が自宅との兼用の場合、「家事按分(かじあんぶん)」という問題が発生します。

仕事に使ったと認められるものだけを経費として処理し、仕事に使ったと認められないものは事業主勘定で処理します。

家事按分は個人事業主の会計処理でも結構ややこしい問題なので、下記記事で家事按分が認められる割合も含めて細かく書いているのでそちらも参照してください。

⇒家事按分できる項目はどれだ?適切な按分割合の決定方法も紹介【記事未了】

こちらの記事では簡易的に水道光熱費の家事按分の割合が「40(事業):60(プライベート)」だったと仮定して仕訳例を見ていきます。金額は1万円。

○事業用口座から水道光熱費を出している場合

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 水道光熱費 4,000 | 普通預金 10,000 | 電気代 |

| 事業主貸 6,000 |

事業用口座から支払った場合には貸方に1万円の出金が丸々登場します。

しかし、家事按分の割合は40:60ですから、1万円のうちの6割である6,000円はプライベート用の出費になりますね。

そこで、プライベート用に事業主にお金を渡した(貸した)と考えて、6,000円は事業主貸として処理します。

○プライベート口座から水道光熱費を出している場合

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 水道光熱費 4,000 | 事業主借 4,000 | 電気代 |

一方で、プライベート口座から水道光熱費を出した場合、事業用口座からお金は減っていませんので出金勘定が出てくることはありません。

事業用部分の水道光熱費4,000円を借方に持ってきて、貸方「事業主借」で処理すれば終わりです。

事業主勘定の決算期末の処理方法~元入金との関係も解説!~

事業主勘定は、その名の通り事業主の仕事とプライベートを切り分けるための調整勘定です。

従って、事業主勘定自体が損益(所得)自体に影響を及ぼすことはなく、項目としてはBS項目(貸借対照表項目)になります。

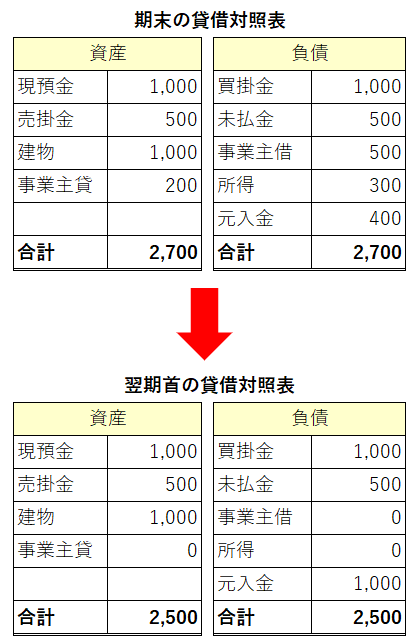

そして、事業主勘定は決算上で「元入金」勘定に吸収されます。(元入金とは法人でいう純資産みたいなものと考えればOKです。)

具体的には以下のような算式です。

元入金の翌期首残高=元入金の期末残高+青色申告特別控除前の所得金額(注)+事業主借の期末残高-事業主貸の期末残高

注:事業所得や不動産所得は65万円の青色申告特別控除を差し引きますが、青色申告特別控除はあくまでも税金を計算する際の「特別控除枠」なので、元入金の算出過程において考慮させる必要はありません。従って、青色申告特別控除前の所得金額を使用します。

数字で見ると以下のような感じですね。

400+300+500-200=1,000円(翌期首の元入金残高)

ですね。

決算で事業主貸・借を最終的に相殺する仕訳を入れても良いですが、そもそも元入金勘定にしか影響を及ぼさないので、どちらでも良いです。

会計ソフトを使っている場合だと、翌年度への繰越処理を行えばソフトが自動で処理してくれるので、手動で何かしらの処理を行う必要もありませんよ!

【参考】事業主勘定一本で処理しても構わない

ここまで、「事業主貸」と「事業主借」に分けて仕訳例等を紹介してきましたが、わざわざ事業主借と事業主貸に分けて仕訳するのが面倒くさい!

という方は「事業主勘定」一本で処理しても構いませんよ。

先ほども書きましたが、結局のところ、事業主勘定は損益に影響を与えないBS勘定であり、仕事とプライベートの調整勘定です。

一般的な複式簿記の仕訳としては、「事業主貸」が借方にきて「事業主借」が貸方に来ますが、別に事業主貸が貸方に来ても良いですし事業主借が借方に来ても良いです。

なので、たとえば全ての事業主関連の仕訳項目を「事業主貸」勘定で処理しといて、決算書上事業主貸が「+」になっていたらそのまま、「-」になっていたら同額を事業主借に振り返るというような処理方法でもOKです。

ただ、この考え方は慣れれば楽かもしれませんが、簿記に慣れていない方がやるとごちゃごちゃになってしまう可能性もあるので、最初は無難に「事業主貸」「事業主借」に分けて仕訳を切っていった方が良いですよ!