個人事業主の法定償却方法は定額法ですが、「機械装置・車両運搬具・工具・器具及び備品」に関しては選択により定率法を選択することも可能です。

定率法は定額法よりも初期段階で多額の費用計上が可能なので、節税の観点から定率法に変更する人もいます。ただ、面倒なのが減価償却ですね。

償却方法は資産の種類別に選択することとなるので、同種資産を既に保有している場合には減価償却費の計算方法自体が変更となり若干計算が面倒になります。

そこで、今回の記事では「定額法から定率法への変更」「定率法から定額法への変更」をそれぞれ、具体例付で見ていきたいと思います。

定額法から定率法へ変更する時の減価償却の計算方法

定額法から定率法への変更は、定率法から定額法への変更と比べるとまだ簡単です。

所得税法基本通達49-19[(定額法を定率法に変更した場合等の償却費の計算)]によれば、

変更をした年の1月1日における未償却残額、当該減価償却資産に係る改定取得価額又は当該減価償却資産に係る取得価額を基礎とし、当該減価償却資産について定められている耐用年数に応ずる償却率、改定償却率又は保証率により計算するものとする。

となっています。

つまり、1月1日時点の未償却残高を基準として通常の定率法と同じように計算していけばOKって事です。耐用年数などは当然同じ物を使いますよ。

・取得価額・・・100万円

・耐用年数・・・6年

・償却率・・・定額法は0.167、定率法は0.333

・改定償却率・・・0.334

・保証率・・・0.09911

・変更年度・・・1年目終了後

1年目(定額法):1,000,0000×0.167=167,000

2年目から定率法に変更します。定率法では償却保証額(取得価額×保証率)を出しておく必要があります。

償却保証額:1,000,000×0.09911=99,110

| 年度 | 計算式 | 調整前償却額 | 翌期首簿価 |

|---|---|---|---|

| 2年目 | 833,000×0.333 | 277,389 | 555,611 |

| 3年目 | 555,611×0.333 | 185,019 | 370,592 |

| 4年目 | 370,592×0.333 | 123,407 | 247,185 |

| 5年目 | 247,185×0.333 | 82,312<99,110 ⇒償却保証額に満たなくなったため計算方法変更 | |

5年目で通常の減価償却費の金額(調整前償却額)が、償却保証額に満たなくなったため計算方法が変わります。

改定取得価額:247,185

改定償却率:0.334

5年目(正しい計算式):247,185×0.334=82,560

6年目:247,185×0.334=82,560

7年目:247,185×0.334=82,560>82,065(未償却残額)⇒82,065-1=82,064円

という形になります。

なお、ある程度年数が経ってから定率法へ変更した場合には変更した時点で、「調整前償却額<償却保証額」になっている場合があります。その場合は最初から「改定取得価額×改定償却率」を用いて計算していくことになりますよ。

定率法から定額法へ変更する時の減価償却の計算方法

定率法から定額法への変更は若干複雑です。

- ①その年の1月1日時点の未償却残高を取得価額とみなす

- ②耐用年数は「(イ)当該減価償却資産について定められている耐用年数 」又は「(ロ)当該減価償却資産について定められている耐用年数から選定していた償却方法に応じた経過年数を控除した年数」のいずれかを選択する

①はもうそのままです。

ポイントは②の耐用年数ですね。(イ)か(ロ)のいずれか好きな方を選択できるわけですが、(イ)を選択すると、どうしても償却しきるまでに時間がかかっていまいます。

たとえば耐用年数6年の資産を3年間定率法で償却していた。⇒翌年から定額法に変更しよう!となった時に(イ)を選択すると、そこから更に6年かけて定額法で償却することになります。

(イ)の方法はあまりお得ではないですよね。

なので、面倒くさいですが通常は(ロ)の耐用年数を使います。

(ロ)の言っている経過年数とは、以下の文言に対応した年数のことを指しています。

経過年数は、その変更をした年の1月1日における未償却残額を実際の取得価額(同日前の資本的支出の額を含む。)をもって除して得た割合に応ずる当該耐用年数に係る未償却残額割合に対応する経過年数とする。

まるで呪文かのように分かりにくいですね。

ようはステップとして2つあるってことです。

- ①:変更する年の1月1日時点の未償却残高÷取得価額の計算を行って割合を出す

- ②:①で算出した割合を「定率法未償却残額表」の該当耐用年数の列に照らし合わせて経過年数を求める

これは実際に手順を見た方が分かりやすいので、事例を見ていきましょう。

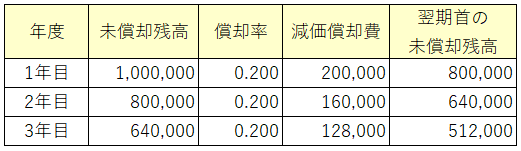

・取得価額・・・1,000,000

・耐用年数・・・10年

・定率法償却率・・・0.200

・3年目終了後に定額法へ変更

・4年目の1月1日時点の未償却残高・・・512,000

ちなみに1年目~3年目の定率法での計算は以下の通り。

で、変更年(4年目)の1月1日時点の取得価額に対する未償却残高の割合を出します。

512,000÷1,000,000=0.512

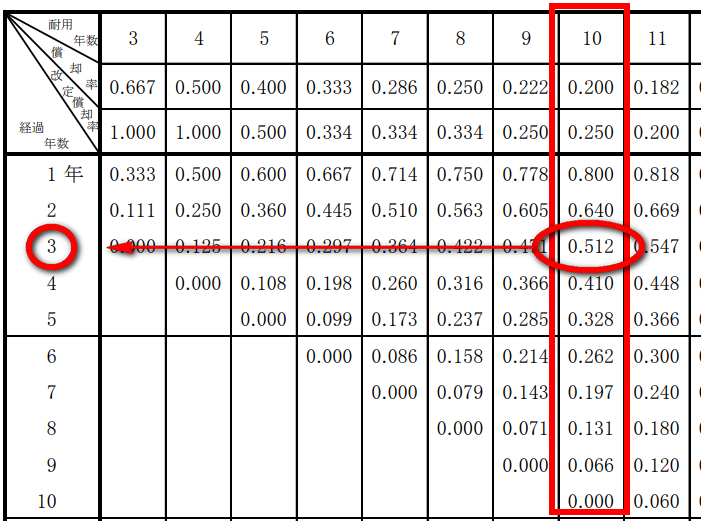

その上で「耐用年数の適用等に関する取扱通達」の付表7に「定率法未償却残額表」という表がありますので、その表と先ほど算出した「0.512」を照らし合わせて経過年数を算出します。

耐用年数10年の列を探して「0.512」の行を探します。0.512を見つけたら左端の年数を見ます。これが経過年数です。

結果として耐用年数は「10年-3年=7年」となり、未償却残高512,000円を取得価額とみなして、後は粛々と定額法の計算を行っていけばOKです(参考記事:定額法の計算方法)。

定額法変更後の計算式:512,000円×0.143(耐用年数7年の定額法の償却率)

で終わり。

ちなみに、今回の事例は「0.512」という数値がバチッと未償却残額表に出てきましたが、期の途中で取得した資産などは綺麗に表に当てはまる割合は出てきません。

今回の耐用年数10年の事例で言うと、たとえば未償却残高割合が0.450とかだったら、「0.512」と「0.410」の間になりますね。

この時は下位の割合(0.410)の方を選択して経過年数を求めますよ。0.410なので経過年数は4年になります。

まとめ

減価償却方法の変更自体は昔から出来ることですが、改正があった影響で減価償却制度は色々とややこしくなっています。

金額の大きな減価償却資産の計算誤りは結構インパクトが大きいので、細心の注意を払って計算していきましょう。

なお、既存の減価償却方法を変更する時は、変更する年の3月15日までに「減価償却方法の変更承認申請書」を提出する必要があります。

(参考:個人事業主が減価償却方法を変更する場合の手続きや必要書類)。

忘れずに提出するようにしましょう!

減価償却を基本から知りたい方は下記記事も参考に!