「個人事業をするなら、やっぱり青色申告でしょ!だけど、そもそも青色申告って何!?なにかメリットとかあるの?」

「税務署に開業届を出しに行ったら、ついでに青色申告の申請書も渡されたから、よく分からないけど書いて提出した。」

このような方もきっと多いはず。

そもそも青色申告って何なのでしょうか。青色申告をする事によるメリットやデメリットには、どの様なものが有るのでしょうか。

ここでは、そんな疑問に答えるために「個人事業主の青色申告」について徹底解説していきます!

これから事業を始めようという方や、既に事業をしているけどいまいちよく分かっていないという方は、ここでしっかりとおさえておきましょう。

青色申告とは?白色申告と何が違う?

事業所得・不動産所得・山林所得のいずれかが有る方に認められている青色申告(参照元:No.2070 青色申告制度|国税庁)。だけど、そもそも青色申告って何か知っていますか?まずは、青色申告とは何ぞやというところから見ていきましょう。

個人の所得は、毎年1月1日〜12月31日を1年として計算しなければなりません。そして、その計算結果に基づいて税務署に確定申告書の提出および所得税の納付をするのですが、確定申告には以下の2種類があります。

- 青色申告

- 白色申告

青色と白色なので、申告書の色が違うのかと思いきや申告書自体は同じものです(付随する決算書の形式は別)。元々、青色申告は青色の申告用紙を使っていたのですが、平成13年(2001年)以降の所得税の確定申告用紙は青色から現在の用紙(後で載せています)に変更されました。

とはいえ、法律上の規定で青色申告という言葉が頻繁に出てくることから、そのまま現在でも「青色申告」が使われている、という訳ですね。

では、青色と白色とで何が違うのかというと、もっとも大きな違いは帳簿の付け方です。

詳しくは後述しますが、ここでは「ざくっと経費を集計して申告するのが白色申告」、「日々の取引を細かく記録して帳簿をつけるのが青色申告」と考えておくといいでしょう。

なお、白色申告については所得税法に特段の規定が無いので、白色申告って何ですか?と聞かれると「白色申告者は青色申告者以外の事です」という説明になります。白色申告は積極的に選ぶというものではなく、青色申告を選ばなかった人が自動的に白色申告になる、という事ですね。

主に個人事業をスタートして間もない方や、所得金額の少ない方は白色申告となっているケースが多いです。なぜなら、細かく帳簿を記録していく必要がないからですね、「帳簿の事はよく分からないし、所得も少ないから適当でいいや」という感じでしょうか。

自分はそれで良くても、申告書を見る側からすると信頼性に欠けますよね。何せざくっと集計しているだけなのですから。

しかし、平成26年1月1日以降は、白色申告者にも記帳・記録保存が義務化されたので、もはや白色申告をするメリットは実質的に有りません(参照元:No.2080 白色申告者の記帳・帳簿等保存制度|国税庁)。

従って、今後は青色申告を選択する方が増えていく事が予想されます。

では、白色申告をするメリットが無くなってしまったとはいえ、なぜ大変な青色申告を多くの方が選ぶのでしょうか。それは、青色申告者には苦労に見合うメリットが用意されているからです。

この点については、後述する青色申告のメリットで見ていきましょう。

青色申告と白色申告の決算書の違い

個人事業主が確定申告をする際、決算書と確定申告書を作成するのですが、青色申告と白色申告とでは具体的にどの様な違いが有るのでしょうか。実際の決算書や申告書を見てみましょう。

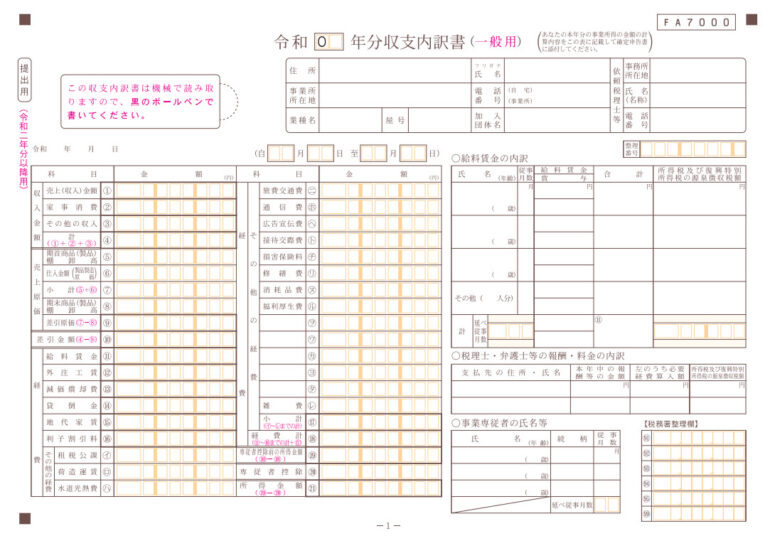

まずは、白色申告者の決算書(収支内訳書と言います)。

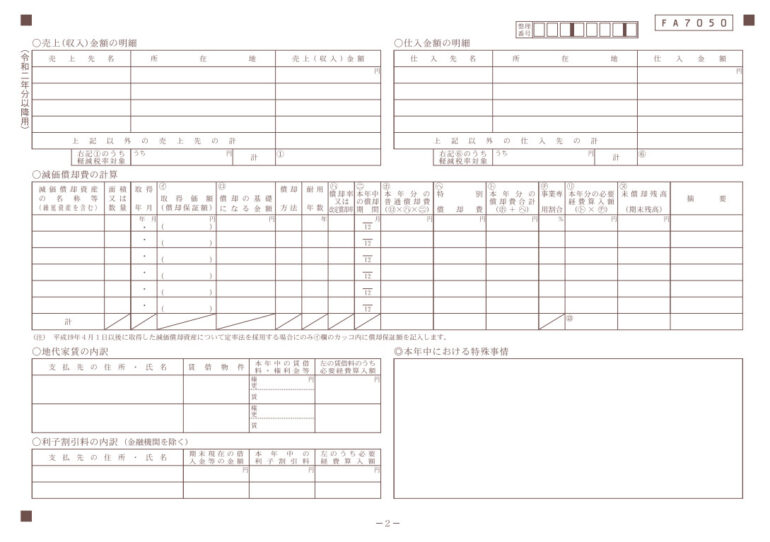

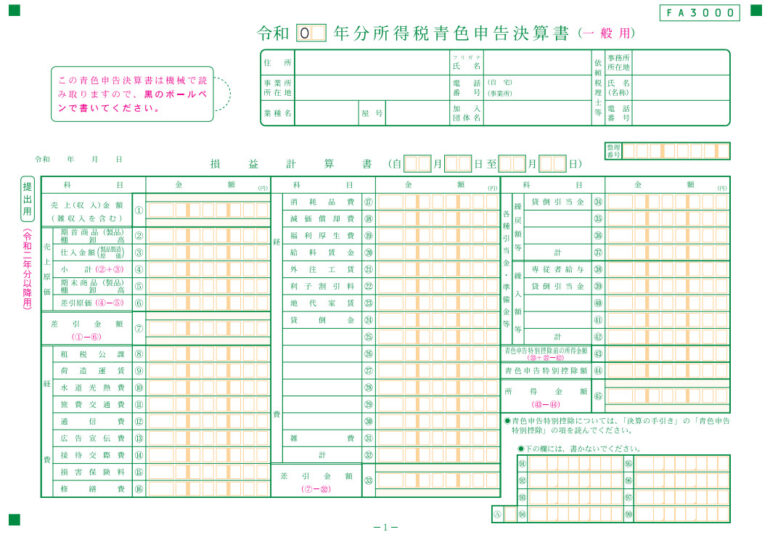

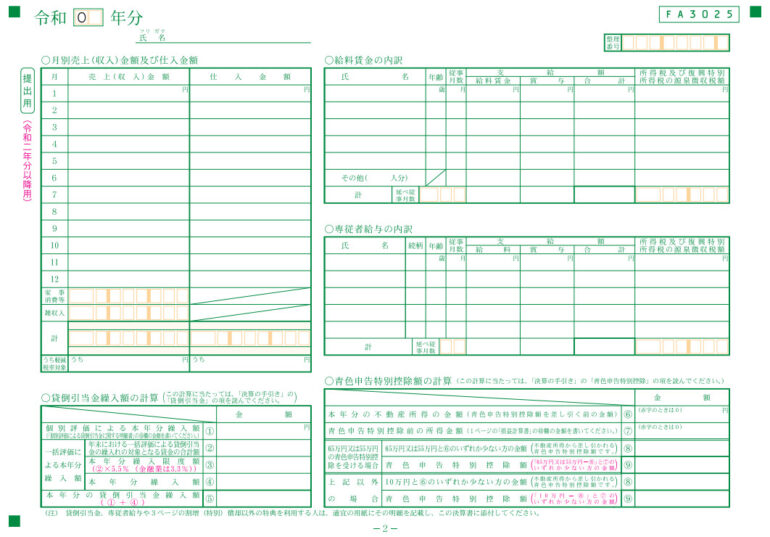

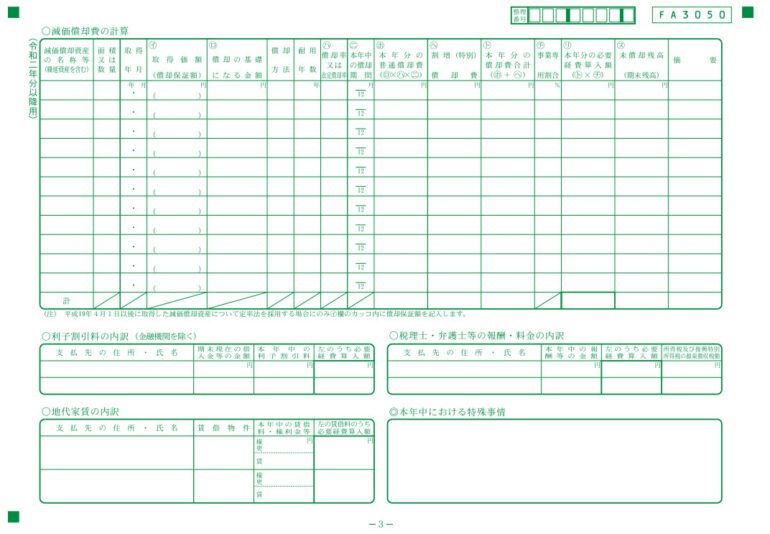

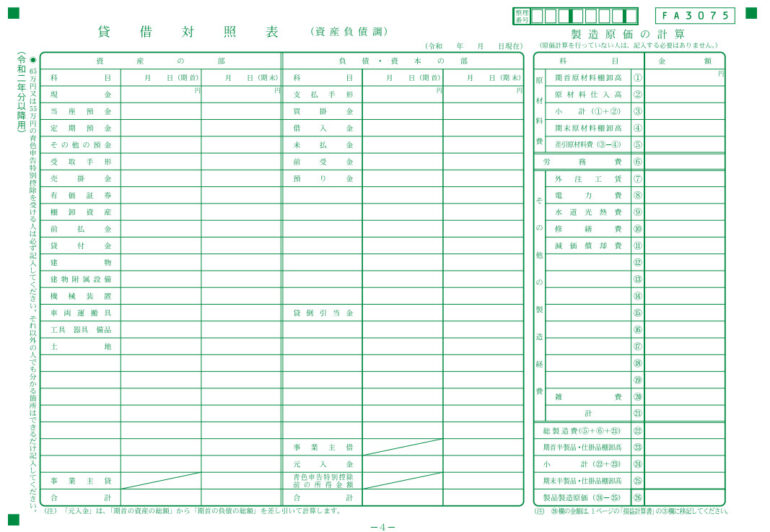

続いて、青色申告者の使う決算書(青色申告決算書と言います)。

ベースとなる記載項目は基本的に同じですが、青色申告決算書には以下のように収支内訳書にない項目がありますね。

- 月次の売上・仕入金額

- 貸倒引当金繰入額の計算

- 貸借対照表

特に貸借対照表については、複式簿記という独特の手法を使わないと作成出来ないことから、白色と青色では作成過程が大きく異なります。

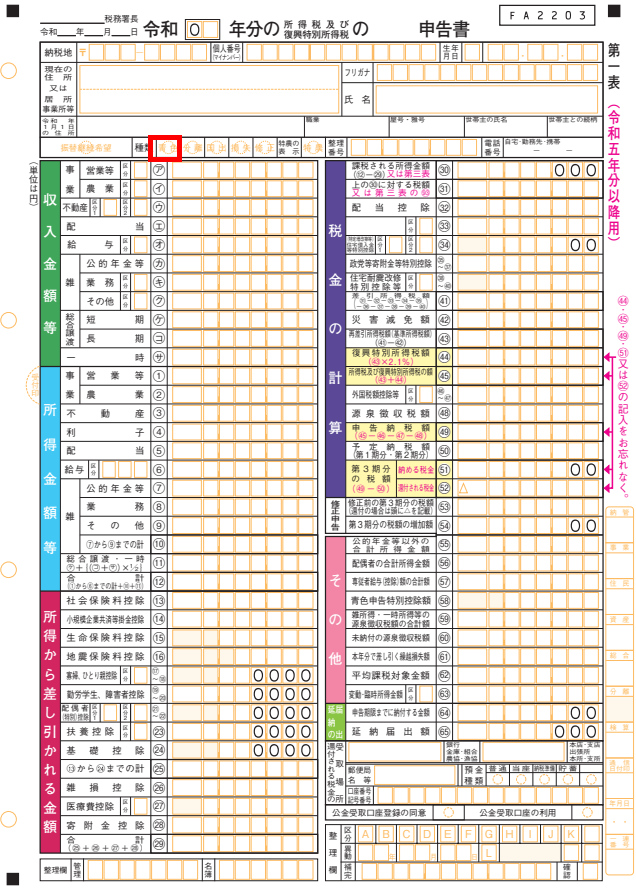

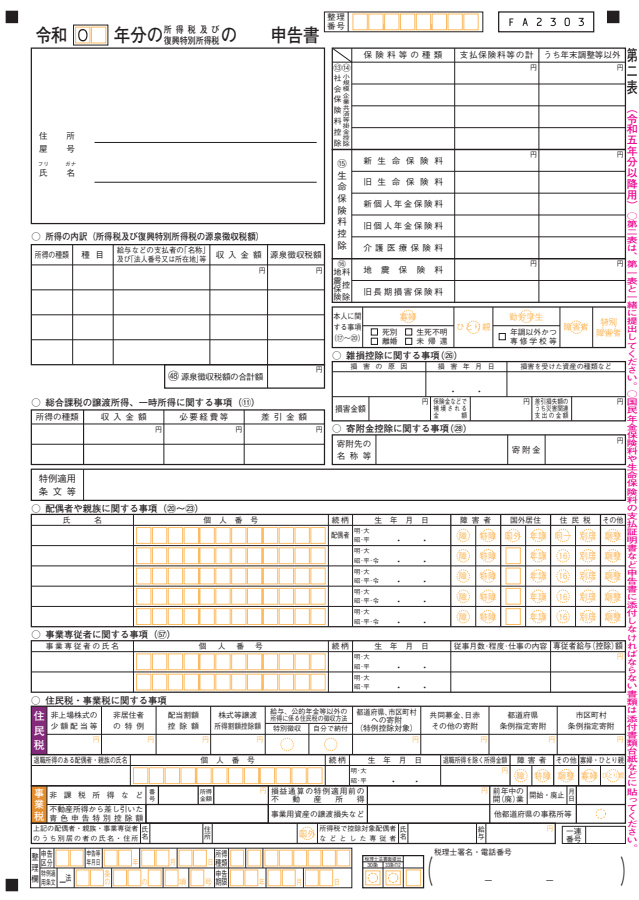

次に、確定申告書を見てみましょう。

確定申告書は、青色と白色で特に違いはなく、同じものを使用します。青色申告の方は、第1表の赤枠で囲んだ「青色」という箇所に○をする事になりますね。

青色申告者の数

所得税の確定申告をしている人のうち、青色申告の方はどれくらいいるのでしょうか。国税庁が統計情報を発表しているので見てみましょう。

毎年、申告納税額のある方と還付申告をした方の合計は2千万人程度です。そのうち、青色申告をしている方の数は以下の通り。

| 年度 | 青色申告者の数(人) |

|---|---|

| 令和元年度 | 5,478,042 |

| 令和2年度 | 5,715,858 |

| 令和3年度 | 5,875,314 |

| 令和4年度 | 5,955,941 |

もう少しで青色申告者数が600万人を超えそうです。平成25年度までは400万人台だったので、かなり青色申告者の数が増えています。

また、10年前の調査ではありますが、所得別の青色申告と白色申告の割合を弥生株式会社がアンケート調査し結果をまとめているので見てみましょう。

(画像参照元:「個人事業者の確定申告に関する調査」結果を発表 |会計ソフトなら弥生株式会社)

これを見ると、年収が800万円未満の方は白色申告の方が多いですが、800万円を超えると青色申告の方が多くなっていますね。

基本的に年収が多い方が税金は高くなる可能性は高いですから、その分青色申告の節税メリット等を享受しようという方が多くなるのでしょうね。

個人事業主が青色申告をするメリットは?

ここからは、青色申告をするメリットについて見ていきましょう。

青色申告特別控除で最大65万円の控除!

青色申告の最大のメリットともいえるのが、この「青色申告特別控除」です。一定の条件を満たせば、最大65万円を所得から差し引く事が出来ます。

参考:所得の合計額が65万円よりも少ない場合は、その金額が控除限度となります。控除の順番は「不動産所得→事業所得→山林所得」です(参照元:租税特別措置法第25条の2)。

個人事業主等が65万円もの経費を一気に計上するのはなかなか難しいですよね、それが青色申告特別控除では条件を満たすだけで簡単に控除する事が出来るので、利用しない手は有りません!

なお、青色申告特別控除には「65万円と10万円の2種類」が有り、65万円の特別控除を受けるには以下の要件を全て満たさなければなりません。

- 不動産所得(※)又は事業所得がある

- 正規の簿記の原則(複式簿記)によって記帳している

- 貸借対照表及び損益計算書を確定申告書に添付し、控除の適用を受ける金額を記載する

- 法定申告期限内に提出する

- 「申告はe-Taxで行う」もしくは「仕訳帳及び総勘定元帳を電子帳簿保存していること」

※:不動産所得の場合、「事業的規模がある」と判断出来る場合のみ65万円控除が適用できます。といっても事業的規模の有無の判断は難しいです。そこで、実務上は「5棟10室(貸家は5棟以上、アパートやマンションは10室以上)」という基準により、65万円控除適用の可否を判断します。ちなみに、駐車場の場合は50台以上が目安。

10万円の特別控除は、65万円の特別控除を受ける要件を満たしていない方に適用されます。従って、正規の簿記の原則に従っていない場合や、貸借対照表を添付していない場合、期限後申告をした場合などは10万円の特別控除ですね。

参考:現金主義(後述します)を採用している場合は、65万円の特別控除を受ける事は出来ません。

参考までに、青色申告(65万円控除)と白色申告とでどれくらい税金に差が出るのか簡単な例で見てみましょう。

事業の総収入金額が500万円、必要経費100万円、所得控除80万円の例で考えてみます。

■白色申告の場合■

| 項目 | 金額 | 計算式 |

|---|---|---|

| 所得税 | 212,500 | (500万円−100万円−90万円)×10%−9万7,500円 |

| 住民税 | 310,000 | (500万円−100万円−90万円)×10% |

| 合計 | 522,500 | − |

■青色申告の場合■

| 項目 | 金額 | 計算式 |

|---|---|---|

| 所得税 | 147,500 | (500万円−100万円−65万円−90万円)×10%−9万7,500円 |

| 住民税 | 245,000 | 500万円−100万円−65万円−90万円)×10% |

| 合計 | 392,500 | − |

青色申告をする事によって、税金が13万円も安くなりましたね!

なお、国民健康保険の保険料は所得金額によって決まりますが、青色申告特別控除は所得を計算する際の控除項目なので、国民健康保険に加入している方は保険料の節約にも繋がりますね(市町村によって扱いの異なるケースが有ります)。

赤字を翌年度以降に繰越出来る!

事業をしていると、毎年黒字が続くとは限りません。開業当初は赤字になる事が多いですし、何年も事業をしていても赤字になる事は普通に有ります。

例えば、赤字になった翌年に黒字に戻ったとしましょう。所得税は所得がない年は払わなくていいので、赤字の年は税金が発生しません。一方で、翌年黒字になったのであれば、その年の分は税金が発生します。

1年毎に区切って考えれば、これは当然の話です。しかし、あくまでも税金を計算するために1年ずつ区切っているだけで、事業主は2年間トータルで損益を考えますよね。

そうすると、2年間のトータルで赤字か黒字かを計算して税金を計算するのが正しいと思いませんか?

そこで、青色申告をしている方は、事業上の赤字を翌年以降3年間にわたって繰り越し、黒字が出た場合に赤字と黒字を相殺する事が出来る様になっているのです(これを「純損失の繰越控除(所得税法第70条)」と言います)。

こうすれば、去年の赤字と今年の黒字を合算して税金計算をする事ができ、納得の結果ですよね。

ただし、これは青色申告をしている方にだけ認められているので、白色申告の方は赤字を翌年以降に繰り越す事は出来ません。

参考に、青色申告をしている場合と白色申告をしている場合とで、所得計算がどうなるのかを見てみましょう。

■青色申告の場合■

| 年度 | 利益 | 課税される所得 | 繰越分 |

|---|---|---|---|

| 1年目 | -100 | 0 | -100 |

| 2年目 | -50 | 0 | -150 |

| 3年目 | 200 | 50 | 0 |

■白色申告の場合■

| 年度 | 利益 | 課税される所得 | 繰越分 |

|---|---|---|---|

| 1年目 | -100 | 0 | 0 |

| 2年目 | -50 | 0 | 0 |

| 3年目 | 200 | 200 | 0 |

白色申告だと、赤字が出てもその年で完結してしまうので勿体無いですね・・・。

同一生計の家族への給料が経費になる!

白色申告の場合、配偶者や親族に給料を支払ったとしても、全額を必要経費として処理する事は出来ません。

というのも、同一生計の親族に給料を払っても家族内でお金が動いているだけですからね。これを無条件に必要経費にしてしまうと、利益操作が可能になってしまうのです。

利益操作を防ぐために、白色申告をしている方が事業専従者に対する給与を必要経費に出来るのは、以下の金額までとなっています。

以下のいずれか低い方の金額。

- ①事業専従者が配偶者の場合は86万円、配偶者以外の場合は1人につき50万円

- ②事業専従者控除額=事業所得等÷(専従者の数+1)

参考:事業所得等とは、不動産所得と山林所得も含みます。

例えば、事業所得が300万円で事業専従者が配偶者のみ場合は、専従者控除の額は86万円(①86万円<②150万円)ですね。

一方で、青色申告をしている方は、事業専従者への給料を青色事業専従者給与として全額必要経費とする事が出来ます。

ただし、事業専従者の給料を必要経費にする場合は、「青色事業専従者給与に関する届出書」を税務署に提出し、届出に従って給料を支払う必要が有ります。

なお、青色事業専従者として認定されるためには、以下の条件をすべて満たす必要があります。

・青色申告者と生計を一にする配偶者その他の親族であること。

No.2075 青色事業専従者給与と事業専従者控除|国税庁

・その年の12月31日現在で年齢が15歳以上であること。

・その年を通じて6月を超える期間(一定の場合には事業に従事することができる期間の2分の1を超える期間)、その青色申告者の営む事業に専ら従事していること。

これも、青色申告特別控除と同様に、青色申告の大きなメリットと言えるでしょう。

30万円未満の減価償却資産は一括で経費に出来る!

事業に使うものを買ったのであれば、基本的に必要経費として処理が出来ます。

しかし、必ずしも買ったときに経費処理出来る訳ではありません。10万円以上の資産(建物やパソコン、エアコン等)を購入した場合は、法令で決められた期間(耐用年数)に従って、毎年分割して経費計上しなければならないのです。

これを「減価償却」といいます。

例えば、50万円の複合機を購入した場合、購入した年に50万円が必要経費になるのではなく、取得価額を5年間で分割して経費計上しなければなりません。従って、1年間で経費になる金額は10万円程度ですね。

買った年に全額必要経費に出来ないということは、その分「利益が残る」ということです。

減価償却しようがしまいが、最終的に必要経費になる金額に変わりありませんが、高い買物をした場合は手元のお金が減るので、通常は資金繰りが苦しくなります。それなのに、利益が残って税金を払わないといけないなんて酷ですよね。

そこで、青色申告をしている方は例外的に”30万円未満の固定資産”を購入した場合に一括で経費計上する事が認められているのです。

参考:必ず一括で経費計上しないといけない訳ではありません。通常通り減価償却するのもOK。また、一括で経費計上出来るのは年間300万円までです(開業した年は300万円を月割換算)。

参考までに、減価償却計上前の事業所得が150万円の年に27万円の看板を設置した場合、減価償却するのと一括経費計上するのとで、どれくらい所得に影響が出るのかを見てみましょう。

| 項目 | 減価償却する場合 | 一括経費計上する場合 |

|---|---|---|

| 減価償却前の所得 | 150万円 | 150万円 |

| 経費計上額 | 9万円 | 27万円 |

| 事業所得 | 141万円 | 123万円 |

一括経費計上する方が18万円も所得が小さくなりますね。固定資産を購入した年は資金繰りが苦しいでしょうから、これは嬉しいですね。

なお、購入年度の翌年からは減価償却している方が、経費計上額が大きくなります。今回の例では、2年目と3年目は減価償却した方が9万円ずつ経費が多くなりますよ。

参考:購入した月が年の途中の場合は、減価償却は月割り計算になります。

家事関連費を必要経費に出来る!

「青色申告者は家事関連費を必要経費にする事が出来ます!」

といきなり言ってもよく分からないので、順に追ってみましょう。

家事関連費は、光熱費や家賃等の生活費の事を指しているのですが、この家事関連費について所得税法第45条第1項で以下の様に記載されています。

居住者が支出し又は納付する次に掲げるものの額は、その者の不動産所得の金額、事業所得の金額、山林所得の金額又は雑所得の金額の計算上、必要経費に算入しない。

一 家事上の経費及びこれに関連する経費で政令で定めるもの

要は「生活費は必要経費になりませんよ」という事ですね。事業で得たお金を生活に使うのは自由だけど、確定申告をする際には生活に使ったお金は必要経費にしてはいけません。

この様に規定した上で、所得税法施行令第96条では家事関連費から以下の経費を除いています。

一 家事上の経費に関連する経費の主たる部分が不動産所得、事業所得、山林所得又は雑所得を生ずべき業務の遂行上必要であり、かつ、その必要である部分を明らかに区分することができる場合における当該部分に相当する経費

二 前号に掲げるもののほか、青色申告書を提出することにつき税務署長の承認を受けている居住者に係る家事上の経費に関連する経費のうち、取引の記録等に基づいて、不動産所得、事業所得又は山林所得を生ずべき業務の遂行上直接必要であつたことが明らかにされる部分の金額に相当する経費

一号が白色申告者、二号が青色申告者の事を書いているのですが、白色申告者は「経費の主たる部分が業務の遂行上必要&必要な部分を明らかに区分出来る」場合に当該部分を必要経費に出来るのに対し、青色申告者は「家事関連費のうち、業務の遂行上必要な事が明らかな部分」であれば必要経費に出来る、としています。

白色申告の方が、家事関連費の必要経費算入については厳しいスタンスをとっている事が分かりますよね。

しかも、この「主たる部分」とは、業務使用部分が特定出来ない場合(※)は業務遂行に必要な部分が50%超である事が必要とされています(参照元:国税庁「所得税基本通達45−2」)。

※:業務の遂行に必要な部分が区分出来る場合は50%以下でも必要経費に算入する事が出来ます。

一方で、青色申告の場合は、事業で使った事を証明出来る分については必要経費に出来るとしているので、家事上の経費でも必要経費として認められやすいと言えるでしょう。

上の条文をまとめると、以下の様な感じですね。

| 支出項目 | 青色申告 | 白色申告 |

|---|---|---|

| 主たる部分が業務に必要&業務に必要な部分を明らかに区分出来る | ○ | ○ |

| 青色申告者で、取引の記録に基づいて業務に直接必要だった事を明確に区分出来る | ○ | × |

現金主義を選択出来る!

税金の世界では、発生主義が原則です。

発生主義のもとでは、売上を計上するのは代金をもらった時ではなく、作業や商品の引き渡しが終わって代金をもらう権利が確定した時です。また、仕入れ等についても、代金払った時ではなく支払いの義務が発生した時点で計上します。

しかし、これは事業を始めたての方にとっては結構面倒です。実際に、税務調査の現場では決算後に入金があったものが前年の売上だ、と指摘されるケースも多いです(これを「期ズレ」と言います)。

そこで、青色申告をしている方は税務署に届出をする事によって、現金主義(代金の収受時に損益を計上する)を採用する事が出来る様になっているのです(所得税法第197条)。

これにより、代金の収受ベースで帳簿を作る事が出来るので、記帳が楽になりますね。なお、現金主義の特例を利用出来るのは、前々年の不動産所得と事業所得の合計(青色事業専従者給与控除前)が300万円以下の方のみです。

貸倒引当金を設定出来る!

得意先に対して、月末締めの翌月末払いなど「掛け」で商品を販売する様な商売の場合、期限通りに代金を支払ってもらえればいいですが、得意先の経営状況によっては掛けが回収できなくなってしまう事(「貸倒れ」と言います)があります。

貸倒引当金は、そんな代金を回収できなくなるリスクに備えて、売掛債権や貸付金などの金銭債権の残高に対して、一定の割合を引当金として計上するものです(これを「一括評価による貸倒引当金」と言います)。

参考:金融業の場合は債権残高の3.3%、それ以外の業種は5.5%。

例えば、卸売業をしている方が、年末に合計3千万円の売掛債権があったとします。この場合、年末に165万円(=3,000万円×5.5%)を貸倒引当金として計上する事が可能です。同時に、165万円の「貸倒引当金繰入額」も経費計上するので、利益をその分だけ圧縮する事ができますよ。

貸倒引当金を計上するだけで、利益を圧縮できるので嬉しいですよね!そして、この貸倒引当金は青色申告者にだけ与えられた特典なのです。

なお、貸倒引当金は計上した翌年には一度全額戻入れた上で、再度新たに貸倒引当金を計上する事になります。従って、2年目以降は損益に大した影響はなく、初年度のみ大きな節税効果が得られるものですね(前年に比べて売掛債権が大幅に増えている場合は、翌年でも大きな節税効果が見込まれます)。

税額控除が受けられるケース有り!

税額控除というと住宅ローン控除が有名ですが、実はそれ以外にも青色申告者しか受けることの出来ない税額控除が色々有ります。

例えば、試験研究を行なった場合や機械等を取得した場合です。これらの場合は、一定の金額の税額控除が受けられますよ(参照元:No.1200 税額控除|国税庁)。

税務調査で推計課税による更正を受ける事が無い!

事業をしていると、みな税務調査に入られる可能性を秘めています。

もし、税務調査が入った時に、調査官に「だいたいこれくらいの収入がある筈だ」といって、曖昧な追徴課税をされたらどう思いますか?

「そんな適当でいいのか!」って思いますよね。

過去の事業に関するデーターなど間接的な材料を基に「これくらいの所得が有る筈だ」と予想して課税をする事を推計課税というのですが、これは青色申告者に対してする事は認められていません(所得税法第156条)。

税務調査の結果、税務署から更正(納税者側からの自主的な修正申告ではなく、税務署側からの税額決定)をする場合、納税者の帳簿調査に基づいてする必要が有ります。

また、青色申告者に対して更正をする場合は、全てのケースで税務署等の理由附記が必要です(所得税法第155条2項)。

一方で、白色申告者の場合は帳簿がそもそも無い事も多いので、推計課税により更正を受ける事があります。「そんなに売上無いよ!」といったところで、それを証明するものがなければどうしようもありませんからね・・・。

棚卸資産の評価方法に低価法が採用出来る!

税務上、個人事業主の棚卸資産の評価方法は最終仕入原価法が原則です。最終仕入原価法では、年末時点に残っている商品の数に最後に仕入れたときの単価を掛けて、在庫の金額を計算します。

しかし、場合によっては購入した原価と時価との間に差が出る事がありますよね。年末時点の時価が下がっている商品の場合、時価で評価した方がその分利益が減るので節税が期待できます。

この様に、棚卸資産の評価を取得原価と時価とを比べて低い方を採用することを「低価法」といい、青色申告者はこの低価法を採用する事ができます。

簡単な例で見てみましょう(在庫の原価が200円、時価が50円の場合)。

| 項目 | 原価法 | 低価法 |

|---|---|---|

| 期首商品棚卸高(①) | 500 | 500 |

| 期中仕入高(②) | 300 | 300 |

| 期末商品棚卸高(③) | 200 | 50 |

| 売上原価(①+②−③) | 600 | 750 |

時価が低下法を採用した方が、売上原価が高い=利益が少なくなる事がわかりますよね。

融資が受けやすくなる!

これは、法律などで決まっている訳ではありませんが、高い確率で当てはまるでしょう。

事業資金を借りる場合、銀行や信用金庫等の金融機関に必ず過去の申告書と決算書の提出を求められるのですが、このときに、白色申告だと圧倒的に不利になります。

なぜなら、白色申告の場合は申告が適当という先入観があるからです。もちろん、中には白色申告でも青色申告をしている方と遜色ないレベルで帳簿の作成や保存をしている方もいるでしょう。

しかし、帳簿作成の具体的な状況なんて金融機関の担当者はチェックしません。従って、白色申告の場合はそれだけで、不利となります。

逆に言えば、青色申告をしていて貸借対照表もつけておけば、担当者に「ちゃんと記帳をしている」という印象を与える事が出来るので、融資を受ける上での最初のハードルは超えられると考えて大丈夫でしょう。

個人事業主が青色申告をするデメリットは?

次に、青色申告のデメリットについて見ていきましょう。

事前申請が必要

白色申告をするの場合、税務署に特に何も提出しなくてもOKです。

しかし、青色申告をする場合は、期限内に「所得税の青色申告承認申請書」を提出しなければなりません。提出期限に遅れると、その年は青色申告をする事が出来なくなるので注意が必要です。

帳簿を付けるのが面倒

青色申告をして65万円の特別控除を受けようと思ったら、正規の簿記の原則(複式簿記)に従って帳簿を作成する必要があります。

白色申告であれば、ノート等にお小遣い帳感覚で帳簿をつけるのでも対応出来たのですが、青色申告でしかも65万円の控除を受ける場合はそうはいきません。

手書きの帳簿で貸借対照表まで作り上げるのは、かなり大変な作業になるでしょう(昔はそれが当たり前でしたけどね)。

とはいえ、最近は会計ソフトを使えば簡単に青色申告が出来ます。また、クラウド会計ソフトの中には、会計の知識が全然無い方でも青色申告が出来る仕様になっているものもあるので、そこまで深刻に考えなくてもいいでしょう。

どうしてもわからない場合は、税務署で記帳指導をしている指導機関(商工会議所等)を紹介してくれますし、税理士に帳簿作成を依頼すれば青色申告に必要な帳簿を作成してもらう事も出来ますよ。

条件を満たさないと青色申告が取消される事も有る

青色申告の届けを税務署に提出して、確定申告書も問題なく提出できているからといって、安心しきっていないですか?青色申告は自分で取り消しの申請をしなくても、ある日突然、税務署側から承認が取り消される事がありますよ!

青色申告が取り消されてしまうと、上記で紹介したメリットが受けられなくなってしまうので大変です。

とはいっても、きちんと申告をしている限り取り消されることはありません。

所得税の青色申告が取り消されるのは、主に以下の様なケースに該当した場合です(参照元:国税庁「個人の青色申告の承認の取消しについて(事務運営指針)」)。

- 税務調査時に帳簿書類を提示しない

- 帳簿書類を備え付け・記録・保存していない

- 所得金額や欠損金額を隠蔽・仮装した(いわゆる脱税) ※

- 帳簿に不備があり、推計でなければ所得金額の計算が出来ない

- 二重帳簿がある場合など、取り消しが相当であると認められる

※:更正・決定された所得のうち、隠蔽や仮装による所得が50%を超える場合に取り消しの対象となる(不正な所得金額や欠損金額が500万円未満の場合は除く)。

なお、個人の場合、法人と違って2年連続で確定申告期限に遅れたとしても、当然に青色申告が取り消されるといった事はありません。

【参考】自分が青色申告かどうか分からない場合の対処法

中には、「過去に青色申告をしていたけど、その後しばらく確定申告をしていなかった為に、自分が青色申告者なのかどうか分からない」という方や、「青色申告承認申請書を提出したかどうか覚えていないor提出したけど承認されたか分からない」、という方もいるでしょう。

この様な場合、以下の2つの方法で確認が出来ます。

- 税務署からのお知らせで確認する

- 税務署に直接確認する

税務署からのお知らせで確認する場合ですが、一般的に税務署からは確定申告前に「はがき」「申告書」「e-Taxのメッセージボックスに案内を格納」のいずれかの方法で案内が送られて来ます。

この案内には納税者の申告の種類が記載されているので、それを見れば自分が青色申告なのかどうかを知る事が出来ます。

税務署に直接確認する方法は、さらに以下の2つに分かれます。

- 電話で確認する

- 直接税務署にいって窓口で確認する

まず、電話で確認する場合ですが、自分の住んでいる地域の税務署(所轄の税務署)に電話をすると、自動音声による案内が始まります。

案内に従って税務署に問合せを選択(通常は「2」を選択)すると、税務署の受付担当者に繋がるので自分が青色申告者なのかどうかを確認する様にしましょう。

但し、税務署側としては個人情報を無条件に教える訳にはいかないので、通常は本人確認の意味を込めて名前・住所・生年月日などを伝えた上で納税者の電話番号に後でで折り返しをする、という方法が採られます。

また、税務署の窓口に行って確認する場合は、総合受付で青色申告者かどうかを教えて欲しい旨伝えると、担当者に繋いでもらえます。このときも本人確認が必要となるので、本人確認書類を持って行く様にしましょう。

最後に

個人の所得税申告における青色申告について、メリットやデメリットを紹介して来ました。今では、白色申告でも帳簿作成・保存義務があるので、特段白色申告をするメリットはありません。

青色申告をした方が、税金上のメリットもたくさん受けられますし、融資を受ける上でも有利となるでしょう。特段の事情のない限りは、青色申告をする様にしましょうね。

最初は申告の仕方がわからずにストレスを感じるかもしれないですが、一度青色申告に慣れてしまえば、翌年以降は簡単に出来ますよ!