「少額減価償却資産の特例ってなに?」

「個人事業主でも特例を使えるようになるの?」

「どうしたら自分も少額減価償却資産の特例を使えるようになるの?」

経理明るくない開業したての個人事業主からすると、減価償却制度は結構ややこしいものです。

そもそもの減価償却制度自体がややこしいのに、特例と言われてもいまいちピンと来ないかもしれませんが、「少額減価償却資産の特例」は、使い方によっては個人事業主の強い見方になります。

そこで今回の記事では「少額減価償却資産の特例」とは何か?という基礎的な部分から、利用要件・確定申告時の処理方法まで網羅的に解説していきたいと思います。

そもそも減価償却とは

減価償却とは、建物や機械装置・車両運搬具などの減価償却資産の取得価額をその使用可能期間に渡って費用化していく制度の事を言います。

固定資産は購入初年度だけ使うものではなく、何年にも渡って事業に貢献してくれるものなので、購入年度に費用処理可能としてしまうと適正な損益を把握できなくなるため、基本的には使用可能期間に渡って費用化していくことが求められます。

しかし、全ての資産に正規の減価償却制度の適用を求めると、事業者の手間が大きく増えてしまうため、金額の小さい減価償却資産に関しては特例によって簡便な処理をすることが認められています。

【金額別】個人事業主が選択できる減価償却制度

では、個人事業主が選択できる簡便な制度とは何なのか?をまとめたのが以下の表です。(特別償却などは除く)

| 取得価額 | 少額の減価償却資産(必要経費 *) | 一括償却資産 | 少額減価償却資産の特例 | 通常の減価償却 |

|---|---|---|---|---|

| 10万円未満(*) | ○ | × | × | × |

| 10万円以上~20万円未満 | × | ○ | ○ | ○ |

| 20万円以上~30万円未満 | × | × | ○ | ○ |

| 30万円以上 | × | × | × | ○ |

まず知っておいて欲しいのは、個人事業主の場合、10万円未満の資産(または使用可能期間が1年未満のもの)はすべて必要経費となるということ。(参考:所得税法施行令138条)。

当然に必要経費となるので、そもそも固定資産として計上することはありません。

従って、個人事業主にとっての減価償却資産とは10万円以上の資産のことを言います。

そして、

- 10万円以上~20万円未満の資産には「一括償却資産制度」(参考:所得税法施行令139条)

- 10万円以上~30万円未満の資産には「少額減価償却資産の特例制度」(参考:租税特別措置法28条の2)

という例外処理が認められています。

今回の記事では、以下で「少額減価償却資産の特例制度」を深堀りしていきますよ。(一括償却資産制度については「【個人事業主向け】しっかり分かる一括償却資産とは!」を参考にして下さい)。

なお、一括償却資産制度も少額減価償却資産の特例制度も「できる規定」なので、30万円未満の資産は必ずこれらの制度を使わないとダメ!という訳ではありません。通常の減価償却資産として処理しても構いません。

ただし、10万円未満の資産は必要経費になります。

少額減価償却資産の特例とは?適用要件もチェック!

少額減価償却資産の特例(正式名称:中小企業者等の少額減価償却資産の取得価額の損金算入特例)とは、

中小企業者かつ青色申告者は、1事業年度あたり300万円までなら、取得価額が30万円未満の減価償却資産に関しては購入・利用開始した年度の必要経費に算入できる制度のことを言います。

注1:年の途中に開業または廃業した場合には「1事業年度あたり300万円」の上限額は、実際に業務を営んでいた月数によって月割計算します。たとえば5月に開業したのであれば300万円×8/12=200万円が上限です。

注2:少額減価償却資産の特例が使えるのは令和4年3月31日までに取得し業務の用に供した資産です。この特例は時限立法である租税特別措置法で定められているため取得期間の制限があります。しかし、この特例は制定以来毎回期限の延長が行われているため、もはや恒久的な制度と考えて良いかもしれません。

利用できる人

「中小企業者(個人含)かつ青色申告者」です。

白色申告の方は利用できませんので注意しましょう。

また、個人の場合で言う「中小企業者」とは常時使用する従業員の数が500人以下の個人のことを指しますので、個人事業主の方は青色申告してれば適用可能と考えてもらって構いません。

適用対象となる資産

適用対象となる資産は「工具器具備品」などに限られることはなく、減価償却資産であれば基本的には利用できます。

パソコンもそうですし、機械装置や車両、ソフトウェアなども対象です。現実問題としてはありえないですが、30万円未満の建物が手に入ったとしたら建物にも利用可能です。

また、新品だけでなく中古資産も対象になりますよ!

・10万円未満の資産←必要経費に算入されるため

・一括償却資産として処理した資産←選択適用のため

・その他租税特別措置法で定める特別償却や割増償却等を選択した資産

・土地や美術品などそもそも価値が減価しない固定資産 など

適用要件⇒確定申告時に特例を利用する旨を記載&明細の保管!

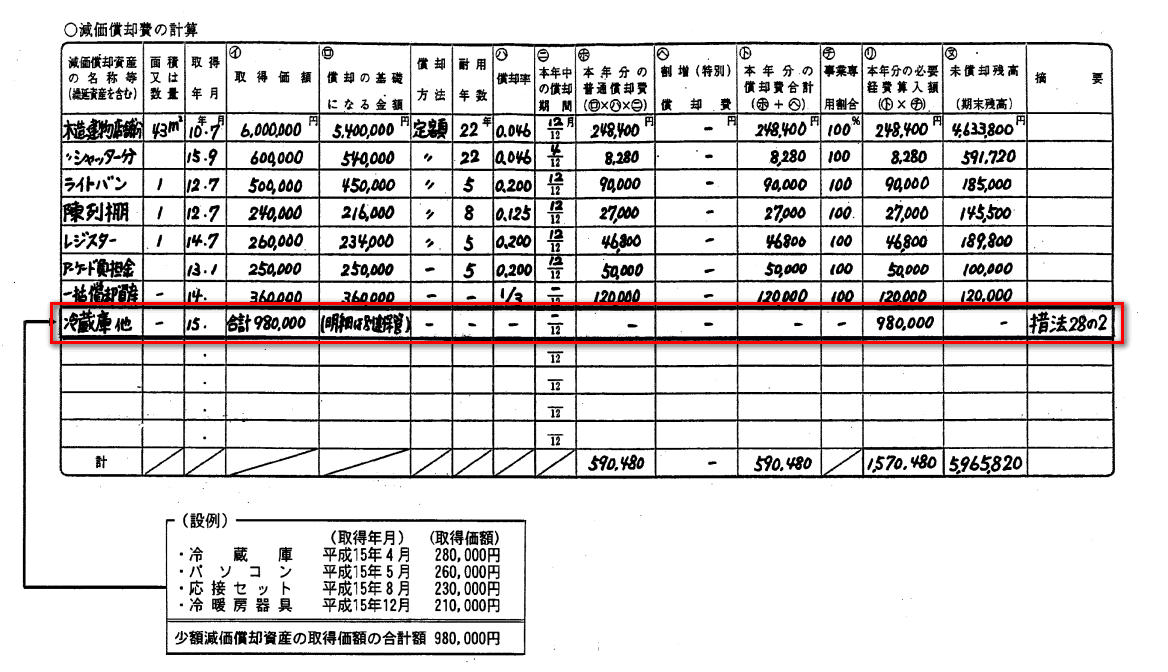

少額減価償却資産の特例を受けるためには、原則として確定申告時に「少額減価償却資産の取得価額に関する明細書」を添付する必要があります。

しかし、事務処理負担の軽減のため「青色申告決算書の減価償却費の計算」欄に次の事項を記載して、かつ適用を受ける少額減価償却資産の取得価額の明細を別途保管していれば明細の添付を省略することが出来ます。

減価償却費の計算欄に記載しなければならないのは以下の3つです。

②少額減価償却資産について租税特別措置法第28条の2を適用する旨

③少額減価償却資産の取得価額の明細を別途保管している旨

参考:「中小企業者の少額減価償却資産の取得価額の必要経費算入の 特例制度」を適用する場合の明細書の添付について |国税庁

その他、少額減価償却資産の特例を利用するに際して知っておきたいこと

その他、この特例を使うにあたって知っておきたいことをまとめておきます。

30万円未満の判定は1個または1組で判定

取得価額が30万円未満であるかどうかは1個もしくは1組で判定します。

たとえば応接セットなどはテーブルと椅子が一体となって機能するため、合計の金額で判定します。たとえば「テーブル15万円、椅子20万円」の応接セットを合計35万円で購入した場合などは特例を利用できません。

参考:第28条の2((中小事業者の少額減価償却資産の取得価額の必要経費算入の特例))関係|国税庁

ここは判断が難しい部分もあるので、色々調べてみると良いと思います。

税込経理・税抜経理で30万円未満かどうか変わる

取得価額30万円未満の判定は、消費税を税込経理しているなら税込金額で判定し、税抜経理しているなら税抜金額で判定します。

なお、免税事業者は税込経理で処理することが求められるので、特例の判定は必ず税込金額で判定します。

まとめると以下の通りです。

| 事業者の種類 | 特例判定時に使う金額 |

| 税抜経理の課税事業者 | 税抜の取得価額で判定 |

| 税込経理の課税事業者 | 税込の取得価額で判定 |

| 免税事業者 | 税込の取得価額で判定 |

消費税の課税事業者でも、簡易課税の人は税込経理を採用している人が多いと思うので要注意です!

家事按分する時は家事按分する前の総額で判定

個人事業主は資産をプライベートにも仕事にも使うことがあります。

この時、経費は事業使用割合に応じて按分する必要がありますが、少額減価償却資産の特例を判定する時は按分前の取得価額の総額で判定しますよ。

たとえば「事業5:私用5」で使う資産を取得価額50万円で取得したとして、按分したら取得価額は25万になるから特例使える!ってのは出来ません。あくまでも按分前の50万円で判定しますよ。

償却資産税の課税対象になる!

償却資産税とは償却資産に対してかかってくる固定資産税のことで、その年の1月1日時点の償却資産の合計額が150万円以上の場合に課税される税金です。税率は「1.4%」。

少額減価償却資産の特例を使うと、所得税法上は取得価額の全てを必要経費に算入できますので取得価額はゼロになります。ただ、償却資産税には「少額減価償却資産の特例」の適用がありません。

少額減価償却資産の特例を使った資産は償却資産税の計算対象になることを知っておきましょう。

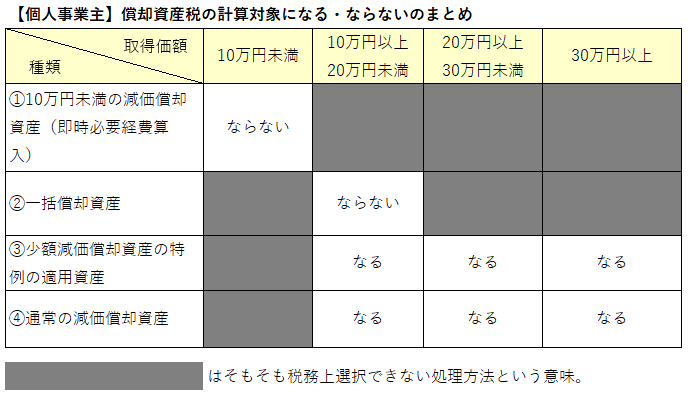

ちなみに、利用する償却制度ごとに償却資産税の計算対象になる・ならないをまとめると以下のようになります。

評価額が150万円未満であればそもそも免税になるのであまり気にする必要はありませんが、資産額が大きくなってきている人は要注意ですね。

場合によっては少額減価償却資産の特例ではなく「一括償却資産」として処理した方がお得になるという場合もあるかもしれません。

少額減価償却資産の特例を利用した時の仕訳

少額減価償却資産の特例を利用する際の仕訳は非常に簡単ですよ。

1台25万円のPCを購入したとして「購入時」「決算時」の仕訳例を見てみましょう。

【購入時】

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 工具器具備品 250,000 | 現金 250,000 | PC1台購入 |

【決算時】

| 借方 | 貸方 | 摘要 |

|---|---|---|

| 減価償却費 250,000 | 工具器具備品 250,000 | PC。少額減価償却資産の特例(措法28の2) |

基本的には購入時は資産計上しておいて、決算整理仕訳で全額費用計上するようにした方が良いですよ!

まとめ

以上、少額減価償却資産の特例の内容を見てきました。

30万円未満の資産なら一括して経費処理できるのは税金の面から見ても管理の面から見ても嬉しいですね。ただ、少額減価償却資産の特例は「できる規定」であって、「すべき規定」ではありません。

利益が出ていない時に使ってもあまり意味はないので、そういう時は通常の減価償却資産や(金額的に利用可能なら)一括償却資産として計上しておくのも良いでしょう。

管理の手間についても、会計ソフトを導入していれば固定資産管理は非常に楽ちんです。まだ会計ソフトを導入されていない方はこれを機会に導入してみるのも良いと思いますよ!