「青色申告にすると結構色々な特典があるよ!」

と言われても、これまで白色申告だった人からすると「もらえる特典以上に手続とか処理が面倒くさそう・・・」と感じてしまうのは当然のことです。

しかし、令和に入った現代においては青色申告の特典は手間を超えるメリットがあると断言できます。

なぜなら、会計ソフトを使えば白色申告も青色申告も手間はほぼ同じだからです。

会計ソフトの代金がもったいない!

という方でも今回の記事を見れば、会計ソフト代金以上のメリットが青色申告にはあるんだなってことが理解してもらえるはずです。

では、見ていきましょう。

青色申告の主な特典を紹介!

青色申告者の主な特典は以下の6つですよ

- 青色申告特別控除

- 青色事業専従者給与

- 少額減価償却資産の特例

- 純損失の繰越控除と繰戻還付

- 貸倒れ引当金の一括評価

- 棚卸資産の評価方法

以下、順に税制メリットの具体的な金額とともに、制度の詳細を見ていきましょう。

特典①:青色申告特別控除で最大65万円控除(最低でも10万円控除)

青色申告特別控除とは、不動産所得・事業所得・山林所得を有する方が青色申告をした場合に各種所得の金額から控除を受けられるという制度です(参考:租税特別措置法25条の2)。

青色申告特別控除の金額は「所得の種類・帳簿付けの方法」の違いにより、以下のように変わりますよ。

| 項目 | 10万円控除 | 65万円控除 (又は55万円控除) |

| 所得種類 | ・事業所得 ・山林所得 ・事業的規模でない不動産所得 |

・事業所得 ・事業的規模の不動産所得 |

| 帳簿付の方法 | 簡易簿記(現金式簡易簿記含) | 正規の簿記 |

| 申告書の提出期限 | 申告期限に遅れても 控除を受けられる |

各年度の確定申告期限 までに提出 |

注2:所得の種類が分からない方は「個人の所得税は10種類の所得に分けられる!それぞれを簡単に解説【記事未了】

注3:一般的には独立家屋5等以上の貸付、アパートマンションであれば10室以上の貸付で事業的規模の不動産所得となります。参考:「不動産所得の事業的規模と事業的規模ではない場合の違いまとめ【記事未了】」

65万円控除は「正規の簿記で帳簿付けを行っており確定申告書を提出期限までに提出した人で、事業所得または事業的規模の不動産所得がある人」しか受けられません。

正規の簿記とはいわゆる「複式簿記」のことで、「借方・貸方」という概念を使って取引を2面的に仕訳していく手法です。慣れるまでは面倒ですが、会計ソフトを使えば非常に簡単に複式簿記での記帳が可能です。

一方、以下のような方々は10万円控除の対象となります。

・事業的規模ではない不動産所得のみの人

・山林所得のみの人

・事業所得OR事業的規模の不動産所得だが帳簿付を簡易簿記で行っている方

・確定申告書の提出期限までに申告しなかった人

控除があることで、どの程度所得税+住民税が節税になるのかをまとめたのが以下の表です。

| 所得金額 | 10万円控除 節税額 |

65万円控除 節税額 |

| 200万円 | 1.5万円 | 9.75万円 |

| 400万円 | 2万円 | 13万円 |

| 600万円 | 3万円 | 19.5万円 |

| 1,000万円 | 3.3万円 | 21.45万円 |

| 1,500万円 | 4.3万円 | 27.95万円 |

所得が200万円の方でも、10万円の控除の場合で1.5万円の節税、65万円控除の場合で9.75万円の節税になります。これは青色申告者の大きなメリットです。

さらに言うと、「青色申告特別控除額」は国民健康保険料の節税にも繋がりますよ。個人事業主にとって国民健康保険料はかなり重荷ですから、国保料金まで安くなるのは嬉しいですね。

なお、改正により令和2年度申告分から青色申告特別控除額の基本額が55万に変わりました。ただ、その場合でも確定申告書をe-taxで提出するなどの条件を満たすと65万円控除が受けられます。詳細は下記記事をご参照下さい。

参考:改正反映済!青色申告特別控除額の詳細【記事未了】

特典②:青色事業専従者給与⇒同一生計の配偶者や親族に多めの給与を払える!

通常、同一生計の配偶者や親族に対する給与は必要経費と認められません(参考:所得税法56条)。

しかし、青色申告者であれば、税務署へ届出した金額の範囲内かつ支給金額が適正であれば、同一生計の配偶者・親族に対する給与は全額が必要経費に算入されます(参考:所得税法57条)。

条件として

・配偶者以外の親族に払う場合は15歳以上であること

・事前に支給金額を税務署に届出しないといけない

などなどがあり、少し面倒ではあります。

また、青色事業専従者給与を受けた配偶者や親族に関する「配偶者控除、配偶者特別控除、扶養控除」といった控除項目が受けられないというデメリットもあります。

しかし、青色事業専従者給与を使えば所得の分散が可能なので、税金的には得をすることが多いです。

参考までに、事業所得500万円の人が配偶者に200万円の専従者給与を払う・払わないで、世帯の税金(所得税・住民税の合計)がどの程度変わるのか見てみましょう

| 項目 | 事業主だけで所得500万円 | 事業主本人の所得:300万 配偶者の専従者給与:200万円 |

| 本人分の税金 | 約61.8万円 | 約22.5万円 |

| 配偶者の税金 | 0 | 約13万円 |

| 合計 | 約61.8万円 | 約35.5万円 |

配偶者に給与を払うだけで約26.3万円(61.8万円-35.5万円)の節税になります。

理由は主に以下の2つですね。

・専従者給与を受けた配偶者は給与所得控除が使えるので課税所得が減ること

専従者給与を出すことで配偶者控除や扶養控除が使えなくなるのは痛いですが、ある程度の給与を支給できるのであれば、親族内で所得の分散化を図った方が節税になることが多いですよ!

ぜひ、一度検討してみましょう。

なお、青色申告者の「専従者給与」、白色申告者の「専従者控除」に関してはそれぞれ詳細記事を書いていますので、そちらもご参照下さいね。

特典③:少額減価償却資産の特例で30万円未満の資産は一気に費用計上可能!

少額減価償却資産の特例とは、取得価額10万円以上30万円未満の資産について、購入した年度の費用として一気に処理することができる制度です。適用上限額は1事業年度あたり300万円まで。

減価償却費の計算ってかなり面倒ですからね・・・(参考:減価償却のポイントがマルっと分かる記事)。

少額減価償却資産の特例を使うと、耐用年数を調べる手間も省けますし計算も簡単ですから、かなり事務処理的には楽になります。

また、所得がある人からすると節税にも繋がりますよ。

たとえば、20万円のPCを購入したとしましょう。

PCの耐用年数は4年ですから、普通の減価償却だとどう頑張っても5万円しか費用処理出来ません(注:定額法の場合)。しかし、少額減価償却資産の特例を使えば、20万円全てを購入年度の費用に計上することが可能です。

税率が20%の人だったら、これだけで3万円{(20万円-5万円)×20%)}の節税になります。

もちろん、通常の減価償却方法との選択適用ですので、利益が出ていない時は使わなくても大丈夫です!

特典④:純損失の繰越控除と繰戻還付

純損失の繰越控除とは、前年以前3年以内に発生した損失(赤字)を繰越して、利益(黒字)が出た年の所得と相殺することが出来る制度です(参考:所得税法70条1項)。

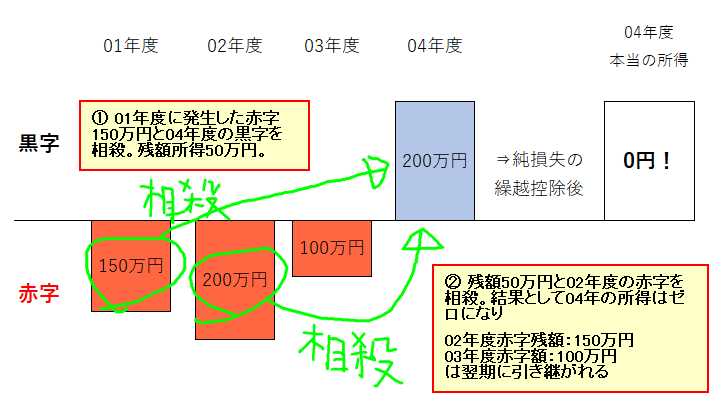

イメージはこんな感じ。

事業をやっていれば良い時も悪い時もあります。良い時だけ税金を取られて、悪い時の分の補填が無い・・・となるとたまったものではありませんからね。

上記図表であれば、本来200万円の所得に対して税金がかかってきますが、青色申告をしていれば純損失の繰越により所得をゼロ、つまり税金もゼロにできます。

白色申告では限定的な損失しか繰り越せません。

白色申告者は、利益が出た時にむしり取られて悪い時の補填は殆どないのです。

——————————

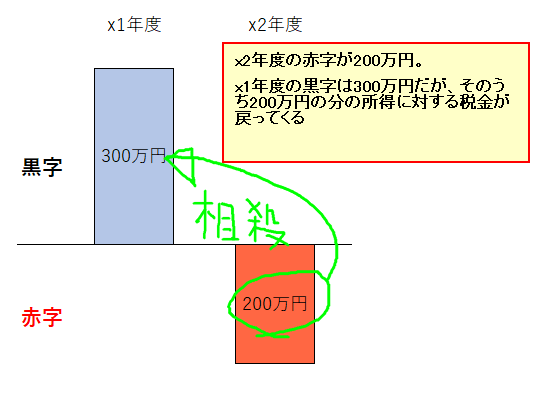

続いて、純損失の繰戻還付制度です。

純損失の繰戻還付とは、当年度に赤字が発生している事業者は、その赤字を前年の黒字と相殺することで前年に払った税金を取り戻せる制度のことを言います(参考:所得税法140条)。

こちらは既に支払った税金が戻ってくる制度ですね。

1年前に支払った税金しか取り戻せませんが、それでも赤字で資金繰りが厳しい時に還付を受けられるのは非常に嬉しいことです。

なお、繰戻還付を受けるためには、青色申告者であると同時に確定申告書の期限内提出が求められます。必ず期限内に申告しましょう!

その他、繰越損失と繰戻還付の細かな条件は下記記事でまとめていますので、詳しくはこちらをご参照下さい。

参考:純損失の繰越損失・繰戻還付を徹底的に解説【記事未了】

特典⑤:一括評価金銭債権に対する貸倒引当金の計上

こちらの特典は、事業所得かつ青色申告の人のみに認められる特典です(参考:所得税法52条)。

貸倒引当金とは、売掛金や貸付金などの債権が回収できそうにない場合に、回収できなさそうな部分を事前に費用にする時に使う勘定科目のことです。

通常、貸倒引当金は個別の債権ごとに設定するものなのですが、個別に評価する際は自分にとっての債務者が破産手続や再生手続の申立をした場合など、かなり限定的な場合にしか計上できません。

しかし、青色申告者の場合は12月31日時点の売掛金・貸付金・前渡金などの金銭債権に対して一定割合を、基本的には無条件で経費にすることが可能となります。

ちなみに、割合は所得税法施行令145条で定められており、以下のようになっています。

・金融業の人⇒3.3%

あまり個人で金融業をする人もいないでしょうから、大体の人は売掛金等の期末残高に対して5.5%分の経費算入が可能になります。年末に100万円の売掛金があったら5.5万円ですね。

ただし、貸倒引当金として前年度末に費用計上した部分は、翌年度の期首に同額だけ収益として計上しなければなりません。毎年毎年売上が増加してるなら話は別ですが、青色申告適用初年度のみの節税策と考えておいた方が良いでしょう。

参考:貸倒れ引当金とは【記事未了】

参考:貸倒損失と貸倒引当金の違い【記事未了】

特典⑥:棚卸資産の評価方法~低価法が使えるようになる!

棚卸資産の評価方法には主に「原価法」と「低価法」の2つありますが、白色申告者は「原価法」の選択しか認められていません。一方で、青色申告者は「低価法」も選択できるようになります。(参考:所得税法施行令99条)。

なお、個人事業主の法定評価方法は「原価法の中の最終仕入原価法」です(参考:所得税法施行令102条1項)。

最終仕入原価法とは、事業年度の中で最後に仕入れた時の単価で在庫の全ての評価を行う手法のこと。非常に簡単なので、個人事業主にとってはこの方法がベストだと思います。

しかし、まれにブームが終わって原価割れでしか販売できない商品在庫などもありますよね?いわゆる叩き売りしないと売れない商品とか。

そういう商品があった場合に「低価法」が効果を発揮します。低価法では商品在庫を時価(簡単に言うと売れそうな価格)で評価するため、叩き売りしないと売れない商品の損失を早めに費用にすることが可能となるのです。

この辺りを詳しく書くと長くなってしまうので、詳細は別の記事で解説していますが、

参考:棚卸資産の評価方法の一覧【記事未了】

参考:個人事業主でも「低価法」は採用すべきか?どんなメリットがあるの【記事未了】

青色申告者なら低価法の届出を出しておいて損はありません!

主な青色申告特典についての「帳簿付けのレベル・申告期限の遵守」の違いで適用できるもの・出来ないものまとめ

ここで、主な青色申告特典についてだけですが、

・帳簿付けのレベル(簡易簿記OR正規の簿記)

・申告期限の遵守(期限内申告OR期限後申告)

の違いで適用を受けられる青色申告特典・受けられない特典をまとめておきたいと思います。

・65万円の青色申告特別控除

・65万円の青色申告特別控除

・純損失の繰戻還付

・10万円の青色申告特別控除

・少額減価償却資産の特例

・青色事業専従者給与

・一括評価金銭債権に対する貸倒引当金

・棚卸資産への低価法の適用

・純損失の繰越控除

こうしてみると、正規の簿記ではなくても期限内申告ではなくても受けられる青色特典の多さに驚きますね。

青色申告承認申請書を出していたとしても白色申告による申告は出来ますから、開業した人はとにかく「青色申告承認申請書」だけは出しておくほうが良さそうです!

その他の青色申告特典の紹介

青色申告の特典は上記の主な6個の特典に限られず、他にもあります。全てを網羅出来ている訳ではありませんが、一覧にして簡単に紹介しておきますね。

関係ありそうなものがあれば、さらに調査してみて下さい。

| 項目 | 内容 |

|---|---|

| 個人版事業承継税制の活用 | 青色申告者が後継者に事業を承継する時に、贈与税・相続税の納付を猶予できる制度。 |

| 特別償却・特別控除の利用(各種措置法) | 特別償却とは通常の減価償却費より多めに償却できる制度。特別控除は取得価額の一部を税額から控除できる制度。 |

| 帳簿調査に基づかない推計課税の制限(所得税法155条1項、156条) | 白色申告者の場合、税務署長の権限により帳簿調査を経ずに税額が決定される恐れがある。青色申告者の場合は帳簿調査を経ないとそのような事は原則出来ない。 |

| 退職給与引当金の計上(所得税法54条) | 貸倒引当金の他にも、従業員がいる場合の退職給与の引当金も経費計上可能。 |

| 現金主義の採用(所得税法67条) | 前々年の所得が300万円未満の事業者は申請により現金主義での記帳が認められる制度。 |

| 家事関連費(所得税法施行令96条) | 白色申告者よりも家事関連費が必要経費と認められやすい。 |

| 農業収入保険制度への加入 | 農業従事者で青色申告を行っている方は収入が前年度の9割を下回った場合に、下回った額の9割を補填してくれる制度に加入可能になる。(詳細は:全国農業共済組合連合会(NOSAI全国連))を参照) |

青色申告のデメリットには何がある?

では、反対に青色申告のデメリットにはどのようなものがあるのでしょうか?

主なデメリットとしては以下の3点がありますよ。

- 作成義務のある帳簿が増える

- 帳簿等の保存期間が長くなる

- 65万円の青色申告特別控除を受けたいなら複式簿記での記帳が必要になる

詳細については「青色申告と白色申告の違い【記事未了】で書いているので、そちらを参考にして下さい。

ただ、基本的にこれらのデメリットは「会計ソフト」を利用すれば解決可能なのものなので、現代においてはそこまでデメリットにはならないかなと思います。

また、帳簿書類の保存期間が長くなると言っても、そもそも白色申告でも最低5年間の保存は求められているので、青色と白色でそこまでの違いは無いのです。

青色申告の特典を受けたかったら青色申告承認申請書を提出しよう!

青色申告は事前に税務署長に承認申請書を提出していないとすることが出来ません。

提出期限は原則として「青色申告に変更しようとする年の3月15日」までに行う必要がありますが、新規開業や相続の場合の開業では提出期限が異なります。

【青色申告書の提出期限まとめ】

| 区分 | 青色申告承認申請書の提出期限 |

|---|---|

| 原則 | 青色申告の承認を受けようとする年の3月15日 |

| 新規開業した場合(その年の1月16日以後に新規に業務を開始した場合) | 業務を開始した日から2か月以内 |

| 【相続】被相続人が白色申告者の場合(その年の1月16日以後に業務を承継した場合) | 業務を承継した日から2か月以内 |

| 【相続】被相続人が青色申告者の場合(死亡の日がその年の1月1日から8月31日) | 死亡の日から4か月以内 |

| 【相続】被相続人が青色申告者の場合(死亡の日がその年の9月1日から10月31日) | その年の12月31日 |

| 【相続】被相続人が青色申告者の場合(死亡の日がその年の11月1日から12月31日) | 翌年2月15日 |

青色申告の特典に魅力を感じなければ白色申告したら良いだけの話なので、とにかく承認申請書だけは出しておきましょう。

会計ソフトを使えば青色申告は簡単!

青色申告のデメリットには「種々の帳簿の作成」があることをお伝えしました。

これが結構ハードルになっていることが多いのですが、実は会計ソフトを使って記帳を行っていけば、種々の帳簿は自動で作成されます。

そのため、白色申告で手書きで帳簿付けを行うのであれば、むしろ会計ソフトを導入した方が申告は簡単に終わりますし、それなら青色申告で様々な特典の税制メリットを受けた方が得である場合が多いです。

また、複式簿記なんて出来ない!と思っている方もいるかも知れませんが、個人事業主に求められる簿記の知識はそんなに難しくありません。いわゆる簿記3級に合格できなくても問題ないです。

(完全に個人の感覚ですが)、20時間くらい勉強すれば多くの人は青色申告出来るようになると思います。

極論言えば、仕訳の概念さえ理解しておけば後は分からないことが出てきた時にネットで調べて仕訳を切っていけば良いので、数時間の勉強でも問題ないかもしれません。

なぜなら仕訳さえ入力しておけば、あとは会計ソフトが書類を作ってくれるから。

「特典①:青色申告特別控除」のところで書いたように、65万円の青色申告特別控除は所得200万円の人でも年間9.75万円の節税になります。

10年事業を続けるなら約100万円、20年なら約200万円の節税になります。最初の数時間~数十時間の勉強でこれだけの節税になるのですから、やらない理由はありませんよ!